Του Άρη Γλυκού,

Οι φυσικές καταστροφές, όπως η πρόσφατη καταστροφή στη Θεσσαλία, μπορούν, μεταξύ άλλων, να έχουν αρνητικές συνέπειες και στις ασφαλιστικές εταιρείες που δραστηριοποιούνται στην εκάστοτε περιοχή και ασφαλίζουν τους σχετικούς κινδύνους. Αυτό αναγκάζει το κράτος να προσφέρει οικονομική στήριξη στους πληγέντες, την οποία, υπό κανονικές συνθήκες, θα προσέφεραν οι ασφαλιστικές.

Μια πρώτη λύση σε αυτό το πρόβλημα ήταν οι αντασφαλιστικές εταιρείες, δηλαδή εταιρείες που ασφαλίζουν τις ασφαλιστικές, ειδικά σε επικίνδυνες περιοχές. Το 1992, η Αμερική χτυπήθηκε από έναν πολύ μεγάλο τυφώνα, τον Hurricane Andrew, που προκάλεσε ζημιές αξίας $ 27 δις με $ 15,5 δις να είναι ασφαλισμένες. Η καταστροφή αυτή γονάτισε πολλές ασφαλιστικές εταιρείες και έφερε σε δύσκολη θέση πολλές αντασφαλιστικές εταιρείες, αναγκάζοντας το κράτος να καλύψει μεγάλο μέρος των ζημιών. Μετά από αυτήν την καταστροφή και την αδυναμία να πληρωθούν οι ζημιές, οι ασφαλιστικές ασφάλιζαν παραθαλάσσιες περιοχές με πολύ υψηλά ασφάλιστρα, ακολουθώντας τις αντασφαλιστικές που, όπως ήταν φυσικό και αναμενόμενο, αύξησαν τα ασφάλιστρά τους. Όλα τα παραπάνω ανάδειξαν την ανάγκη για περισσότερα χρηματικά κεφάλαια στον τομέα των ασφαλίσεων. Το 1997, λοιπόν, εμφανίστηκαν τα πρώτα ομόλογα καταστροφών.

Τα ομόλογα καταστροφών αποτελούν μια ιδιαίτερη κατηγορία ομολόγων. Οι επενδυτές αγοράζουν το ομόλογο από τις ασφαλιστικές μέσω Εταιρειών Ειδικού Σκοπού – Ε.Ε.Σ. (επενδυτική τράπεζα). Οι επενδυτές, όπως και στα παραδοσιακά ομόλογα, λαμβάνουν μια απόδοση, η οποία, όμως, είναι υψηλότερη από τα υπόλοιπα ομόλογα. Αν το καταστροφικό γεγονός πραγματοποιηθεί, οι επενδυτές θα χάσουν το κεφάλαιο που έδωσαν για την αγορά του ομολόγου, το οποίο θα χρησιμοποιηθεί για την αποπληρωμή των πελατών της ασφαλιστικής. Σε αντίθετη περίπτωση, θα εξελιχθεί όπως και τα παραδοσιακά ομόλογα και στην περίοδο λήξης του ομολόγου θα λάβουν πίσω το αρχικό τους κεφάλαιο συν την απόδοση.

Με την εξέλιξη του θεσμού των ομολόγων καταστροφών, δημιουργήθηκαν και προϋποθέσεις που προστατεύουν μέρος του κεφαλαίου των επενδυτών ανάλογα με το μέγεθος της καταστροφής. Ως καταστροφικό γεγονός σε κάποιο ομόλογο μπορεί να θεωρηθεί και μια σειρά φυσικών καταστροφών ή μια φυσική καταστροφή από έναν βαθμό και πάνω (π.χ. σεισμός μεγαλύτερος των οκτώ (8) ρίχτερ). Επιπλέον, σε ορισμένα ομόλογα το κεφάλαιο των επενδυτών δίνεται στις ασφαλιστικές μόνο όταν η χρηματική αξία των ζημιών είναι μεγαλύτερη από ένα προκαθορισμένο ποσό. Την αξιολόγηση των ζημιών πραγματοποιούν εξειδικευμένες εταιρείες. Η παραπάνω διαδικασία είναι χρονοβόρα και μπορεί να καθυστερήσει την απόδοση του απαιτούμενου χρηματικού ποσού για αρκετά χρόνια. Ο μέσος χρόνος απόδοσης του χρηματικού κεφαλαίου για τα περισσότερα ομόλογα καταστροφής είναι τρεις (3) μήνες, ενώ για τα ομόλογα που ορίζουν ένα συγκεκριμένο όριο ζημιών η διαδικασία αυτή διαρκεί δύο (2) με τρία (3) χρόνια.

Οι υψηλότερες αποδόσεις των ομολόγων καταστροφής οφείλονται στον κίνδυνο που αναλαμβάνουν οι επενδυτές, που μπορεί να οδηγήσει και σε ολική εξάλειψη του αρχικού τους κεφαλαίου. Οι ασφαλιστικές εταιρείες επενδύουν το κεφάλαιο που λαμβάνουν σε έντοκα γραμμάτια του Δημοσίου και λοιπές, λιγότερο επικίνδυνες επενδύσεις, οι επιστροφές των οποίων, σε συνδυασμό με ένα μέρος των ασφαλίστρων που λαμβάνουν, καλύπτουν τις υψηλότερες αυτές αποδόσεις.

Τα ομόλογα καταστροφής αποτελούν τον πλέον ασφαλή τρόπο για την απόδοση αποζημιώσεων στους πληγέντες καταστροφών. Οι εταιρείες ασφάλισης και αντασφάλισης, στο παρελθόν, έχουν αποδείξει ότι σε μεγάλες καταστροφές δεν μπορούν να ανταποκριθούν σε όλες τις υποχρεώσεις τους. Με τη χρήση ομολόγων καταστροφής, το πρόβλημα αυτό αντιμετωπίζεται, αφού το κεφάλαιο που μπορεί να απαιτηθεί είναι διαθέσιμο και μπορεί να χρησιμοποιηθεί για τις αποζημιώσεις των ασφαλιζόμενων. Επιπλέον, οι εταιρείες αντασφάλισης λειτουργούν σε ετήσια βάση, με αποτέλεσμα να μην είναι σταθερές οι υποχρεώσεις των ασφαλιστικών και άρα να μεταβάλλονται και τα ασφάλιστρα. Αντίθετα, τα ομόλογα καταστροφής μπορεί να έχουν πολυετή διάρκεια και εξασφαλίζουν σταθερά έξοδα για τις ασφαλιστικές, που τους επιτρέπουν να διατηρήσουν σταθερά ασφάλιστρα και για τους πελάτες τους. Στο παρελθόν, ο κλάδος της αντασφάλισης δεν διέθετε κάποιον ανταγωνιστή, με αποτέλεσμα τα έξοδα για τις υπηρεσίες που προσέφεραν να είναι πολύ υψηλά. Η δημιουργία των ομολόγων καταστροφής συνέβαλε στη μείωση των εξόδων αυτών, αφού δημιουργήθηκε και ένας δεύτερος τρόπο εξασφάλισης των ασφαλιστικών εταιρειών. Επιπρόσθετα, ο κίνδυνος από μια καταστροφή –αν πραγματοποιηθεί– επιμερίζεται όχι μόνο στον ασφαλιστικό τομέα, αλλά και στους επενδυτές (αγορά).

Παράλληλα με τη θετική επίδρασή τους στην εύρυθμη λειτουργία του ασφαλιστικού τομέα, τα ομόλογα καταστροφών επιτυγχάνουν να προσελκύσουν και θεσμικούς επενδυτές, λόγω των ιδιαίτερων χαρακτηριστικών τους. Συγκεκριμένα, τα ομόλογα καταστροφών δίνουν πολύ καλές αποδόσεις ιστορικά, που έχουν ως αποτέλεσμα να αυξάνεται συνεχώς η απήχηση που έχουν στους επενδυτές. Επιπλέον, ειδικά οι θεσμικοί επενδυτές, επιδιώκουν να δημιουργήσουν ένα διαφοροποιημένο χαρτοφυλάκιο. Η στόχευση είναι το εν λόγω χαρτοφυλάκιο να αποτελείται από στοιχεία που δεν έχουν μεγάλη σύνδεση μεταξύ τους, με σκοπό να αποφύγουν μεγάλες μειώσεις στην αξία του χαρτοφυλακίου τους από αρνητικά γεγονότα σε κάποιο μεμονωμένο κλάδο που επενδύουν. Τα ομόλογα καταστροφής αποτελούν μια από τις πιο διαφοροποιημένες επενδύσεις, αφού συνδέονται σε μικρό βαθμό με λοιπούς κλάδους της οικονομίας.

Οι ασφαλιστικές εταιρείες δεν είναι οι μόνες που αξιοποιούν τα ομόλογα καταστροφής. Τόσο οι αντασφαλιστικές όσο και τα κρατικά ταμεία καταστροφών χρησιμοποιούν τα ομόλογα καταστροφής, για να εξασφαλίσουν τη δυνατότητα αποπληρωμής των υποχρεώσεών τους σε περίπτωση καταστροφών.

Η μεγάλη χρησιμότητα και ασφάλεια που προσφέρουν τα ομόλογα καταστροφής, σε συνδυασμό με τις αυξημένες φυσικές καταστροφές που μαστίζουν ολόκληρη την υφήλιο τα τελευταία χρόνια, έχουν αυξήσει σε σημαντικό βαθμό τη συμμετοχή των ομολόγων στον ασφαλιστικό τομέα. Εταιρείες όπως η Google, δημιουργούν ιδιωτικά ομόλογα καταστροφής για να προστατεύσουν οι ίδιες τα περιουσιακά τους στοιχεία, χωρίς να εξαρτώνται αποκλειστικά από ασφαλιστικές εταιρείες, αναδεικνύοντας, έτσι, την αξία του σύγχρονου αυτού χρηματοοικονομικού εργαλείου.

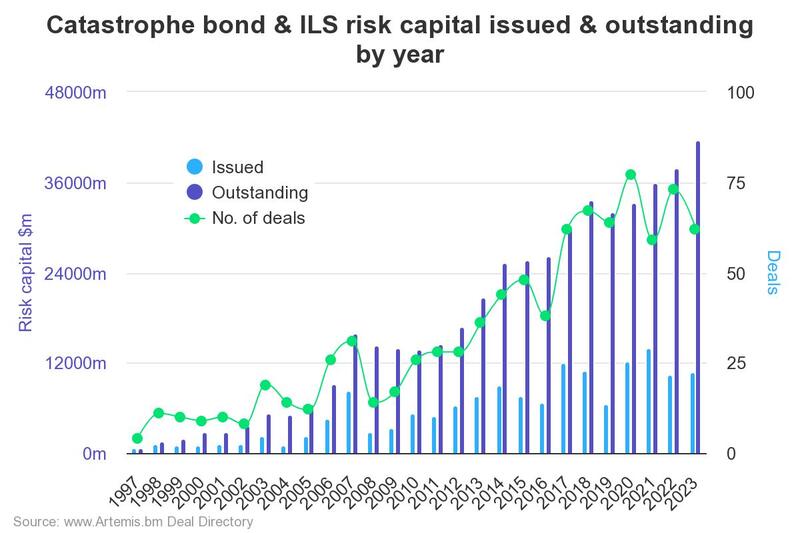

Η αγορά των ομολόγων καταστροφής στην αρχή ήταν αργή, αλλά σταθερή, και βρισκόταν στα $ 1,2 δις. Το 2005, με τον τυφώνα Κατρίνα (Hurricane Katrina), ο οποίος προκάλεσε μια καταστροφή της τάξεως των $ 65 δις που δημιούργησε αντίστοιχα προβλήματα στον ασφαλιστικό κλάδο, με τον τυφώνα Άντριου (Hurricane Andrew), σημειώθηκε μια αύξηση κατά 136% στον αριθμό των ομολόγων καταστροφής. Η ραγδαία αυτή αύξηση ακολουθήθηκε από μια σύντομη περίοδο στασιμότητας τη διετία 2008-2009. Η κατάσταση αυτή ήταν αποτέλεσμα της κατάρρευσης της Lehman Brothers, που λειτουργούσε ως εγγυητής των ομολόγων καταστροφής και ανέδειξε την ανάγκη για εξεύρεση ενός πιο ασφαλούς συστήματος για την αξιοποίηση του χρηματικού κεφαλαίου. Η λύση ήρθε με τη μορφή των Εταιρειών Ειδικού Σκοπού, οι οποίες επενδύουν, πλέον, τα κεφάλαια που λαμβάνουν από τους επενδυτές σε γραμμάτια Δημοσίου, που εξασφαλίζουν σε μεγαλύτερο βαθμό τη δυνατότητα των εκδοτών των ομολόγων καταστροφών να εκπληρώσουν τις υποχρεώσεις που προκύπτουν από τα ομόλογα αυτά, τόσο τα επιτόκια όσο και το ποσό που θα απαιτηθεί αν το ομόλογο φτάσει στην περίοδο ωρίμανσής του. Αποτέλεσμα ήταν η αγορά των ομολόγων καταστροφής να συνεχίσει να εξελίσσεται με ραγδαίους ρυθμούς, έχοντας, πλέον, υπερτριπλασιαστεί από το 2010. Τα τελευταία χρόνια η αγορά των ομολόγων καταστροφής συνεχώς αυξάνεται, καθιστώντας τη μια κερδοφόρα επένδυση.

Ορισμένα ομόλογα καταστροφών τα τελευταία χρόνια μπαίνουν σε επενδυτική βαθμίδα, αυξάνοντας το ενδιαφέρον των θεσμικών επενδυτών. Παράλληλα, η κίνηση αυτή αναδεικνύει την τάση της αγοράς να βαθμολογεί ακόμα και τις καταστροφές, με σκοπό να αποκτήσει μεγαλύτερη βεβαιότητα η αγορά των ομολόγων καταστροφής και να εξελίσσεται συνεχώς.

Στην Ελλάδα μόνο ένα μικρό ποσοστό των οικονομικών ζημιών από φυσικές καταστροφές είναι ασφαλισμένες, καθιστώντας αναγκαία την εξεύρεση ενός πιο φθηνού τρόπου ασφάλισης, ώστε περισσότεροι άνθρωποι να έχουν τη δυνατότητα να ασφαλίσουν τα περιουσιακά τους στοιχεία. Τα ομόλογα καταστροφής θα μπορούσαν να αποτελέσουν τη λύση σε αυτό το πρόβλημα, προσφέροντας μια πιο ελκυστική εναλλακτική στον τομέα της ασφάλισης.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Catastrophe Bonds: A Primer and Retrospective, chicagofed.org, διαθέσιμο εδώ

- Insurance 101: Understanding Catastrophe Bonds (CAT Bonds), agentsync.io, διαθέσιμο εδώ

- Catastrophe bond market emerges from crisis, reuters.com, διαθέσιμο εδώ

- Investment Grade Catastrophe Bond Unique for ILS Market, fitchratings.com. διαθέσιμο εδώ