Του Κωνσταντίνου Γκαμπή,

Το επόμενο έτος η Ομοσπονδιακή Κεντρική Τράπεζα των Η.Π.Α. (Fed), όπως κι οι υπόλοιπες, θα συνεχίσει τη μάχη απέναντι στον πληθωρισμό, ανεβάζοντας κι άλλο τα επιτόκια και περιορίζοντας περαιτέρω τη ρευστότητα στις αγορές. Σύμφωνα με τις προβλέψεις, αυτή η πολιτική θα προκαλέσει μία αναιμική ανάπτυξη καθ’ όλη τη διάρκεια του 2023 και εν συνεχεία μια μικρών διαστάσεων ύφεση στο τέλος του έτους.

Η J.P. Morgan αναφέρει ότι η μεγέθυνση του πραγματικού Α.Ε.Π. το 2023, λαμβάνοντας υπόψιν και την ύφεση, αναμένεται να κυμανθεί ανάμεσα στο 0,5-1%, κάτι το οποίο συντηρεί τη φθίνουσα τάση των τελευταίων ετών, με τη μεγέθυνση να είναι 1,5-2% το 2022 και 6% το 2021. Πιο αναλυτικά, οι καταναλωτικές δαπάνες θα αυξηθούν κατά 2%, το οποίο θα παρασύρει και τους μισθούς προς τα πάνω κατά 4-5%. Οι επενδύσεις των επιχειρήσεων θα αυξηθούν και αυτές κατά 3%, ενώ οι κρατικές επενδύσεις –που αντιπροσωπεύουν και το 17-18% του Α.Ε.Π.– θα μείνουν σταθερές.

Όσον αφορά την πολιτική της FED, ο στόχος της για τα επιτόκια είναι μάλλον να καταλήξουν στα επίπεδα 4,75-5% με 2 ακόμα αυξήσεις, τον Φεβρουάριο και τον Μάρτιο, με στόχο τη μείωση του πληθωρισμού στον οικονομικά υγιή στόχο του 2%. Για αυτό θα συνεχίσει και την ποσοτική «σύσφιξη» με την προσφορά ομολόγων αξίας $60 δις και ενυπόθηκων τίτλων αξίας $30 δις.

Οι καταναλωτές τώρα έχουν αρχίσει να ξοδεύουν από τις αποταμιεύσεις τους και να χρεώνονται μέσω πιστώσεων. Οι αποταμιεύσεις, που δημιουργήθηκαν μέσα στην πανδημία, υπολογίζονται στα 2-2,4 τρις δολάρια, με μόνο τα 1,2-1,8 τρις να έχουν απομείνει σήμερα. Επιπλέον, ο δανεισμός μέσω δανείων και πιστωτικών καρτών έχει αυξηθεί κατά $2,4 τρις από το τέλος του 2019. Το 90% αυτών ήταν εξασφαλισμένα δάνεια, με τα περισσότερα από αυτά όμως (65-70%) να έχουν credit score τουλάχιστον 760 και ένα 2% μόνο κάτω από 620, το οποίο μειώνει το ενδεχόμενο μίας κρίσης αντίστοιχης αυτής του 2008.

Η κατανάλωση θα αυξηθεί 1 με 2 ποσοστιαίες μονάδες με μία προτίμηση και πάλι προς τις υπηρεσίες, καθώς τα υλικά αγαθά είναι πιο ευαίσθητα στη μεταβολή των επιτοκίων και του συναλλάγματος. Από τους πιο ευαίσθητους τομείς αγαθών είναι αυτός των ακινήτων, η αγορά των οποίων έχει ήδη αρχίσει να υποχωρεί τα τελευταία τετράμηνα. Σύμφωνα με προηγούμενες έρευνες της τράπεζας, για κάθε αύξηση μιας ποσοστιαίας μονάδας των επιτοκίων ενυπόθηκου δανείου οι πωλήσεις ακινήτων πέφτουν κατά 10%. Το 2022 τα επιτόκια αυξήθηκαν κατά 4%, οπότε αναμένεται μία μείωση των πωλήσεων κατά 15-20%, η οποία θα παρασύρει και τον κατασκευαστικό τομέα.

Όσον αφορά την αγορά εργασίας, στην οποία ακόμη η ζήτηση ξεπερνά την προσφορά, οι μισθοί είχαν την τάση να αυξάνονται περισσότερο το 2022 από την προ COVID εποχή, αλλά με χαμηλότερους ρυθμούς τους τελευταίους μήνες. Οι μισθοί αυξάνονταν με ρυθμούς 5-6%, ενώ τον Σεπτέμβριο υπήρχαν 10,7 εκατ. νέες θέσεις εργασίας και ένα ποσοστό 2,7% παραιτήσεων. Εξαιτίας, λοιπόν, της μεγάλης ζήτησης και της χαμηλής μεγέθυνσης του Α.Ε.Π., η παραγωγικότητα στο τρίτο τετράμηνο του 2022 ήταν 1,4% χαμηλότερη από την ίδια περίοδο το 2021. Το επόμενο έτος οι εταιρείες, μάλλον, θα μειώσουν τις προσλήψεις λόγω της αναιμικής ανάπτυξης, με αποτέλεσμα να αυξηθεί η ανεργία από 3,6% στο τέλος του έτους σε 4,3% στο τέλος του 2023.

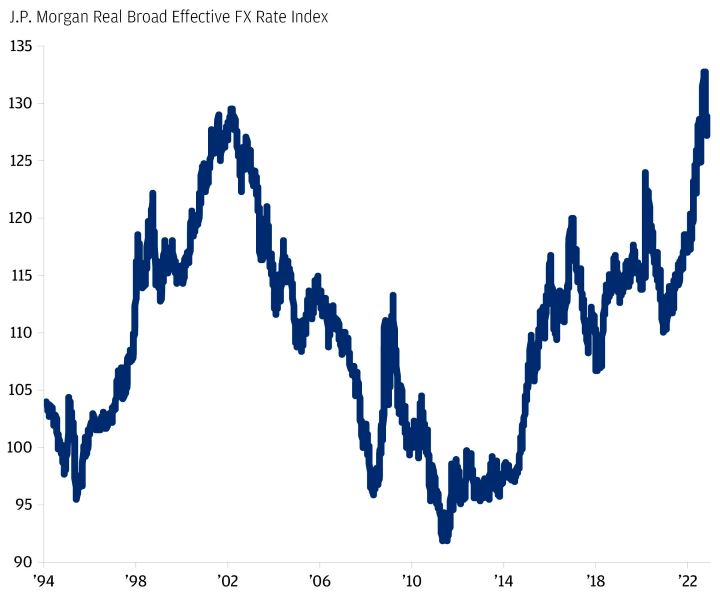

Η αξία του αμερικάνικου δολαρίου τώρα έχει αυξηθεί, ιδίως έναντι νομισμάτων αναπτυσσόμενων οικονομιών, κατά 15%. Από τη μία, αυτό σημαίνει ότι οι εισαγωγές όπως το πετρέλαιο, τα γεωργικά προϊόντα και τα μεταλλεύματα θα είναι πιο φθηνά. Από την άλλη, όμως, οι εξαγωγές των εταιρειών που εδρεύουν εντός των Η.Π.Α. γίνονται ακριβότερες για τον υπόλοιπο κόσμο –άρα και λιγότερο ανταγωνιστικές–, τη στιγμή που το 1/3 των κερδών των εταιρειών του δείκτη S&P 500 προέρχονται από τις διεθνείς αγορές. Έτσι, το 2023 το εμπορικό ισοζύγιο θα υποχωρήσει κατά 1%, μία τάση που θα διατηρηθεί και το 2024.

Ο πληθωρισμός, που είναι ίσως κι η μεγαλύτερη πρόκληση για το 2023, θα μειωθεί χάρη στις προσπάθειες της Federal Reserve. Η J.P Morgan υπολογίζει ότι θα φτάσει το 3,4% τον Σεπτέμβρη και ο δομικός Δ.Τ.Κ. –εξαιρώντας την ενέργεια και τον τομέα του φαγητού– στο 5,7%. Μπορεί η δυναμική συνέχεια της περιοριστικής νομισματικής πολιτικής από τη Federal Reserve να προκαλέσεις μια (ήπια) ύφεση στην αμερικανική οικονομία, αλλά θα επιτύχει να μειώσει στην ζήτηση –η οποία σε μεγάλο βαθμό επηρεάζει τα επίπεδα του πληθωρισμού στις Η.Π.Α. (demand-led inflation)– και θα ανακόψει τη υπερθέρμανση της οικονομία, καθώς και ένα πιθανό σπιράλ τιμών-μισθών.

ΕΝΔΕΙΚΤΙΚΗ ΠΗΓΗ

-

Economic Outlook 2023: Trends to watch, διαθέσιμο εδώ