Του Κωνσταντίνου Γκότση,

Ακόμα και στο πεδίο της νομισματικής πολιτικής, τα λάθη του παρελθόντος φαίνεται να μας ακολουθούν μέχρι και σήμερα. Από την αντισυμβατική επεκτατική νομισματική πολιτική που έχουν ασκήσει Fed, ΕΚΤ και άλλες μεγάλες Κεντρικές Τράπεζες από το 2009 και μετά, με σκοπό να αποφευχθεί μια ανεπιθύμητη ύφεση στις οικονομίες τους, διαμορφώθηκε η στάση πως η οικονομία μπορεί να λειτουργήσει ομαλά μόνο με χαμηλά επιτόκια. Ως αποτέλεσμα, οι επενδυτές στην αγορά ομολόγων πιέζουν συνεχώς τις τιμές, διευρύνοντας τις αποδόσεις των τίτλων, κατά την περίοδο της νομισματικής «σύσφιξης».

Από τότε που η οικονομία βγήκε από την πανδημία, η εστίαση της Fed στην εξάρτηση από τα δεδομένα ήταν λογική, καθώς τα παραδοσιακά μοντέλα των κεντρικών τραπεζών φαίνεται να ήταν λιγότερο χρήσιμα στη διαχείριση της νομισματικής πολιτικής. Ωστόσο, παρά το γεγονός ότι οι κεντρικοί τραπεζίτες και οι συμμετέχοντες στην αγορά εξετάζουν τα ίδια δεδομένα, η αγορά ομολόγων ανέμενε επίμονα τα επιτόκια να μειωθούν περαιτέρω και ταχύτερα από ό,τι συνέβη στην πραγματικότητα. Ο κύριος λόγος για αυτό το επίμονο λάθος είναι ότι η αγορά εξετάζει μόνο το κόστος του κεφαλαίου και όχι την απόδοση του κεφαλαίου.

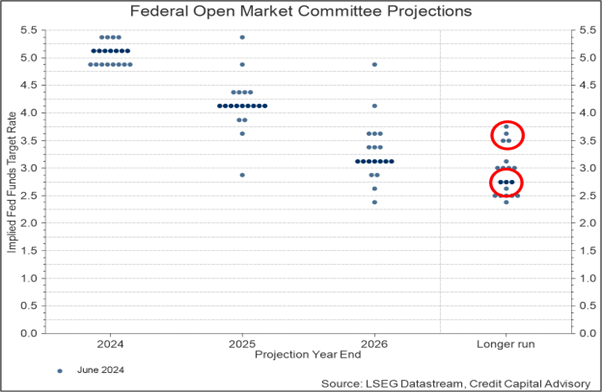

Ένα κρίσιμο σημείο δεδομένων που θα ήταν καλό να προσέξει η αγορά ομολόγων, ιδιαίτερα με δεδομένο το πρόσφατο κακό ιστορικό της στην πρόβλεψη της πορείας των επιτοκίων, είναι η απόκλιση με τη Fed σχετικά με το επίπεδο των επιτοκίων μακροπρόθεσμα. Τα τελευταία πέντε χρόνια, το διάμεσο επίπεδο στο διάγραμμα dot plot της Fed για τα μακροπρόθεσμα επιτόκια ήταν 2,5%. Ωστόσο, τον Ιούνιο του 2024, αυτό αυξήθηκε στο 2,75%.

Εάν μια προσέγγιση εξάρτησης δεδομένων υποστηρίζει, τελικά, το μοντέλο του πιστωτικού κύκλου ανισορροπίας, αυτό θα έχει επιπτώσεις στις κινήσεις κατά μήκος της καμπύλης αποδόσεων. Ενώ το κοντό άκρο της καμπύλης έχει ακόμα αρκετό δρόμο να πέσει, η υπόλοιπη καμπύλη που εκτείνεται μετά από δύο χρόνια θα χρειαστεί να αυξηθεί σημαντικά.

Εάν οι προοπτικές για τις αποδόσεις πενταετίας, που είναι η διάμεση λήξη για τον εταιρικό δανεισμό, αυξηθούν έως και 100 μονάδες βάσης, οι επενδυτές πρέπει να καταλάβουν πώς αυτό θα επηρεάσει την κερδοφορία των επιχειρήσεων και συνεπώς τις αξίες κεφαλαίου. Το πιο πρόσφατο σήμα του τριμηνιαίου πιστωτικού κύκλου της CCA ΗΠΑ υπογραμμίζει ότι η συνολική απόδοση κεφαλαίου αναμένεται να αυξηθεί, με τις επιχειρήσεις και τις χρηματοοικονομικές υπηρεσίες να υποδεικνύουν εύρωστες προοπτικές.

Τα πρόσφατα στοιχεία παραγωγικότητας της εργασίας υποστηρίζουν, επίσης, την αναμενόμενη αυξανόμενη απόδοση του κεφαλαίου στην ευρύτερη οικονομία. Ωστόσο, υπάρχουν πιο αδύναμοι τομείς: η βιομηχανία, συμπεριλαμβανομένου του κλάδου της ενέργειας, έχει αρνητικές προοπτικές και τα κρίσιμα αναμενόμενα κέρδη στο εμπόριο, τις μεταφορές, τις λιανικές πωλήσεις και την ψυχαγωγία επιβραδύνονται.

Παρά το γεγονός ότι οι προοπτικές για τον καταναλωτή εμφανίζονται λιγότερο ισχυρές, η αγορά εργασίας εξακολουθεί να φαίνεται αρκετά σταθερή. Οι πραγματικοί μισθοί συνεχίζουν να αυξάνονται και ενώ οι θέσεις εργασίας ανά τον πληθυσμός έχουν μειωθεί σημαντικά, παραμένουν σε ιστορικά υψηλά.

Αν και οι προοπτικές για κέρδη σε ορισμένους τομείς είναι ανοδικές, τα στοιχεία δείχνουν ότι το κόστος του κεφαλαίου είναι πιθανό να αυξηθεί μόλις η αγορά ομολόγων συνειδητοποιήσει το λάθος της. Πράγματι, τα δεδομένα είναι αρκετά ξεκάθαρα ότι καθώς μια Κεντρική Τράπεζα μειώνει τα επιτόκια, όχι μόνο μειώνονται τα βραχυπρόθεσμα επιτόκια, αλλά τα μακροπρόθεσμα επιτόκια τείνουν να αυξάνονται λόγω του premium. Αυτή η ανοδική μετατόπιση του πενταετούς δείκτη αναφοράς είναι, επίσης, πιθανό να διευρύνει τα πιστωτικά περιθώρια. Πράγματι, δεδομένου ότι η οικονομία των ΗΠΑ έχει πλέον περάσει σε μια όψιμη φάση του πιστωτικού κύκλου, τα μεμονωμένα ομόλογα αξιολόγησης Β φαίνονται υπερτιμημένα. Οποιαδήποτε ευρύτερη κίνηση στα περιθώρια ομολόγων αξιολόγησης Β θα ασκήσει πρόσθετη πίεση στα πιστωτικά περιθώρια για τα ομόλογα αξιολόγησης ΒΒΒ.

Προς το τέλος του περασμένου έτους, για παράδειγμα, η υποτιθέμενη «σοφή» και αξιόπιστη αγορά ομολόγων μας έλεγε ότι η Fed επρόκειτο να μειώσει τα επιτόκια έξι, ίσως ακόμα και επτά φορές το 2024, απλώς και μόνο επειδή η ο πληθωρισμός είχε αποκλιμακωθεί σημαντικά στις ΗΠΑ και οι μακροοικονομικοί παράγοντες ευρύτερα είχαν επιδεινωθεί σε μεγάλο βαθμό. Μήνες αργότερα, ο Σεπτέμβριος είναι προ των πυλών και ακόμα περιμένουμε την πρώτη μείωση επιτοκίων. Κοιτάζοντας λίγο πιο πίσω, οι αγορές κρατικών ομολόγων των ΗΠΑ αντέδρασαν ακραία στην κατάρρευση της Silicon Valley Bank την άνοιξη του 2023. Ήταν σίγουρα μια σημαντική τραπεζική αποτυχία. Αλλά η αντίδραση της αγοράς επιτοκίων ήταν και πάλι αρκετά σοβαρή ώστε να υποδηλώνει ότι οι επενδυτές πίστευαν πραγματικά ότι μπορεί να χρειαζόταν έκτακτη μείωση επιτοκίων.

Συνεπώς, εδώ και αρκετό καιρό, έχουμε μια αγορά ομολόγων αρκετά ευμετάβλητη, η οποία εκπέμπει (από όσο φαίνεται) σε αρκετές περιπτώσεις λάθος σήματα, αντίθετα σχεδόν από αυτά των Κεντρικών Τραπεζών, και αυτό οφείλεται ξεκάθαρα στη στρέβλωση που έχει υποστεί από την υπερβολικά «χαλαρή» νομισματική πολιτική των προηγούμενων ετών.