Του Άρη Γλυκού,

Η «Μαύρη Δευτέρα» στην ιστορία των χρηματιστηρίων θεωρείται από πολλούς η 19η Οκτωβρίου του 1987, όταν παρατηρήθηκε ιστορική μείωση του Dow Jones κατά 22,6%, η μεγαλύτερη που έχει παρατηρηθεί. Μια ακόμα Δευτέρα που λαμβάνει τον παραπάνω τίτλο ήταν στις 16 Μαρτίου του 2020, όταν ο Dow Jones Industrial Average, ο S&P 500 και ο Nasdaq μειώθηκαν πάνω από 10% ο καθένας.

Τη σκυτάλη πήρε και το 2024, με τη Δευτέρα 5/8/2024 να χαρακτηρίζεται και αυτή επάξια «Μαύρη Δευτέρα». Οι τρείς βασικοί αμερικανικοί δείκτες είδαν μικρές, τελικά, μειώσεις, με τη μεγαλύτερη μεταβολή να την έχει ο Nasdaq, ο οποίος μειώθηκε 3,4%, όμως στην Ιαπωνία ο Nikkei 225 μειώθηκε σημαντικά, κατά 12%. Επίσης, σημαντικές εταιρείες στον κλάδο της τεχνολογίας δέχθηκαν ακόμα μεγαλύτερη πίεση, με την Nvidia να χάνει μέχρι και 15% κατά τη διάρκεια της ημέρας. Παράλληλα, τη Δευτέρα, ο VIX (Volatility Index – Δείκτης Μεταβλητότητας) – ο οποίος θεωρείται και δείκτης φόβου, αφού όσο μεγαλύτερη μεταβλητότητα υπάρχει τόσο μεγαλύτερη είναι και η αβεβαιότητα, το οποίο μεταφράζεται ως φόβος για τους επενδυτές – έφτασε το 65 μια πολύ υψηλή τιμή που εμφανίζεται κυρίως σε περιόδους κρίσεων. Ενδεικτικά, από την αρχή του έτους ο δείκτης δεν είχε ξεπεράσει το 30 και αν δεν συμπεριλάβουμε την 2 Αυγούστου του 2024 την προηγούμενη εργάσιμη ημέρα πριν την «Μαύρη Δευτέρα» δεν ήταν ψηλότερα και από το 20 το οποίο είναι σημάδι μιας «ήρεμης» αγοράς.

Η «Μαύρη Δευτέρα» του 2024 προκλήθηκε σε έναν σημαντικό βαθμό από μια επενδυτική τεχνική, γνωστή ως carry trade. Ο πιο συχνός τρόπος που πραγματοποιείται αυτή η στρατηγική είναι με τον δανεισμό κεφαλαίων από μια χώρα με χαμηλά επιτόκια –και επομένως χαμηλό κόστος δανεισμού– και στη συνέχεια η μετατροπή των κεφαλαίων στο νόμισμα μιας άλλης χώρας, η οποία προσφέρει υψηλότερα επιτόκια η αγορά ομολόγων αυτής της χώρας. Εκτός, όμως, από ομόλογα, μπορεί να αγορασθούν και λοιπά χρεόγραφα, για να επιτευχθεί μεγαλύτερη απόδοση.

Αφού πραγματοποιείται μετατροπή κεφαλαίων από ένα νόμισμα σε κάποιο άλλο, ένας σημαντικός κίνδυνος αυτής της στρατηγικής είναι η διακύμανση της συναλλαγματικής ισοτιμίας. Το κέρδος από τη διαδικασία αυτήν είναι η διαφορά των επιτοκίων, αν η ισοτιμία παραμείνει σταθερή. Αν ανατιμηθεί το νόμισμα της δεύτερης χώρας, τότε το κέρδος θα αυξηθεί κατά το ύψος της ανατίμησης και αντίθετα θα μειωθεί, αν το νόμισμα αυτό διολισθήσει. Οι επενδυτές ακόμα και αν έχουν τη δυνατότητα να αντισταθμίσουν τον συναλλαγματικό κίνδυνο, χρησιμοποιώντας παράγωγα, συχνά δεν το επιλέγουν, καθώς μειώνεται σημαντικά το περιθώριο κέρδους, ενώ έρευνες έχουν δείξει ότι μπορεί να υπάρχει και ζημία λόγω του κόστους αντιστάθμισης.

Ένας ακόμα κίνδυνος αφορά την απότομη και σημαντική πτώση της αξίας των χρεογράφων (crash risk), το οποίο συνήθως έχει ως αποτέλεσμα να έχουν σημαντικές απώλειες οι επενδυτές και να μην διαθέτουν τα απαραίτητα κεφάλαια για να καλύψουν τις υποχρεώσεις τους και το δάνειο που έχουν πάρει.

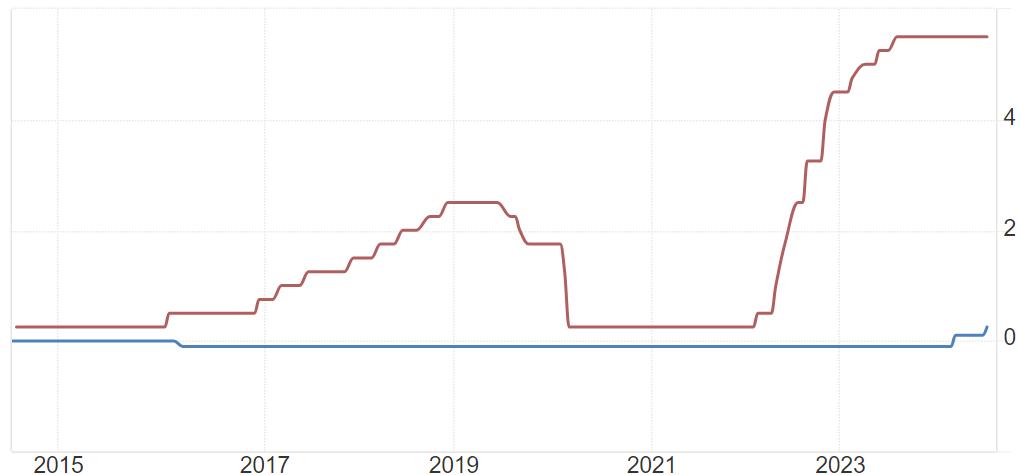

Ένα από τα βασικά νομίσματα, το οποίο γίνεται αντικείμενο δανεισμού, είναι το γιέν Ιαπωνίας, αφού η Κεντρική Τράπεζα της χώρας έχει διατηρήσει από το 1999 ακόμα τα επιτόκια σε πολύ χαμηλά επίπεδα –τα οποία ήταν και σε αρνητικές τιμές από το 2016 μέχρι τις αρχές του 2024–, ενώ και το πολιτικό κλίμα είναι ιδιαίτερα σταθερό. Έχει, δηλαδή, και χαμηλά κόστη δανεισμού, ενώ, παράλληλα, δεν έχει σημαντικές μεταβολές στην αξία του. Στο παρελθόν, βασικός «συμπαίκτης» του γιέν ήταν το αυστραλιανό δολάριο, το οποίο είχε σημαντικά υψηλότερα επιτόκια, δημιουργώντας τις ιδανικές συνθήκες για την εφαρμογή του carry trade. Το 2013 όμως, η επένδυση αυτή φάνηκε να «ξεπερνάει» τα όρια της αυστραλιανής οικονομίας, η οποία είχε υπερβολικά μεγάλη προσφορά χρήματος, ενώ, ταυτόχρονα, η οικονομία δεν εξελισσόταν με τον αναμενόμενο βαθμό. Καταλυτική ήταν και η φήμη ότι ο George Soros διέβλεπε ότι θα έπεφτε το αυστραλιανό δολάριο, γεγονός που κλόνισε την εμπιστοσύνη σε αυτό πολλών επενδυτών, με αποτέλεσμα να μειωθεί σε αξία το αυστραλιανό δολάριο.

Στις αρχές του 2000 και η Ελλάδα ήταν ιδανικός «στόχος» για carry trading, καθώς διέθετε ιδιαίτερα ψηλά επιτόκια, ειδικά στα δεκαετή ομόλογα. Το πρόβλημα όμως της κρίσης, η οποία χτύπησε σημαντικά την ελληνική οικονομία επηρέασε και τους επενδυτές, οι οποίοι έχασαν σημαντικά κεφάλαια λόγω του PSI. Το μόνο θετικό για τους επενδυτές ήταν το γεγονός ότι λόγω της εισόδου στο ευρώ δεν επηρεάστηκαν σημαντικά από πιθανές αλλαγές στη συναλλαγματική ισοτιμία.

Τα τελευταία χρόνια το γιέν χρησιμοποιείται για την πραγματοποίηση επενδύσεων στις ΗΠΑ σε αμερικανικό δολάριο. Επίσης, τα δύο παραπάνω νομίσματα είναι τα νομίσματα τα οποία δανείζονται οι επενδυτές για να επενδύσουν σε αναπτυσσόμενες αγορές. Επομένως, η πρόσφατη σημαντική ανατίμηση του γιέν έκρουσε τον κώδωνα του κινδύνου για πολλούς επενδυτές. Επίσης, η Τράπεζα της Ιαπωνίας ανακοίνωσε αύξηση των επιτοκίων (από 0,1% σε 0,25%), που αποτέλεσε τη δεύτερη αύξηση μέσα στο 2024, αυξάνοντας έτσι το κόστος δανεισμού – επηρεάζοντας άμεσα το περιθώριο κέρδους για το carry trade– και επιπλέον δημιούργησε της συνθήκες για περαιτέρω ανατίμηση του νομίσματος.

Παράλληλα, η οικονομία των ΗΠΑ έδωσε σημάδια ότι εισέρχεται σε ύφεση, σύμφωνα με τον κανόνα Sahm, ο οποίος συγκρίνει τον κινητό μέσο όρο τριών μηνών του ποσοστού ανεργίας και όταν βρίσκεται πάνω από το προηγούμενο χαμηλό των 12 μηνών κατά 0,5 ποσοστιαίες μονάδες θεωρείται ότι οι ΗΠΑ εισέρχονται σε περίοδο ύφεσης. Αυτό είναι ένα σημάδι για τους επενδυτές, ότι μπορεί να αρχίσει να μειώνεται η αξία του χρηματιστηρίου και ότι η Fed θα αρχίσει να μειώνει τα επιτόκια, τα οποία τώρα βρίσκονται στο 5,5%, με ταχείς ρυθμούς. Προκύπτει, δηλαδή, ότι ένας ακόμα παράγοντας αναμένεται να συντελέσει στη μείωση του περιθωρίου κέρδους, ενώ για τους επενδυτές που χρησιμοποιήσαν τα κεφάλαια που δανείστηκαν για να αγοράσουν μετοχές το αποτέλεσμα θα ήταν ακόμα πιο δυσχερές. Οι εκτιμήσεις για το μέγεθος του carry trade διαφέρουν αρκετά, με όλους όμως να συμφωνούν ότι είναι τουλάχιστον εκατοντάδες δισεκατομμύρια δολάρια. Αύξηση των επιτοκίων από τη μεριά της Ιαπωνίας και παράλληλα μείωση από την πλευρά των ΗΠΑ θα ανατιμήσει σημαντικά το γιεν εις βάρος του δολαρίου, αφού θα περιορισθούν τα γιέν στην αγορά, αλλά θα αυξηθούν σημαντικά τα δολάρια, αφού δεν θα είναι δεσμευμένα σε ομόλογα τα οποία προσφέρουν ιδιαίτερα καλή απόδοση με τα επιτόκια που επικρατούν.

Ακόμα και αν τα επιτόκια διαφέρουν σημαντικά μεταξύ τους (0,25% και 5,5%) και υπάρχουν ακόμα σημαντικά περιθώρια κέρδους, οι λοιπές οικονομικές συνθήκες ήταν αυτές που οδήγησαν στην προσπάθεια των επενδυτών να αποεπενδύσουν από τα carry trades. Υπάρχει σημαντική αβεβαιότητα στην αγορά με αρκετά στοιχεία να υποδεικνύουν μεταβολή σε όλους τους παράγοντες που επηρεάζουν τα carry trades. Η οικονομία των ΗΠΑ φαίνεται να κατευθύνεται σε μια περίοδο χαμηλών επιτοκίων και μπορεί οι επενδυτές να αναζητήσουν ευκαιρίες σε αναδυόμενες οικονομίες.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Black Monday on Wall Street: 5 reasons stocks are plummeting, The Street, διαθέσιμο εδώ

- Utku Bora Geyikçi, Süheyla Özyıldırım, To hedge or not to hedge: Carry trade dynamics in the emerging economies, Journal of International Financial Markets, Institutions and Money, διαθέσιμο εδώ

- Μόλις άναψε το… λαμπάκι ύφεσης στις ΗΠΑ – Ο «κανόνας Sahm» δεν κάνει ποτέ λάθος – Η Fed… άργησε, Banking News, διαθέσιμο εδώ