Του Κωνσταντίνου Γκότση,

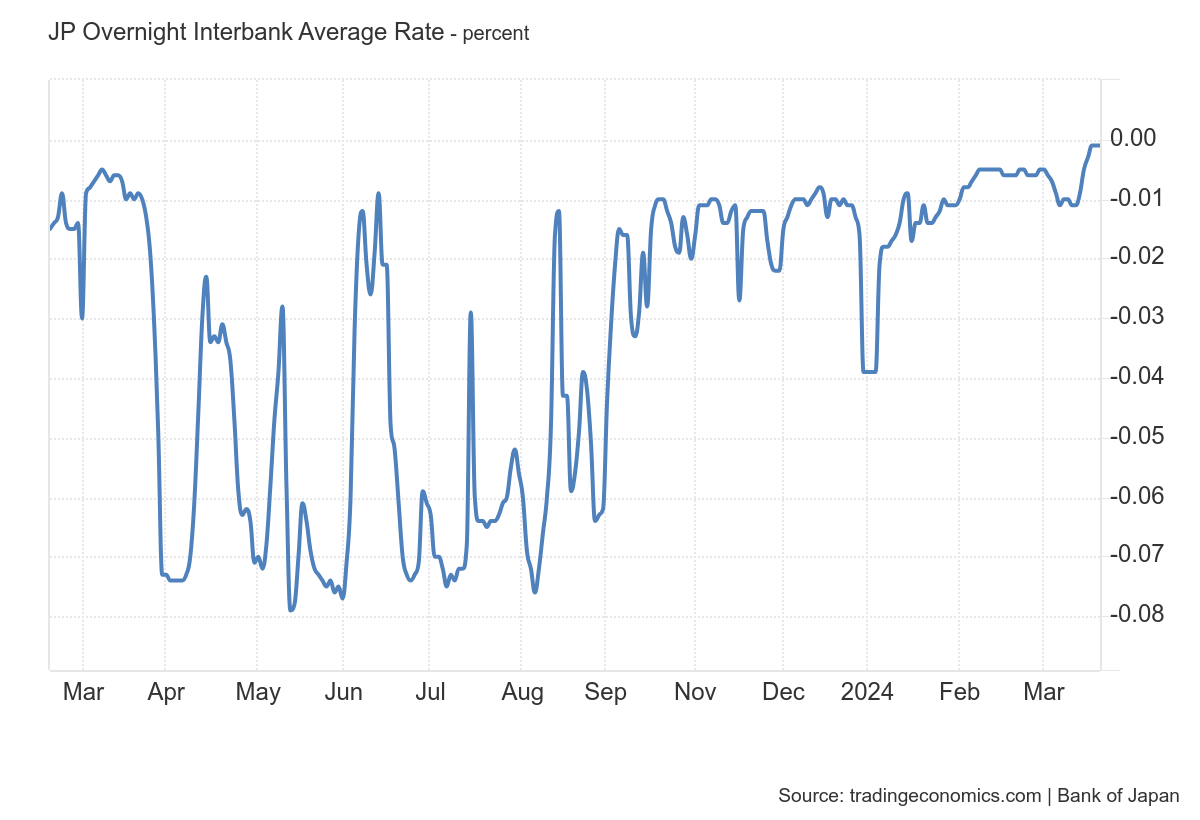

Την Τρίτη, η Τράπεζα της Ιαπωνίας (Bank of Japan – BoJ) έκλεισε τον 8ετή κύκλο αρνητικών επιτοκίων. Επιπλέον, σταμάτησε τον έλεγχο της καμπύλης αποδόσεων των ομολόγων, μια πολιτική που εφαρμοζόταν από το 2016, και διέκοψε τις αγορές περιουσιακών τίτλων χαμηλής ποιότητας, που σκοπό είχαν (όλες αυτές οι πολιτικές) να τονώσουν την οικονομική δραστηριότητα στη χώρα και να ξεφύγουν από τις αντιπληθωριστικές τάσεις που μάστιζαν για χρόνια την οικονομία. Αξίζει, επίσης, να αναφερθεί πως αυτή η αύξηση στο overnight επιτόκιό της (από -0,1% στο εύρος τιμών 0%-0,1%) είναι η πρώτη που καταγράφεται τα τελευταία 17 χρόνια από την BoJ.

Προφανώς, η πολιτική της παραμένει υπερβολικά «χαλαρή», καθώς τα επιτόκια συνεχίζουν να βρίσκονται πέριξ του 0%, λόγω της ασταθούς οικονομικής ανάκαμψης που έχει παρουσιάσει έως τώρα η ιαπωνική οικονομία. Συνεπώς, η αγορά μετοχών σημείωσε άνοδο και το γεν έναντι του δολαρίου υποτιμήθηκε, καθώς οι επενδυτές αναμένουν πως η διαφορά (spread) στα επιτόκια μεταξύ της Ιαπωνίας και των Η.Π.Α. πιθανότατα δεν θα μειωθεί σημαντικά. Ακόμη, δηλαδή, η βραχυπρόθεσμη κατεύθυνση του γεν έναντι του δολαρίου να εξαρτάται περισσότερο από την πολιτική της Federal Reserve και όχι από την BoJ.

Ωστόσο, αναμένεται να υποστεί ανατίμηση το γεν, αν συνεχίσει προς αυτήν την κατεύθυνση η BoJ. Το γεν αρχίζει να συμπεριφέρεται περισσότερο όπως άλλα σημαντικά νομίσματα, ανταποκρινόμενο στα οικονομικά δεδομένα και τις επιπτώσεις τους στα επιτόκια. Μακροπρόθεσμα, πολλοί πιστεύουν ότι αυτές οι αλλαγές θα επιτρέψουν στο γεν να ανατιμηθεί, σύμφωνα με άλλες οικονομικές αλλαγές στην Ιαπωνία. Η αλλαγή είναι, επίσης, πιθανό να επηρεάσει τους επενδυτές, τις εταιρείες και τις Κυβερνήσεις, καθώς ενδέχεται να μην βασίζονται πλέον στη σταθερότητα του γιεν για τις εμπορικές συναλλαγές, ούτε να στραφούν σε αυτό κατά τη διάρκεια της οικονομικής αναταραχής.

Από την αντισυμβατική νομισματική πολιτική στην εξομάλυνση και την «κανονικοποίηση»

Αντισυμβατικές πολιτικές στην Ιαπωνία έχουν εφαρμοστεί τόσο σε δημοσιονομικό όσο και σε νομισματικό επίπεδο, καθώς η οικονομία της χαρακτηρίζεται από έντονη αναπτυξιακή στασιμότητα και αποπληθωριστικές τάσεις μετά τη χρηματοπιστωτική κρίση που βίωσε στα τέλη της δεκαετίας του ’90. Εν γένει, στην κουλτούρα του ιαπωνικού λαού εμπεριέχεται ο συντηρητισμός και η απαισιοδοξία, ιδίως μετά τον Β’ Παγκόσμιο Πόλεμο, και αυτό αποδείχθηκε έντονα, όταν πέρασαν μια μεγάλη κρίση. Επιπλέον, η Παγκόσμια Χρηματοπιστωτική Κρίση του 2008 στάθηκε ως τροχοπέδη στη διέξοδο της Ιαπωνίας από αυτήν τη δυσμενή κατάσταση. Αν και οι ιαπωνικές τράπεζες δεν ήταν ιδιαίτερα εκτεθειμένες στα τιτλοποιημένα στεγαστικά δάνεια των Η.Π.Α., η υψηλή συσχέτισή της με τις Δυτικές οικονομίες έφερε τη Μεγάλη Ύφεση και στην «πόρτα» της.

Η «στροφή» αυτή στα επιτόκια καθιστά την Ιαπωνία την τελευταία Κεντρική Τράπεζα που βγήκε από τα αρνητικά επιτόκια και τελειώνει μια εποχή, που ξεκίνησε και διαμορφώθηκε υπό τη διοίκηση του Kuruda, κατά την οποία οι υπεύθυνοι χάραξης πολιτικής σε όλο τον κόσμο προσπαθούσαν να στηρίξουν την ανάπτυξη μέσω φθηνού χρήματος και μη συμβατικών νομισματικών εργαλείων, διότι πολύ απλά ο πληθωρισμός τους «χτύπησε την πόρτα». Με την πολιτική των αρνητικών επιτοκίων, οι Κεντρικές Τράπεζες χρέωναν στις εμπορικές τράπεζες επιτόκιο σε κεφάλαια που διακρατούσαν σε λογαριασμούς τους σε αυτές. Στόχος τους ήταν να παρακινήσουν τις τράπεζες να ξοδέψουν και να δανείζουν τα ταμειακά τους αποθεματικά αντί να τα αποταμιεύουν, καθώς η αποταμίευση των ταμειακών αποθεματικών έχανε αξία ακριβώς λόγω του αρνητικού επιτοκίου.

Άλλες μορφές αντισυμβατικής νομισματικής πολιτικής που έχουν εφαρμόσει στις τελευταίες κρίσεις (μετά από αυτήν του 2008) οι Κεντρικές Τράπεζες είναι (1) η ποσοτική (και ποιοτική) χαλάρωση (το λεγόμενο Q.E. – Quantitative Easing), (2) το forward guidance (σηματοδότηση υπερεπεκατικής νομισματικής πολιτικής) και (3) η προσαρμογή των ενέχυρων (collateral adjustment):

- Η πρώτη αναφέρεται στην υπερβολική διεύρυνση του ισολογισμού της Κεντρικής Τράπεζας, με την αγορά τίτλων (όχι μόνο κρατικών ομολόγων επενδυτικής βαθμίδας που ισχύει στις συμβατικές πράξεις ανοικτών αγορών). Στην ποσοτική και ποιοτική χαλάρωση, αυξάνεται σημαντικά η προσφορά χρήματος, συμπιέζοντας τα επιτόκια, καθώς τα χρηματοπιστωτικά ιδρύματα γεμίζουν με ρευστότητα, ώστε να αυξήσουν τον δανεισμό και να κάνουν μη ελκυστικές τις καταθέσεις. Αξίζει να αναφερθεί πως αυτή η πολιτική ξεκίνησε να εφαρμόζεται με την κατάρρευση της Lehman Brothers. Έτσι, κινείται περισσότερο χρήμα στην αγορά και βραχυπρόθεσμα μπορεί να τονωθεί η οικονομική δραστηριότητα.

- Η δεύτερη αναφέρεται στη διαδικασία με την οποία η Κεντρική Τράπεζα σηματοδοτεί στο κοινό τις προθέσεις της για τη νομισματική πολιτική που θα ασκήσει στο μέλλον (κοντινό ή μη). Αυτό βοηθά τους συμμετέχοντες σε μια οικονομία να προσαρμόσουν τις αποφάσεις τους (καταναλωτικές και επιχειρηματικές) στην επικείμενη νέα πολιτική, πριν αυτή αρχίσει να εφαρμόζεται. Η Κεντρική Τράπεζα, χωρίς να κάνει απολύτως τίποτα, απλά και μόνο με την αξιοπιστία του λόγου της (αυτό αποτελεί προϋπόθεση), επιτυγχάνει να επηρεάσει τα επίπεδα δαπανών, επενδύσεων και δανεισμού, εν μέρει.

- Η τρίτη αναφέρεται στη χαλάρωση των Κεντρικών Τραπεζών απέναντι στους τίτλους που δέχονται ως εγγυήσεις στους δανεισμούς, καθώς δέχονταν και περιουσιακά στοιχεία χαμηλής ρευστότητας και με αξιολόγηση “junk” (δεν κατέχουν επενδυτική βαθμίδα). Αυτό βοηθούσε τράπεζες που είχαν στον ισολογισμό τους κατά κύριο λόγο τίτλους χαμηλής ποιότητας, ώστε να συμπεριληφθούν στο discount window (διευκόλυνση δανεισμού από την Κ.Τ. προς τις εμπορικές για να διαχειριστούν βραχυπρόθεσμες ελλείψεις ρευστότητας).

Γιατί αλλάζει η νομισματική πολιτική στην Ιαπωνία;

Επανερχόμενοι στο κύριο θέμα μας, οι αλλαγές στη νομισματική πολιτική της Ιαπωνίας γίνεται, εν γένει, με επιφυλακτικότητα, καθώς η BoJ ανέφερε πως θα συνεχίσει να αγοράζει περίπου το ίδιο ποσό κρατικών ομολόγων και θα αυξήσει τον ρυθμό αγοράς σε περίπτωση που οι αποδόσεις τους ενισχυθούν απότομα. Η «κανονικοποίηση» του ισολογισμού της θα είναι μια σταδιακή διαδικασία. Επίσης, σηματοδότησε πως οι επόμενες αυξήσεις στα επιτόκια πολιτικής θα είναι ήπιες. Μάλιστα, οι περισσότεροι οικονομολόγοι εκτιμούν ότι δεν θα ξεπεράσουν το 0,5%. Παράλληλα, απέρριψαν την πιθανότητα για την αρχή ενός κύκλου «σύσφιξης».

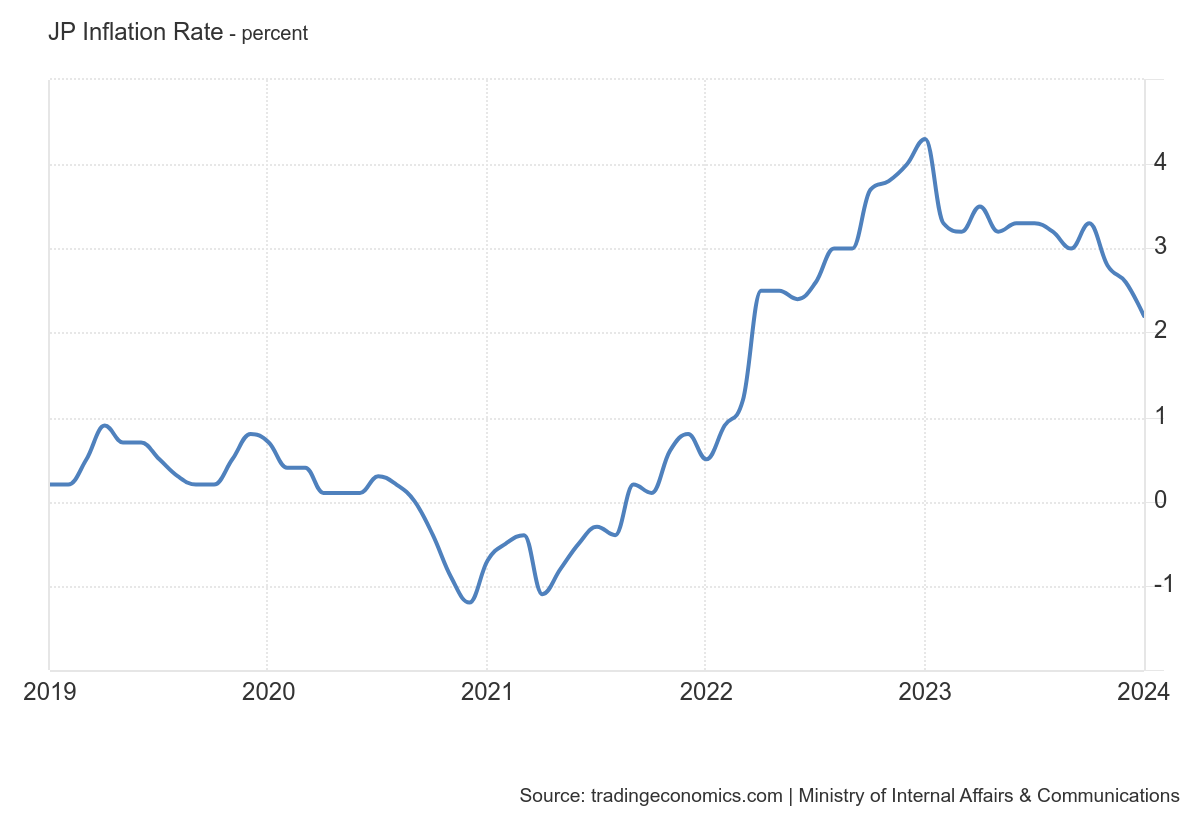

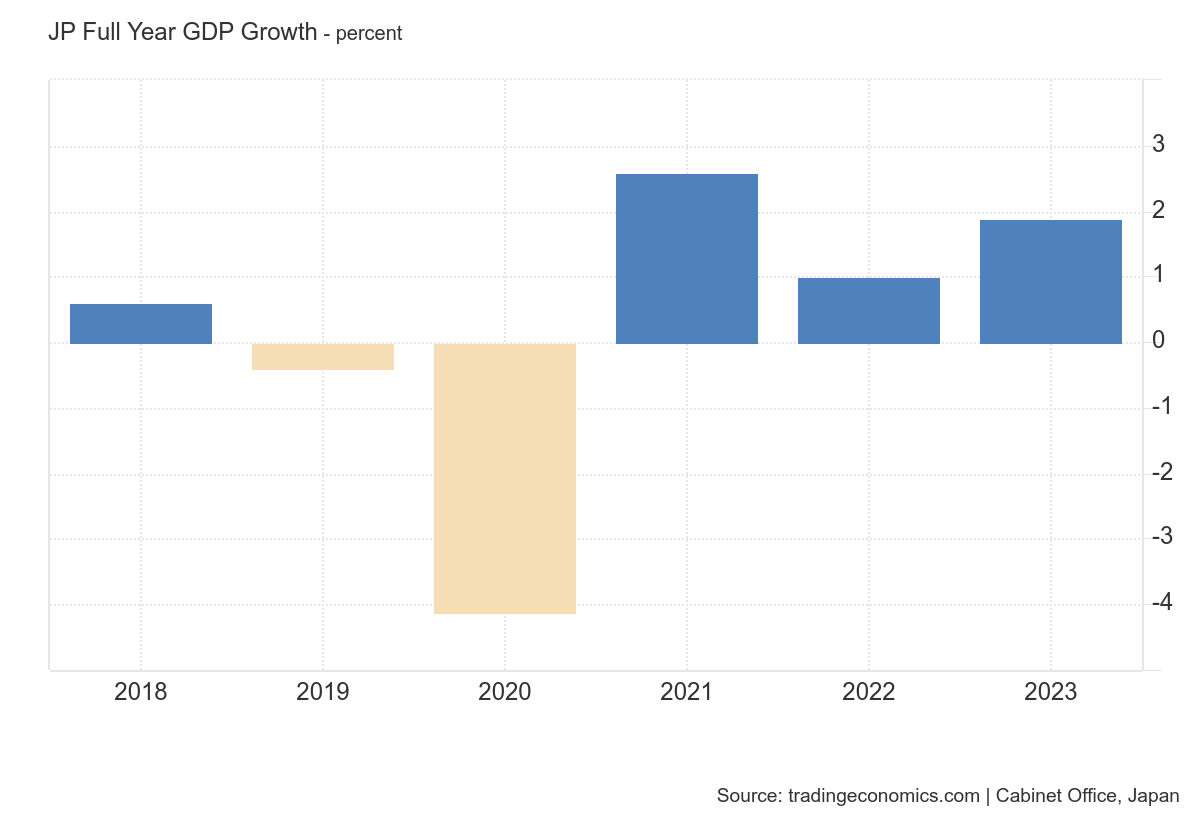

Γενικότερα, η «στροφή» αυτή ήταν κάτι που αναμενόταν από την αγορά και είχε αρχίσει ήδη να γίνεται (πιο δειλά) αρκετό καιρό τώρα, λόγω της σημαντικής ανόδου του πληθωρισμού στην ιαπωνική οικονομία, ιδίως της εντεινόμενης ακρίβειας των εισαγόμενων (τα οποία έχουν αυξηθεί τα τελευταία χρόνια) που επήλθε από τη συνεχή υποτίμηση του γεν. Εδώ και 22 μήνες περίπου ο πληθωρισμός κυμαίνεται πάνω από το 2%, οι μισθοί πέρυσι αυξήθηκαν κατά 3,8% και τα στοιχεία για την αύξηση του Α.Ε.Π. για το τελευταίο τρίμηνο του 2023 αναθεωρήθηκαν πρόσφατα σε θετικό έδαφος λόγω της ανόδου των κεφαλαιουχικών δαπανών, διαμορφώνοντας τις προσδοκίες της αγοράς για αυτήν τη μεταβολή.

Πολλοί αναλυτές εκτιμούσαν πως θα δοθεί τέλος στα αρνητικά επιτόκια τον Μάρτιο (οπότε και έγινε) ή τον Απρίλιο, με τις προβλέψεις τους αυτήν την εβδομάδα να ενισχύονται, έπειτα από τις ετήσιες διαπραγματεύσεις των συνδικάτων με μεγάλες εταιρείες για αυξήσεις στους μισθούς άνω του 5% (στηριζόμενοι στις πιέσεις που δέχονται οι μισθωτοί από την ακρίβεια, αλλά και από την έλλειψη εργατικού δυναμικού), για πρώτη φορά εδώ και 33 χρόνια. Η Nomura και η BNP Paribas αναμένουν ότι η BoJ θα αυξήσει ξανά τα επιτόκια πριν από το τέλος του έτους. Οι προσδοκίες αυτές ώθησαν αρκετές τράπεζες, ήδη από την Τρίτη, να ανακοινώσουν σχέδια για αύξηση ορισμένων επιτοκίων καταθέσεων, κάτι που έχει να συμβεί από το 2007.

Οι κίνδυνοι που ενέχουν οι αλλαγές στην πολιτική

Ο φόβος, όμως, για περαιτέρω μείωση της «χαλάρωσης» και απροθυμίας «σύσφιξης» έγκειται, κυρίως, στον πιθανό εκτροχιασμό του τεράστιου δημόσιου χρέους της, το οποίο είναι σημαντικά υπερδιπλάσιο από το Α.Ε.Π. της χώρας. Μακροπρόθεσμα, οι πληρωμές τόκων για το μεγάλο δημόσιο χρέος της Ιαπωνίας θα αυξηθούν, ασκώντας πίεση στα δημόσια οικονομικά. Το χρηματοπιστωτικό σύστημα φαίνεται υγιές, αλλά η χρηματοπιστωτική ρυθμιστική αρχή της Ιαπωνίας ενίσχυσε πρόσφατα την εποπτεία των περιφερειακών δανειστών. Πολλοί παρατηρητές ανησυχούν για τον αντίκτυπο των αυξήσεων των επιτοκίων στα στεγαστικά δάνεια και τις μικρές και μεσαίες επιχειρήσεις που δεν διαθέτουν μεγάλα χρηματικά αποθέματα.

Υπάρχει, εν γένει, η προθυμία «ομαλοποίησης» της πολιτικής της BoJ, υπό τον φόβο, όμως, μιας επιζήμιας αύξησης του κόστους δανεισμού. Το τέλος του «εύκολου χρήματος» θα μπορούσε, επίσης, να ταρακουνήσει τις παγκόσμιες χρηματοπιστωτικές αγορές, καθώς οι Ιάπωνες επενδυτές, οι οποίοι συγκέντρωσαν επενδύσεις στο εξωτερικό, αναζητώντας αξιοσημείωτες αποδόσεις, μεταφέρουν χρήματα πίσω στη χώρα τους. Βέβαια, από αυτά τα σενάρια απέχουμε ακόμη, αν και η στρέβλωση που έχει υποστεί το χρηματοδοτικό σύστημα της χώρας, εξαιτίας της πολύχρονης αντισυμβατικής νομισματικής επέκτασης. Μεγαλύτερος κίνδυνος είναι η σοβαρή οικονομική επιβράδυνση στις Η.Π.Α. ή την Κίνα, τους δύο μεγαλύτερους εμπορικούς εταίρους της Ιαπωνίας, για αρκετό καιρό, που θα οδηγήσει σε υποχώρηση της εξωτερικής ζήτησης, με αποτέλεσμα να υπονομευθούν οι προοπτικές για τις ιαπωνικές επιχειρήσεις, καθιστώντας τες λιγότερο πιθανό να επενδύσουν.

Το πιο ανησυχητικό είναι ότι ο πληθωρισμός θα μπορούσε να πέσει ξανά κάτω από τον στόχο. Ο πληθωρισμός των τιμών, ενώ εξακολουθεί να είναι πάνω από το 2%, ήδη μειώνεται. Για να συνεχιστεί η τάση, η Ιαπωνία χρειάζεται μεταρρυθμίσεις που αυξάνουν την παραγωγικότητα και ενισχύουν τον δυνητικό ρυθμό ανάπτυξης, σύμφωνα με τους οικονομολόγους.

Κλείνοντας, η BoJ θεωρείται, γενικά, πρωτοπόρος στην υιοθέτηση αντισυμβατικών πολιτικών «χαλάρωσης», όπως στην πολιτική μηδενικού επιτοκίου και στην ποσοτική «χαλάρωση», που πλέον έχουν καταλήξει να είναι όχι και τόσο αντισυμβατικά, καθώς άνοιξε ο δρόμος να χρησιμοποιήσουν τέτοια εργαλεία κι άλλες Κ.Τ., μετά την Κρίση του 2008. Ωστόσο, δεν ήταν η πρώτη που εφάρμοσε αρνητικά επιτόκια, πρώτη ήταν η Σουηδία και μετά Δανία και η Ευρωζώνη. Η Ιαπωνία χρειάστηκε να εφαρμόσει από νωρίς ανορθόδοξες πολιτικές, καθώς αποτέλεσε μια ιδιάζουσα περίπτωση «δυτικοποιημένης» οικονομίας, αφού μετά από την κρίση στα τέλη του ’90 ταλαιπωρήθηκε από αδύναμο πληθωρισμό, μείωση του εργατικού δυναμικού, αναιμική ανάπτυξη και υψηλό δημόσιο χρέος.

Η μεγάλη εικόνα από την εμπειρία της BoJ είναι σίγουρα ότι οι πολιτικές λειτούργησαν όπως έπρεπε, με λίγες αρνητικές παρενέργειες προς το παρόν. Η μεταβολή που έγινε στο επιτόκιο πολιτικής ήταν στην πραγματικότητα αμελητέα, ωστόσο σηματοδοτεί μια αλλαγή στο νομισματικό status quo στην Ιαπωνία. Υπάρχει αβεβαιότητα για τη συνέχεια, κάτι που καθιστά ασταθή τη χρηματοοικονομική κατάσταση της χώρας, δύσκολα, πάντως, θα υπάρξει επιστροφή στα αρνητικά επιτόκια στο μέλλον, εφόσον επέλθει ομαλοποίηση της οικονομίας.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Bank of Japan scraps radical policy, makes first rate hike in 17 years, investing.com, διαθέσιμο εδώ

- End of negative interest rates in Japan raises threat of yen volatility, ft.com, διαθέσιμο εδώ

- Japan will remain the new normal, ft.com, διαθέσιμο εδώ

- Japan ends the world’s greatest monetary-policy experiment, economist.com, διαθέσιμο εδώ