Του Κωνσταντίνου Γκότση,

Σωρεία άρθρων, δημοσιεύσεων και συζητήσεων σε δημόσιο επίπεδο έχουν σημειωθεί την τελευταία περίοδο, με επίκεντρο το περιβόητο νομοσχέδιο του Υπουργείου Οικονομικών, το οποίο φέρνει ξανά στην επιφάνεια το πρόβλημα της φοροδιαφυγής στην Ελλάδα. Το θέμα της φορολογίας, εν γένει, αποτελεί ένα μεγάλο «αγκάθι» για την εγχώρια οικονομία. Μάλιστα, για πολλούς οικονομολόγους θεωρείται ο τομέας που χρειάζεται άμεσα ριζικές, εκσυγχρονιστικές, φιλελεύθερες μεταρρυθμίσεις, καθώς αποτελεί μία από τις βασικές τροχοπέδες της ελληνικής ανάπτυξης και ιδιωτικής επιχειρηματικότητας.

Πριν από μία περίπου εβδομάδα, ο επικεφαλής της Τράπεζας της Ελλάδας, Γιάννης Στουρνάρας, σε δηλώσεις του στο 19ο Tax Forum, επισήμανε μια –ευρέως γνωστή– κατάσταση της ελληνικής οικονομίας που είναι ασύμμετρη φορολόγηση μεταξύ μισθωτών και ελεύθερων επαγγελματιών, λόγω της έντονης φοροδιαφυγής της δεύτερης ομάδας. Σύμφωνα με τα στοιχεία που επικαλέστηκε για το έτος 2021, το 79% του συνολικού δηλωθέν εισοδήματος φυσικών προσώπων προερχόταν από μισθωτούς και ναυτικούς. Σύμφωνα με το Υπουργείο Εθνικής Οικονομίας και Οικονομικών, οι μισθωτοί πληρώνουν φόρο κατά 85% περισσότερο από τους ελεύθερους επαγγελματίες ετησίως.

Συγχρόνως, η τελική καταναλωτική δαπάνη για τα νοικοκυριά ήταν υψηλότερη κατά € 40 δις σε σχέση με αυτά που δηλώνονται, φαινόμενο που παρατηρείται για πολλά χρόνια στην Ελλάδα σε τέτοιον βαθμό. Αξίζει να σημειωθεί πως πάνω από τα μισά νοικοκυριά δηλώνουν εισόδημα κάτω από € 10.000 ετησίως, πάνω από τα 2/3 των ελεύθερων επαγγελματιών και των αυτοαπασχολούμενων δηλώνουν, επίσης, εισόδημα κάτω από € 10.000, το 71% κάτω από τον κατώτατο μισθό και πάνω από του μισούς δηλώνουν μηδενικό εισόδημα. Επιπρόσθετα, το 37% των φυσικών προσώπων δηλώνει εισόδημα από € 5.000 και κάτω (όριο φτώχειας).

Ενδεικτικά, βάσει των επίσημων στοιχείων της Ευρωπαϊκής Επιτροπής, της Α.Α.Δ.Ε. και του Γενικού Λογιστηρίου του Κράτους, οι ελεύθεροι επαγγελματίες συμμετέχουν στον κρατικό προϋπολογισμό, μέσω των φόρων τους, σε ποσοστό 2,1%, ενώ στην Ευρωζώνη και την Ε.Ε. το αντίστοιχο μέγεθος ανέρχεται σε 5,2%. Στο εθνικό Α.Ε.Π. συμμετέχουν κατά 0,8%, ενώ το ο μέσος όρος της Ε.Ε. ανέρχεται σε 2,1%. Σε αυτό το σημείο, είναι σημαντικό να επισημανθεί το γεγονός πως στην Ελλάδα το 27% των απασχολούμενων είναι ελεύθεροι επαγγελματίες, ενώ ο ευρωπαϊκός μέσος όρος είναι 13%, και το 67% περίπου των ελεύθερων επαγγελματιών στην Ελλάδα παράγουν εισόδημα μόνο από την άσκηση ελεύθερου επαγγέλματος.

Επιπλέον, μη αμελητέα είναι και η φοροδιαφυγή από την έμμεση φορολογία (το 2020 καταγράφηκε € 3 δις ή 19,7% κενό στον Φ.Π.Α.) και από τους μεγαλοεισοδηματείες (κυρίως μέσω υπεράκτιων εταιρειών, τις ευρέως γνωστές ως offshore).

Με τις πιέσεις των επενδυτών, κυρίως μέσω της αγοράς ομολόγων, και τις απαιτήσεις των διεθνών αναλυτών για την αναβάθμιση της πιστοληπτικής ικανότητας του Δημοσίου, μέσα σε ένα περιβάλλον υψηλών επιτοκίων και στενών δημοσιονομικών περιθωρίων, η Κυβέρνηση, έπειτα από μία τετραετής θητεία, αποφάσισε να «πατάξει» τη φοροδιαφυγή των ελεύθερων επαγγελματιών, των αυτοαπασχολούμενων και των μικρών επιχειρήσεων.

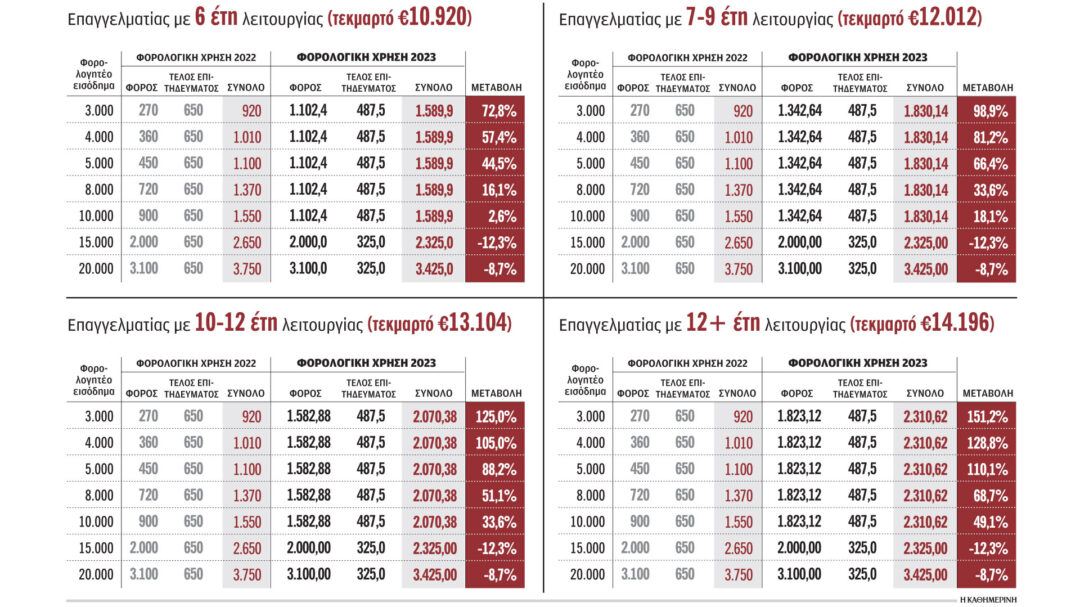

Το βασικό μέτρο που φέρνει το νέο νομοσχέδιο του Υπουργείου Εθνικής Οικονομίας και Οικονομικών, το οποίο πρόκειται προσεχώς να μπει σε διαβούλευση, είναι το τεκμήριο της ελάχιστης αμοιβής για τους ελεύθερους επαγγελματίες και τους αυτοαπασχολούμενους. Συγκεκριμένα, το φορολογητέο ετήσιο εισόδημα δεν μπορεί να είναι χαμηλότερο των € 10.920. Πλέον, δεν θα γίνεται να δηλώνουν, δηλαδή, λιγότερο από τους μισθωτούς που πληρώνονται με κατώτατο.

Βέβαια, αυτό το ποσό θα μειώνεται, εφόσον αποδειχθεί από τον αυτοαπασχολούμενο/ ελεύθερο επαγγελματία ότι έβγαλε λιγότερο από αυτό το ποσό. Εδώ υπάρχουν «παγίδες» από δύο πλευρές, σχετικά με τη δυσκολία και την αυστηρότητα της διαδικασίας αυτής. Από τη μία, αν υπάρχει «χαλαρότητα» σε αυτό η φοροδιαφυγή θα περιοριστεί ανεπαρκώς. Από την άλλη, αν η διαδικασία είναι δύσκολη και περίπλοκη, θα υπάρξουν αδικίες και πολλοί, ειδικά για σχετικά μικρές διαφορές, θα αποφύγουν να «αμφισβητήσουν» το τεκμήριο.

Επίσης, θα υπάρξουν ειδικές κατηγορίες, στις οποίες το τεκμήριο ελάχιστης αμοιβής θα μειώνεται, όπως σε ελεύθερους επαγγελματίες με ποσοστό αναπηρίας από 80% και άνω, σε νεοεισελθέντες στον εκάστοτε τομέα κ.ά.

Ας ξεκαθαρίσουμε, σε πρώτη φάση, πως το νέο φορολογικό νομοσχέδιο έρχεται, κυρίως, για την επίτευξη των δημοσιονομικών στόχων και την προσπάθεια επέκτασης του δημοσιονομικού περιθωρίου για περαιτέρω δαπάνες (κάτι που, εν μέρει, είναι θετικό, αλλά και αναγκαίο, λόγω της ακρίβειας, της διεθνούς ενεργειακής αστάθειας και του πολύ υψηλού χρέους), παρά για την επίτευξη της δικαιοσύνης σε φορολογικό επίπεδο. Σε δεύτερη φάση, καλό είναι να τονίσουμε πως το νομοσχέδιο αποτελείται από μέτρα κυρίως βραχυπρόθεσμου ορίζοντα και δεν πρόκειται σε καμία περίπτωση να εμποδίσουν τη διαιώνιση της φοροδιαφυγής και την ασύμμετρη φορολογική επιβάρυνση σε βάθος χρόνου.

Παρόμοια μέτρα, κατά το παρελθόν, έχουν προσπαθήσει να εφαρμοστούν αποτελεσματικά πολλάκις φορές. Το γεγονός ότι ακόμη συζητάμε για το πρόβλημα της υψηλής φοροδιαφυγής στην Ελλάδα, μας υποδεικνύει πως ούτε τώρα θα έχουμε κάποιο μόνιμο αποτέλεσμα. Αυτό που πρέπει να γίνει σε βραχυπρόθεσμο ορίζοντα είναι, αρχικά, να γίνει περαιτέρω μείωση των φορολογικών συντελεστών, πρώτα των έμμεσων και των εταιρικών και εν συνεχεία των φυσικών προσώπων (εφαρμόζοντας μια πιο ήπια προοδευτική φορολόγηση). Αυτό, εννοείται, πως πρέπει να αντισταθμιστεί με κάποιο δημοσιονομικό ισοδύναμο, αν υπάρξουν πιθανές προσωρινές απώλειες εσόδων, και όχι να γίνει «αλά Lizz Truss». Αυτό, βέβαια, θα πρέπει να αποτελεί σκέλος μιας πιο μεσοπρόθεσμης πολιτικής μείωσης της φορολογικής επιβάρυνσης των πολιτών και συρρίκνωσης του κράτους.

Δεύτερον, να δοθούν πιο «γενναία» κίνητρα για πιο εκτεταμένη χρήση πλαστικού χρήματος και ηλεκτρονικής τιμολόγησης. Σήμερα, σύμφωνα με τον κ. Στουρνάρα, το μερίδιο της ιδιωτικής κατανάλωσης που δαπανάται μέσω καρτών είναι 37%, ενώ στην Ευρωζώνη ανέρχεται σε 46%. Πρέπει επίσης, να επιβληθεί η χρήση POS σε όλους τους κλάδους, γεγονός που θα βοηθήσει σημαντικά στην καταπολέμηση της φοροδιαφυγής, αν αναλογιστεί κανείς την εκθετική τάση που υπάρχει στις επιλογές των καταναλωτών να πληρώνουν μέσω καρτών.

Τρίτον, πρέπει να ενταθούν οι φορολογικοί έλεγχοι και να αυξηθούν τα πρόστιμα και οι κυρώσεις. Αυτό, προφανώς, πρέπει να γίνεται έξυπνα και, κυρίως, στοχευμένα, ώστε να μην είναι μεγάλο το κόστος της εφαρμογής τους. Απλά και μόνο ο φόβος ενός ελέγχου αρκεί για να αποτρέψει τη φοροδιαφυγή, ειδικά αν τα πρόστιμα είναι τόσο υψηλά που την καθιστούν ασύμφορη. Δεν είναι λίγες φορές που έχει τύχει σε κατάστημα λιανικής ο πωλητής να σου κόβει απόδειξη και να σου λέει κατά την έξοδό σου από το κατάστημα να βάλεις την απόδειξη μέσα στη σακούλα με το εμπόρευμα που αγόρασες, επειδή «κάνουν ελέγχους», ενώ τις προάλλες μπορεί να σου έκανε έκπτωση στην αγορά σου αν δεν ήθελες να λάβεις απόδειξη… Σύμφωνα με έρευνες, η αύξηση των φορολογικών ελέγχων κατά 1% ημερησίως μειώνει τον αριθμό των παραβατών της φορολογικής νομοθεσίας κατά 0,3-0,4% ημερησίως.

Αυτά όμως, όπως προαναφέρθηκε, αποτελούν βραχυπρόθεσμες λύσεις. Χρειάζεται να ξεκινήσει μια πιο ριζική μεταρρύθμιση του φορολογικού μας συστήματος, βρίσκοντας, αρχικά, αυτό που ταιριάζει περισσότερο στην νοοτροπία και τη λειτουργία της ελληνικής οικονομίας. Η απλότητα και η ελάχιστη απαιτούμενη φορολόγηση είναι οι δύο πιο κύριοι παράμετροι για να δομηθεί ένα ευρύτερο πλαίσιο. Μετά είναι να χτιστεί μια σταθερή οργάνωση στις φορολογικές αρχές, με τον βασικό στόχο της αναδιάρθρωσης να αποτελεί η τεχνολογική αναβάθμιση και η μέγιστη ψηφιοποίηση, ώστε να λειτουργούν αποτελεσματικά.

Συνεπώς, πρέπει να δημιουργηθεί πρώτα απ’ όλα ένα σύγχρονο πλαίσιο, το οποίο θα είναι δίκαιο και απλό. Παράλληλα, πρέπει να εισαχθούν κάποιοι περιορισμοί και δικλείδες ασφαλείας ως προς το κομμάτι των δαπανών, ώστε τα φορολογικά έσοδα να αξιοποιούνται σωστά και συνετά από την κεντρική διοίκηση, με αποτέλεσμα να δομηθεί και μια φορολογική συνείδηση στους ίδιους τους πολίτες. Τέλος, πρέπει να διοχετευτεί στην αγορά ο φόβος τους ελέγχου και των σοβαρών κυρώσεων, οι οποίες θα πρέπει να κλιμακώνονται ανάλογα με τα ποσά που φοροδιαφεύγουν και τη συστηματικότητα του φαινομένου. Είναι μια τακτική/ μέτρο που δεν πρέπει να υπονομεύονται τα δυνητικά του αποτελέσματα, όπως έχει συμβεί κατά καιρούς από δημοσιογράφους και δημοσιολόγους φιλικά προσκείμενους στην Κυβέρνηση, αλλά ούτε να θεωρείται, όμως, η ενίσχυση των ελεγκτικών μηχανισμών ως το απόλυτο μέτρο που θα λύσει το πρόβλημα, όπως, συστηματικός, ακούγεται από αντιπολιτευόμενους.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Στουρνάρας: Οι Έλληνες καταναλώνουν 40 δισ. ευρώ περισσότερα από όσα δηλώνουν στην εφορία, kathimerini.gr, διαθέσιμο εδώ

- ΥΠΟΙΚ: Οι μισθωτοί πληρώνουν περισσότερους φόρους λόγω φοροδιαφυγής, kathimerini.gr, διαθέσιμο εδώ

- Λίφτινγκ στα αντικειμενικά κριτήρια: Οι ελεύθεροι επαγγελματίες, τα airbnb, οι απαλλαγές και οι εξαιρέσεις, naftemporiki.gr, διαθέσιμο εδώ