Του Κωνσταντίνου Γκότση,

Η αναστροφή της καμπύλης αποδόσεων των αμερικανικών ομολόγων παρατηρήθηκε για πρώτη φορά από το 2019 τον Μάρτιο του 2022, με τους επενδυτές να προεξοφλούσαν την αναμενόμενη ύφεση, ως απόρροια της επιθετικής νομισματικής «σύσφιξης» που μόλις είχε αρχίσει η Fed, για να ανακόψει τον ανοδικά καλπάζοντα πληθωρισμό, όταν οι υπεύθυνοι χάραξης πολιτικής αντιλήφθηκαν πως δεν ήταν ένα παροδικό φαινόμενο.

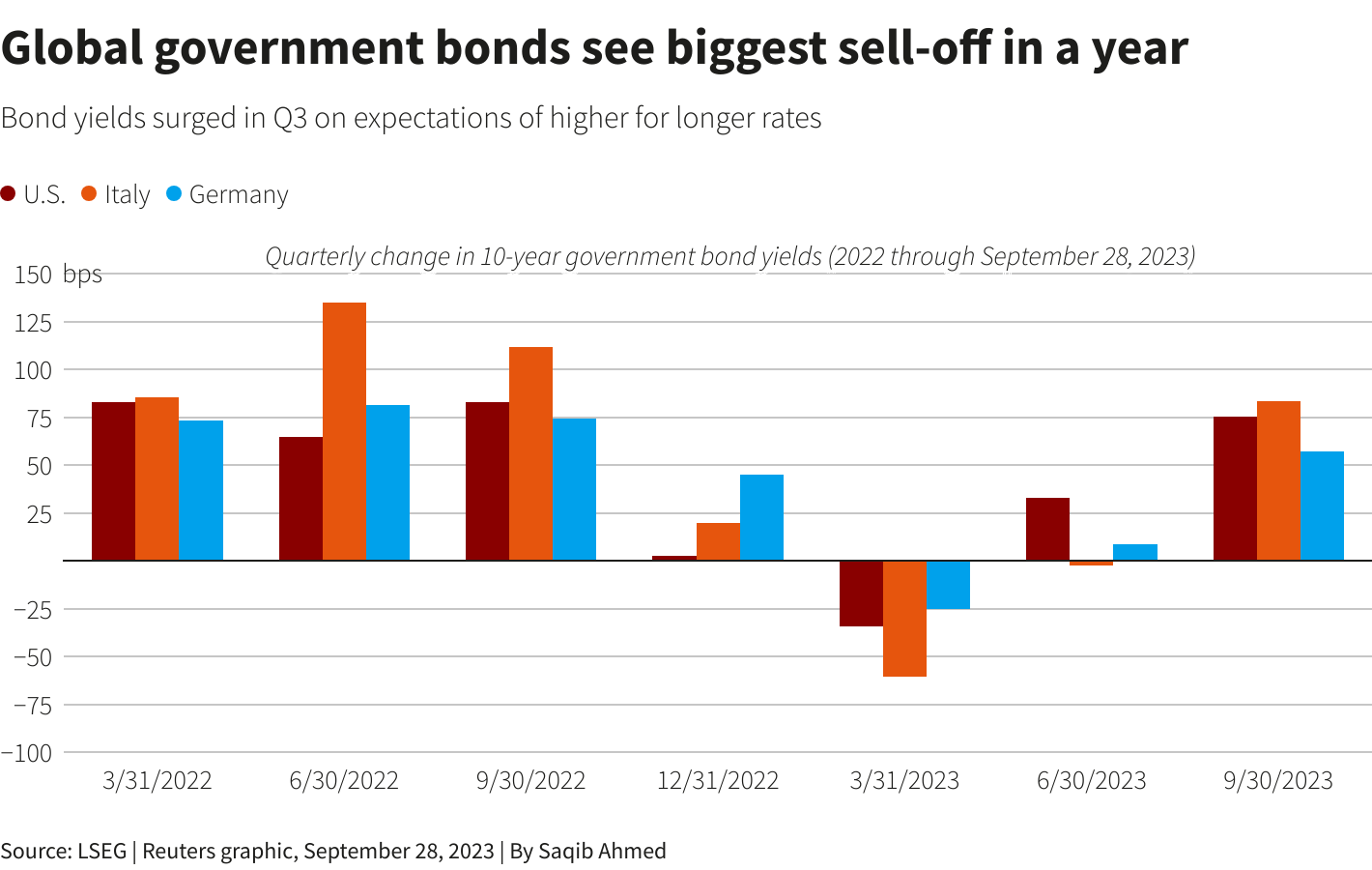

Οι αποδόσεις στην αγορά ομολόγων συνεχίζουν να πιέζονται ανοδικά, καθώς οι κίνδυνοι για ύφεση και δημοσιονομικά προβλήματα στις Η.Π.Α. εντείνονται, έπειτα από τη σηματοδότηση της Fed για μεγαλύτερη διάρκεια διατήρησης του περιβάλλοντος υψηλών επιτοκίων, με παράλληλη ποσοτική «σύσφιξη», και από την υποβάθμιση της πιστοληπτικής ικανότητας του αμερικανικού Δημοσίου από τον οίκο Fitch. Σύμφωνα με άτομα της αγοράς, οι αποδόσεις πρόκειται να συνεχίσουν να αυξάνονται μέχρι οι επενδυτές θεωρήσουν πως τα ομόλογα μεγαλύτερης διάρκειας ωρίμανσης σημειώσουν τις απαιτούμενες (από τους επενδυτές) αποδόσεις.

Συνήθως, η καμπύλη κλίνει προς τα πάνω επειδή οι επενδυτές αναμένουν μεγαλύτερη αποζημίωση για την ανάληψη του κινδύνου ότι ο αυξανόμενος πληθωρισμός θα μειώσει την αναμενόμενη απόδοση από την κατοχή ομολόγων μεγαλύτερης διάρκειας. Αυτό σημαίνει ότι ένα γραμμάτιο 10 ετών συνήθως αποδίδει περισσότερο από ένα γραμμάτιο δύο ετών, επειδή έχει μεγαλύτερη διάρκεια (οι αποδόσεις κινούνται αντιστρόφως στις τιμές). Μια ανεστραμμένη ή επίπεδη καμπύλη, ουσιαστικά, σηματοδοτεί πως οι προσδοκίες για τα βραχυπρόθεσμα επιτόκια είναι ανοδικές και αρνητικές οι προοπτικές για την ανάπτυξη της οικονομίας, καθώς τα υψηλά επιτόκια, που αυξάνουν το κόστος δανεισμού, τείνουν να περιορίζουν τη ρευστότητα στην αγορά και, κατ’ επέκταση, τις επενδύσεις και την οικονομική δραστηριότητα.

Πιο αναλυτικά, όταν τα βραχυπρόθεσμα επιτόκια αυξάνονται, οι τράπεζες τείνουν να αυξάνουν τα επιτόκια αναφοράς για ένα ευρύ φάσμα καταναλωτικών και εμπορικών δανείων, συμπεριλαμβανομένων των δανείων για μικρές επιχειρήσεις και πιστωτικών καρτών, καθιστώντας τον δανεισμό πιο ακριβό. Όταν η καμπύλη αποδόσεων κλιμακώνεται, οι τράπεζες είναι σε θέση να δανείζονται χρήματα με χαμηλότερα επιτόκια και να δανείζουν με υψηλότερα επιτόκια. Αντίθετα, όταν η καμπύλη είναι πιο επίπεδη, βρίσκουν τα περιθώριά τους συμπιεσμένα, γεγονός που μπορεί να αποτρέψει τον δανεισμό.

Οι επενδυτές παρακολουθούν τμήματα της καμπύλης αποδόσεων, για να δουν αν επέρχεται ύφεση και κυρίως τη διαφορά μεταξύ της απόδοσης των τριμηνιαίων γραμματίων του Δημοσίου και των 10ετών ομολόγων και της καμπύλης του αμερικανικού αξιόχρεου δύο ετών έως 10 ετών. Σύμφωνα με τα ιστορικά στοιχεία της Fed, πριν από κάθε ύφεση από το 1955 (με εξαίρεση μίας περίπτωσης) η καμπύλη αποδόσεων έχει αντιστραφεί, με αυτή να ξεσπά μέσα στους επόμενους 6 με 24 μήνες.

Σήμερα, οι εκτιμήσεις της αγοράς δείχνουν πως δύσκολα θα αποφύγουν την ύφεση οι Η.Π.Α. και οι υπόλοιπες Δυτικές οικονομίες, ενώ, μάλιστα, αναμένεται να είναι αρκετά «βαριά» και όχι μια ελεγχόμενη τεχνική ύφεση, όπως αποσκοπούν και αναμένουν οι Κεντρικές Τράπεζες. Αξίζει να σημειωθεί πως σχεδόν σε κάθε περίοδο που η ύφεση για την αμερικανική οικονομία είναι προ των πυλών, η Fed προβλέπει λανθασμένα ότι θα σημειωθεί ήπια «προσγείωση», γεγονός που συνέβη ακόμα και στην Παγκόσμια Χρηματοπιστωτική Κρίση του 2008.

Επίσης, η Fed και οι περισσότεροι οικονομολόγοι έκαναν λάθος το 2022 όταν προέβλεψαν μια οικονομική συρρίκνωση. Η οικονομική ανάπτυξη, η αγορά εργασίας και οι καταναλωτικές δαπάνες αποδείχθηκαν απροσδόκητα ανθεκτικές, παρά την αύξηση των επιτοκίων και τον αυξημένο πληθωρισμό. Μεγάλο μέρος αυτής της ανάπτυξης παραμένει από την τεράστια νομισματική ρευστότητα που εξακολουθεί να «κυκλοφορεί» μέσω των αγορών. Βέβαια, τα σημερινά δεδομένα, που παρουσιάζουν μια ανθεκτική επιχειρηματική δραστηριότητα, κατανάλωση και απασχόληση (έως τώρα), μπορούσαν να δικαιολογήσουν, μέχρι τώρα, τα σενάρια περί αναιμικής ανάπτυξης προς ήπιας ύφεσης, με παράλληλη ικανοποιητική μείωση του πληθωρισμού.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Yield Curve Keeps Sending Message Investors Should Not Ignore, investing.com, διαθέσιμο εδώ

- Global bond investors fear more declines after vicious quarterly selloff, reuters.com, διαθέσιμο εδώ