Του Κωνσταντίνου Γκότση,

Έπειτα από την τελευταία συνεδρίαση της Fed, στην οποία αποφάσισε εκ νέου αύξηση των επιτοκίων πολιτικής της κατά 25 μονάδες (γεγονός πλήρως αναμενόμενο από την αγορά), μετά την «παύση» που σημειώθηκε στην προηγούμενη, τα επιτόκια διαμορφώθηκαν στο εύρος μεταξύ 5,25% με 5,50%, δηλαδή σε υψηλά περίπου 22 ετών. Για πολλούς, μάλιστα, θεωρείται πως ίσως αποτελεί την τελευταία αύξηση επιτοκίων της Fed.

Οι αποδόσεις των τίτλων του αμερικανικού Δημοσίου έχουν ενισχυθεί σημαντικά και απότομα (ενδεικτικά, το 10ετές ομόλογο διαπραγματεύεται με απόδοση 4,25%, ενώ είχε φτάσει στο 4,33% τις προηγούμενες ημέρες), τα επιτόκια στεγαστικών δανείων 30ετούς διάρκειας έχουν ξεπεράσει –μετά από αρκετούς μήνες– το 7% και οι χρηματιστηριακές αγορές, δείχνοντας σημάδια κόπωσης, φαίνεται να έχουν φτάσει στο peak τους και να μπαίνουν σε καθοδική τροχιά. Δηλαδή, παρατηρείται πως η οικονομία και οι αγορές αρχίζουν και προσαρμόζονται πιο έντονα με την έως τώρα νομισματική «σύσφιξη» που έχει καταγραφεί. Επίσης, ακόμα ένα σημάδι πως, ίσως, η αμερικανική οικονομία οδεύει σε ύφεση είναι ότι οι φορολογικές εισπράξεις μειώνονται, παράγοντας που αποτελεί εδώ και καιρό μια σημαντική ένδειξη ύφεσης.

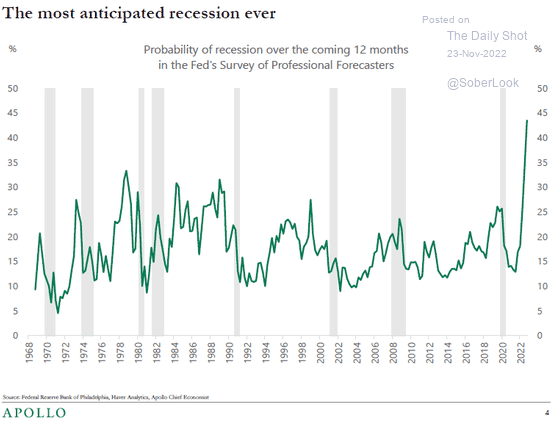

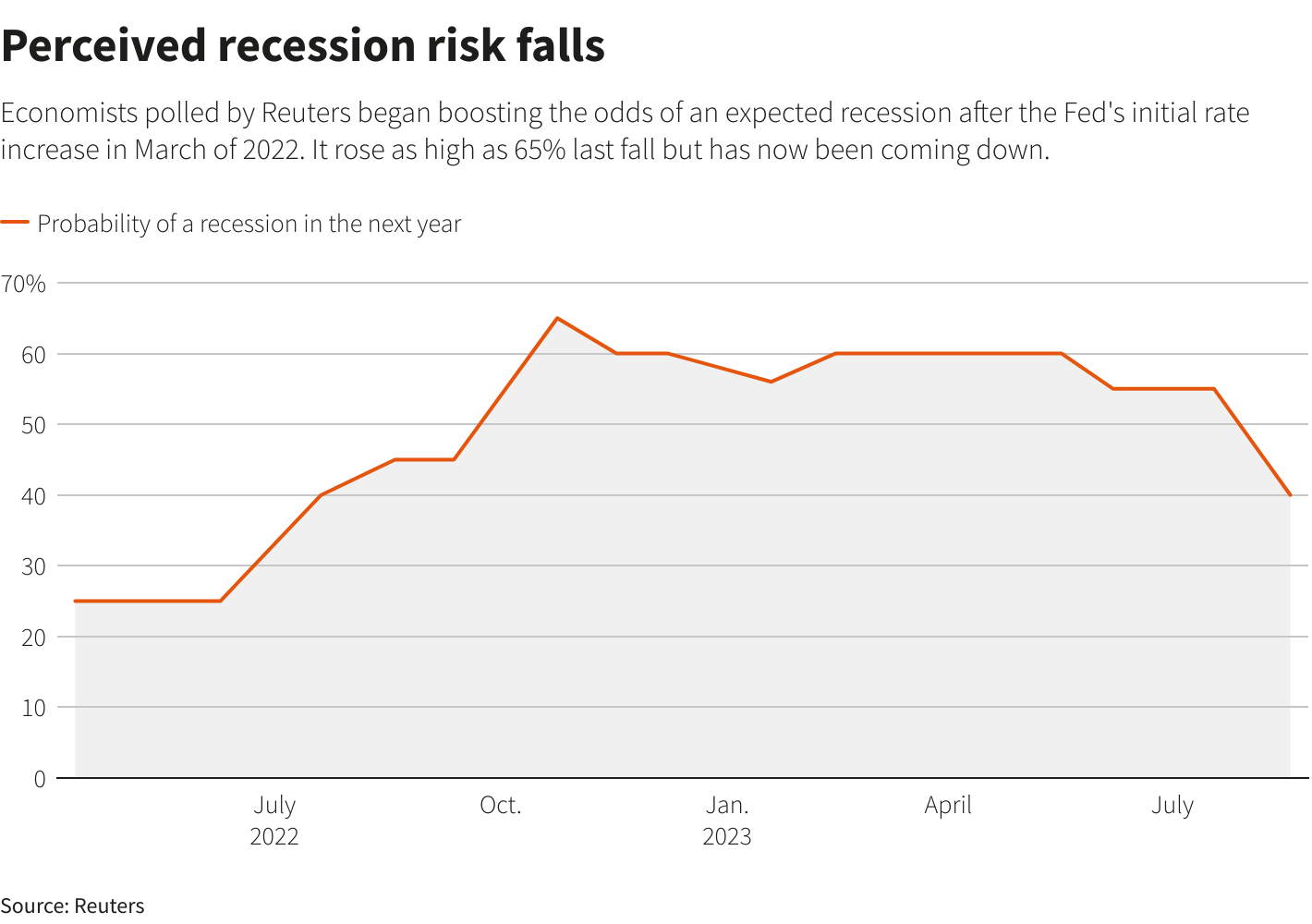

Με τα επιτόκια, λοιπόν, να έχουν φτάσει στα ύψη και τις καμπύλες αποδόσεων στην αγορά ομολόγων να είναι αντεστραμμένες, οι περισσότεροι αναμένουν η αμερικανική οικονομία να μπει σε συρρίκνωση και μετέπειτα σε ύφεση (ελπίζοντας ελεγχόμενη), ώστε ο πληθωρισμός να αποκλιμακωθεί πέριξ του στόχου 2% και να εξαλειφθούν οι κίνδυνοι για μια νέα ανοδική πυροδότηση του πληθωρισμού. Ωστόσο, για ύφεση ακούμε εδώ και μήνες, αλλά ύφεση δεν βλέπουμε. Αντιθέτως, η αμερικανική οικονομία παρουσιάζεται όλο αυτό το διάστημα (μέχρι και σήμερα) ιδιαίτερα ανθεκτική σχεδόν σε όλους τους τομείς της, παρά την επιθετική πολιτική της Fed για πολύ μεγάλο χρονικό διάστημα. Ενδεικτικά, ενώ η ζήτηση στην αγορά εργασίας επιβραδύνθηκε περαιτέρω, οι καταναλωτικές δαπάνες για αγαθά και υπηρεσίες παρέμειναν ισχυρές. Το γεγονός αυτό δημιουργεί ιδιαίτερους προβληματισμούς στους αξιωματούχους της Fed, όπως είναι λογικό, σχετικά με το αν ήρθε όντως η ώρα για να σημειωθεί τέλος στον κύκλο αυξήσεων των επιτοκίων.

Βέβαια, σύμφωνα με τις πρόσφατες αναλύσεις που έχουν γίνει, πλέον το κόστος περαιτέρω αυξήσεων των επιτοκίων λαμβάνει όλο και μεγαλύτερο μερίδιο από το όφελος που προσφέρει αυτή η πολιτική, η οποία επιτυγχάνει εξισορρόπηση προσφοράς και ζήτησης και άρα, κατ’ επέκταση, οδηγεί σταδιακά σε σταθερότητα των τιμών. Προς το παρόν, απλά υπάρχουν κάποιες ενδείξεις για πτώση των αγορών και ύφεση. Μόνο αν δεν υπάρξει ξανά ανατροπή των σχετικών δεικτών στην αγορά ομολόγων, μετοχών και παραγώγων θα γίνουν πιο αξιόπιστες αυτές οι εκτιμήσεις.

Όμως, επιδείνωση του οικονομικού κλίματος στην αμερικανική οικονομία με ισχυρές ανησυχίες για ύφεση ακούγαμε ήδη από τις αρχές του 2022, απόψεις στηριζόμενες σε σοβαρά τεκμήρια. Τι είναι αυτό που καθυστερεί τόσο πολύ την «επικείμενη» αυτή ύφεση, διαψεύδοντας, αρχικά, την πλειονότητα των ειδικών και της αγοράς και, μετέπειτα, διχάζοντάς τη;

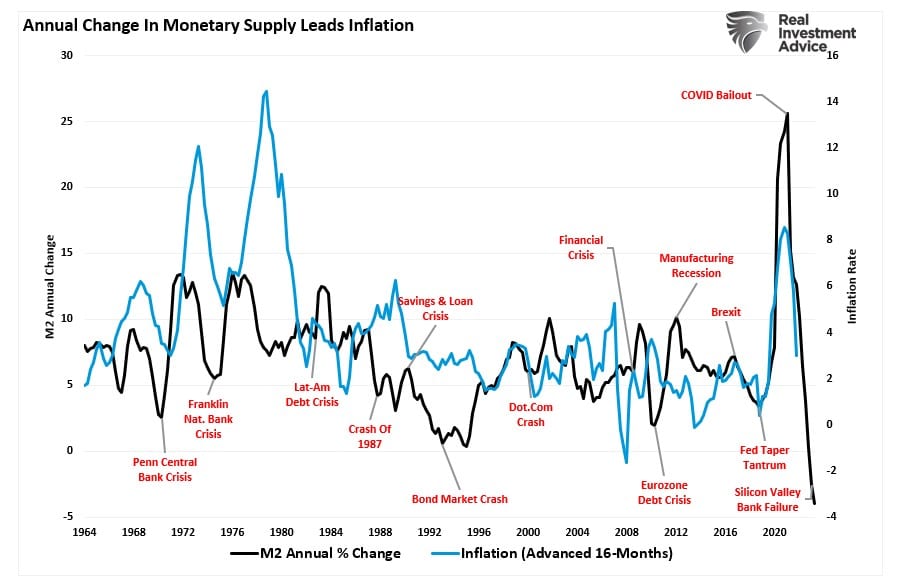

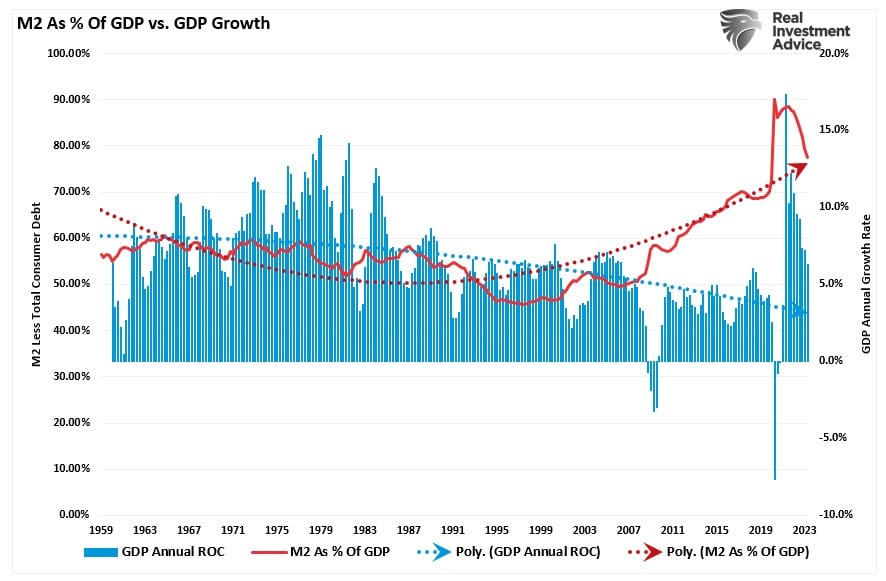

Εδώ και 13 περίπου χρόνια, ήδη από το ξέσπασμα της Παγκόσμιας Χρηματοπιστωτικής Κρίσης του 2008 και μετά, παρατηρείται άνοδος της προσφοράς χρήματος στην οικονομία (M2), γεγονός που λειτούργησε επικουρικά στην ομαλή μετάβαση από κραδασμούς καθ’ όλη αυτήν την περίοδο, χωρίς ιδιαίτερες παρεμβάσεις από τους υπεύθυνους χάραξης πολιτικής. Με την πανδημική κρίση του 2020 επήλθε το αποκορύφωμα της ενίσχυσης της ρευστότητας στην οικονομία και, μάλιστα, ταυτόχρονα από δύο μέτωπα: Ομοσπονδιακή Κυβέρνηση και Κεντρική Τράπεζα. Λογικό και αναμενόμενο ήταν το «πάγωμα» της οικονομίας, σε συνδυασμό με υπερβάλλουσα στήριξη των νοικοκυριών και των επιχειρήσεων με ρευστότητα από τις Αρχές, να πυροδοτήσει έκρηξη πληθωρισμού με το άνοιγμα των αγορών. Αν και η ρευστότητα έχει περιοριστεί σημαντικά, λόγω των αυξήσεων των επιτοκίων, της συρρίκνωσης του ισολογισμού της Fed, αλλά και της αβεβαιότητας, η επιφυλακτική ποσοτική σύσφιξη της Fed και οι αλόγιστες δημόσιες δαπάνες της Κυβέρνησης Biden τη διατηρούν σε υψηλά επίπεδα. Και ενώ ο ετήσιος ρυθμός μεταβολής της προσφοράς χρήματος έχει βυθιστεί (γι’ αυτό ο πληθωρισμός συρρικνώνεται) το χρήμα που διοχετεύεται στην οικονομία εξακολουθεί να κυκλοφορεί, κάτι που φαίνεται από την προσφορά χρήματος ως ποσοστό του Α.Ε.Π.

Σύμφωνα με οικονομολόγους, το βασικότερο «πρόβλημα» το προκαλούν οι χρηματοδοτήσεις από τον υπέρογκο προϋπολογισμό του αμφιλεγόμενου “Inflation Reduction Act” (2022), αξίας $ 1,7 τρις, που διογκώνει τα δημοσιονομικά ελλείμματα (σε συνδυασμό με την αύξηση του ανώτατου ορίου χρέους, αλλά και την υποχώρηση των φορολογικών εισπράξεων), εμποδίζει, εν μέρει, την υποχώρηση του πληθωρισμού, αφού αντισταθμίζει ως έναν βαθμό τον αντίκτυπο της περιοριστικής πολιτικής της Fed, και καθυστερεί την οικονομία να βυθιστεί σε ύφεση.

Βλέποντας κανείς τα πρακτικά της Fed από την τελευταία συνεδρίασής της και διαβάζοντας τους σχολιασμούς των αναλυτών επί του θέματος, αντιλαμβάνεται πως μεταξύ των υπευθύνων χάραξης πολιτικής επικρατεί έντονος σκεπτικισμός για τις αποφάσεις των επερχόμενων συνεδριάσεων. Το επίπεδο αβεβαιότητας παραμένει υψηλό και οι μελλοντικές αποφάσεις για τα επιτόκια θα εξαρτώνται από το σύνολο των δεδομένων που θα έχουν στη διάθεσή τους τους προσεχείς μήνες οι κεντρικοί τραπεζίτες. Αρκετοί αξιωματούχοι υποστηρίζουν ότι ο κίνδυνος υπερβολικού νομισματικού περιορισμού (“overtightening”) έναντι της ανεπαρκούς άσκησης είναι κοντά στο 50-50, δυσκολεύοντας τη διαδικασία λήψης απόφασης.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Fed officials divided in July over need for more rate hikes, minutes show, reuters.com, διαθέσιμο εδώ

- Reckless Government Spending Only Enough to Delay Inevitable Recession, investing.com, διαθέσιμο εδώ

- Federal Reserve signals more scepticism over need for further rate rises, ft.com, διαθέσιμο εδώ