Του Κωνσταντίνου Γκαμπή,

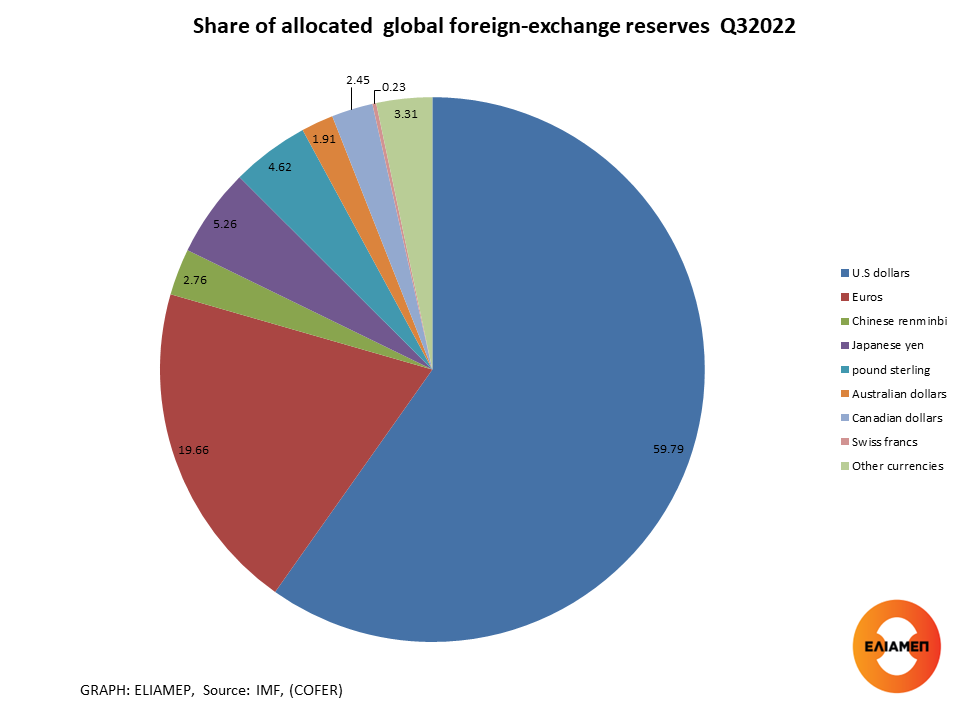

Ο ρόλος του δολαρίου, ως παγκόσμιο νόμισμα, είναι άμεσα συνυφασμένος με τη θέση των Η.Π.Α ως η υπερδύναμη του πλανήτη. Όπως θα δούμε και παρακάτω, η εδραίωση και προώθηση του δολαρίου έγινε λόγω της οικονομικής, πολιτικής και στρατιωτικής ισχύος των Η.Π.Α, η οποία μέσω του δολαρίου –και αυτή– με τη σειρά της διαιωνίζεται. Η ιστορία του δολαρίου, συνεπώς, είναι και μια ιστορία της ιμπεριαλιστικής Αμερικής.

Τα πλεονεκτήματα του παγκόσμιου νομίσματος

Τα κυριότερα άμεσα πλεονεκτήματα –έναντι των άλλων– που απολαμβάνουν οι Η.Π.Α. λόγω του δολαρίου είναι τρία. Αρχικά, επειδή κυκλοφορούν τόσα πολλά δολάρια, η FED έχει την ευχέρεια να τυπώνει χρήμα, ώστε να εξυπηρετεί το χρέος της, χωρίς να ανησυχεί ιδιαίτερα για τον πληθωρισμό. Έπειτα, επειδή το δολάριο είναι και το παγκόσμιο αποθεματικό νόμισμα, υπάρχει υψηλή ζήτηση για αυτό, η οποία ικανοποιείται, είτε από την άμεση αγορά δολαρίων είτε από την αγορά αμερικανικών ομολόγων, τα οποία –λόγω της υψηλής ζήτησης– εκδίδονται με χαμηλά επιτόκια, μειώνοντας, έτσι, το κόστος δανεισμού για τις Η.Π.Α.

Επιπλέον, πολλά αποθεματικά χωρών ή ιδιωτικών οργανισμών, επειδή ακριβώς είναι σε δολάρια και βρίσκονται σε αμερικανικούς λογαριασμούς, το αμερικανικό κράτος έχει τη δυνατότητα να τους «παγώσει», όπως για παράδειγμα έγινε το 2022 με τα αποθεματικά της Ρωσίας. Και τρίτον, το δολάριο παίζει τον ρόλο και του «διαμεσολαβητή» στο παγκόσμιο εμπόριο, δηλαδή οι περισσότερες αγοραπωλησίες γίνονται με δολάρια, περνώντας μέσα από ανταποκρίτριες τράπεζες, οι οποίες διαθέτουν λογαριασμούς στη FED. Αυτό σημαίνει πως είναι πολύ εύκολο για τις Η.Π.Α να επιβάλλουν κυρώσεις σε τρίτες χώρες, όπως έχουν κάνει πολλές φορές στο παρελθόν.

Πώς το δολάριο έγινε το παγκόσμιο νόμισμα;

Πριν το δολάριο, υπήρχε ο Κανόνας του χρυσού. Όλα τα νομίσματα ήταν συνδεδεμένα με την τιμή του χρυσού, ένα σύστημα που προήλθε από τη Μεγάλη Βρετανία, το νόμισμα της οποίας ήταν και το κυρίαρχο τότε. Κατά τη διάρκεια του Α’ Παγκοσμίου Πολέμου, οι ευρωπαϊκές χώρες, για να καλύψουν τα έξοδα του πολέμου, παύσανε να ακολουθούν τον κανόνα του χρυσού και, αντ’ αυτού, χρησιμοποίησαν χαρτονομίσματα, κάτι το οποίο υποτίμησε και τα νομίσματά τους. Παράλληλα, άρχισαν να δανείζονται αμερικανικά ομόλογα σε δολάρια, καθιστώντας –από τότε– το δολάριο ως το παγκόσμιο αποθεματικό.

Στον Β’ Παγκόσμιο Πόλεμο, οι ευρωπαϊκές χώρες στράφηκαν και πάλι στις Η.Π.Α. για την εισαγωγή καταναλωτικών αγαθών και πολεμοφοδίων, πληρώνοντας, όμως, σε χρυσό. Μέχρι το τέλος του πολέμου, με αυτόν τον τρόπο, οι Η.Π.Α κατείχαν την πλειονότητα του χρυσού στον κόσμο, κάνοντας μία επιστροφή στον κανόνα του χρυσού για την Ευρώπη αδύνατη. Έτσι, το 1944, στο Bretton Woods του New Hampshire έγινε μία διάσκεψη μεταξύ 44 Συμμαχικών χωρών, καθιερώνοντας το σύστημα ισοτιμιών του Bretton Woods, το οποίο διατηρούσε σταθερές ισοτιμίες των νομισμάτων με το δολάριο, το οποίο, με τη σειρά του, ήταν συνδεδεμένο με τον χρυσό. Σε αντάλλαγμα, οι Η.Π.Α εξαργύρωναν δολάρια σε χρυσό κατά παραγγελία. Από τότε, το δολάριο παραμένει το παγκόσμιο νόμισμα.

Αρχικά, για να γίνει ένα νόμισμα παγκόσμιο, πρέπει να υπάρχουν κάποιες προϋποθέσεις σε οικονομικό και σε πολιτικό-στρατιωτικό επίπεδο. Σε οικονομικό επίπεδο, η χώρα η οποία εκδίδει το νόμισμα, είναι απαραίτητο να παράγει, αν όχι το μεγαλύτερο μέρος του παγκοσμίου Α.Ε.Π. –όπως έκανε η Αμερική μετά τον Β’ Π.Π.–, τότε ένα πολύ μεγάλο αυτού. Αυτό γιατί ο κύριος σκοπός ενός νομίσματος είναι η ανταλλαγή του με αγαθά. Το νόμισμα, λοιπόν, της χώρας που παράγει τα περισσότερα αγαθά και, συνάμα, κατέχει και τη μεγαλύτερη αγορά θα είναι και αυτό με την περισσότερη ζήτηση.

Ως προς το πολιτικό-στρατιωτικό επίπεδο, η χώρα, η οποία φιλοδοξεί να κατέχει το παγκόσμιο νόμισμα, χρειάζεται και τους απαραίτητους θεσμούς, οι οποίοι θα εμπνέουν εμπιστοσύνη, διασφαλίζοντας τις καταθέσεις ή τις επενδύσεις, τόσο των ιδιωτών όσο και των κρατών, κάτι το οποίο κάνουν αρκετά καλά οι Η.Π.Α και η Ε.Ε και αρκετά κακά η Κίνα και η Ρωσία. Τέλος, η χώρα χρειάζεται τη δυνατότητα να ασκεί ακόμα και βία –αν χρειαστεί– μέσω του στρατού της, για να εξασφαλίσει την εξόφληση των δοθέντων δανείων, κάτι το οποίο, βέβαια, πλέον δε συμβαίνει σχεδόν ποτέ.

Οι διαστάσεις ισχύος

Πέραν του παραπάνω υποβάθρου, μία χώρα πρέπει να μπορεί να ασκεί επιρροή μέσω του “hard power”, χρησιμοποιώντας, δηλαδή, εξαναγκαστικά μέσα, και του “soft power”, δηλαδή μέσω του παραδειγματισμού ή της ευμενείας προς αυτήν.

Ο πρώτος τρόπος άσκησης εξουσίας που αναγνωρίζουμε εδώ είναι η διαπραγματευτική ισχύς. Στην περίπτωση των Η.Π.Α, αυτή μεταφράζεται στην ικανότητά της να πείθει τις υπόλοιπες χώρες, αλλά και ιδιώτες, για τα ενδεχόμενα οφέλη και κόστη χρησιμοποίησης του δολαρίου, μέσω «θετικών ή αρνητικών κυρώσεων». Για παράδειγμα, οι Η.Π.Α, ούσες και η μεγαλύτερη αγορά στον κόσμο, μπορούν να απειλούν με κλείσιμο των αγορών τους σε κάποια εταιρεία ή χώρα, αν δεν χρησιμοποιεί το δολάριο ή, αντίστοιχα, να τη δελεάζουν με ευνοϊκότερους όρους ως προς την επέκτασή της στην αμερικανική αγορά.

Επιπλέον, μπορεί να χρησιμοποιηθούν μέθοδοι “quid pro quo”, όπως έχει γίνει και με την καθιέρωση του «πετροδολάριου». Μετά την κατάργηση του συστήματος ισοτιμιών Bretton Woods, το 1971, οι Η.Π.Α κατάφεραν να πείσουν τη Σαουδική Αραβία και τα υπόλοιπα κράτη του Κόλπου, να πραγματοποιούν την πώληση πετρελαίου αποκλειστικά σε δολάρια, με αντάλλαγμα τη στρατιωτική παρουσία των Αμερικανών στον Κόλπο, διασφαλίζοντας τη σχετική σταθερότητα.

Η δεύτερη μορφή ισχύος είναι η δομική ισχύς. Η δομική ισχύς αναφέρεται στην ικανότητα κάποιου παίκτη να αλλάζει τους κανόνες του «παιχνιδιού» προς όφελός του. Αντί, δηλαδή, να προσπαθείς να εκμεταλλευτείς τις σχέσεις ισχύος που έχουν ήδη δημιουργηθεί, όπως στην πρώτη περίπτωση, απλώς τις προσαρμόζεις στις προτιμήσεις σου. Η πιο ακραία έκφανση της δομικής ισχύος είναι, ίσως, η εξαγωγή της αμερικανικής version της Δημοκρατίας και του καπιταλισμού δια του εξαναγκασμού ή του παραδειγματισμού, όπως σε χώρες της Λατινικής και Κεντρικής Αμερικής.

Άλλη τέτοια πρακτική αποτελεί η εκχώρηση της δυνατότητας σε εταιρείες τρίτων χωρών (κυρίως αναπτυσσόμενων) να χρησιμοποιούν τα δολάρια που κερδίζουν από το παγκόσμιο εμπόριο τοπικά, το οποίο πραγματοποιείται, ουσιαστικά, με τη συγκατάθεση της εκάστοτε Κυβέρνησης. Έτσι, αυξάνονται τα κίνητρα για τη χρησιμοποίηση του δολαρίου και καθιερώνεται ως «σκληρό» νόμισμα.

Η τρίτη μορφή ισχύος είναι η λιγότερο προφανής, αλλά και η πιο ουσιαστική, διότι είναι ιδεολογική. Για να την κατανοήσουμε, μπορούμε, νομίζω, να χρησιμοποιήσουμε την έννοια της «πολιτισμικής ηγεμονίας», που χρησιμοποιεί ο Gramsci, για να εξηγήσει γιατί το προλεταριάτο δεν εξεγείρεται. Αν την πάρουμε και την εφαρμόσουμε εδώ, αντικαθιστώντας την άρχουσα τάξη με την Αμερική και το προλεταριάτο με τον υπόλοιπο κόσμο, τότε παίρνουμε μία αρκετά ικανοποιητική εξήγηση.

Αρχικά, το παγκόσμιο σύστημα συναλλαγών μέσα στις δεκαετίες έχει δομηθεί έτσι, ώστε να ευνοεί το παγκόσμιο νόμισμα, το δολάριο. Οι δυτικοποιημένοι παγκόσμιοι θεσμοί, όπως το Δ.Ν.Τ., ο Ο.Η.Ε. και ο Π.Ο.Ε. ενισχύουν τη θέση των Η.Π.Α. και, συγχρόνως, του δολαρίου, επειδή οι δυτικές χώρες έχουν μεγαλύτερη συμμετοχή σε αυτούς, αλλά και επειδή είναι δύσκολο για μία χώρα (εκτός ελαχίστων εξαιρέσεων) να διαφωνήσει με τη μεγαλύτερη οικονομία στον κόσμο. Πρόκειται για τοξική οργανωτική συμπεριφορά, η οποία μετουσιώνεται σε παγκόσμια πολιτική.

Δεύτερον, η διαφοροποίηση κάποιου παίκτη θα έφερνε ένα μεγάλο κόστος, καθώς θεωρείται αυτονόητο πως το παγκόσμιο εμπόριο λειτουργεί με το δολάριο και υπάρχει απροθυμία από όλους να αλλάξει το status quo. Οπότε, πέρα του κόστος ανταλλαγής νομισμάτων (ανάμεσα στο δολάριο και το τοπικό νόμισμα), υπάρχει και το κόστος της «αναπροσαρμογής».

Τέλος, όταν κάποιος μη-Αμερικανός αποκτά δολάρια, ξέρει πως πρόκειται για το πιο αξιόπιστο νόμισμα στον κόσμο. Και αυτό, γιατί το τυπώνει η πιο ισχυρή χώρα στον κόσμο. Η ιδέα της υπερδύναμης είναι ακόμη βαθιά ριζωμένη στο συλλογικό υποσυνείδητο του κόσμου και τροφοδοτεί και την αξία του δολαρίου.

Όπως ακριβώς, λοιπόν, η άρχουσα τάξη, κατά Gramsci, έχει φτιάξει ένα σύστημα, το οποίο όχι μόνο εξυπηρετεί τον εαυτό της, αλλά έχει πείσει και τους υπολοίπους ότι αυτό είναι μονόδρομος, τον οποίο εάν ακολουθήσουν θα επωφεληθούν και οι ίδιοι, έτσι και η Αμερική έχει οικοδομήσει την μονοκρατορία του δολαρίου, χρησιμοποιώντας θεσμική, πολιτική-στρατιωτική και πολιτισμική ισχύ.

Προκλήσεις

Εδώ και πολλά χρόνια, γίνεται λόγος για «από-δολαριοποίηση». Όπως κάθε Αυτοκρατορία, έτσι και αυτή του δολαρίου θα πέσει. Το πραγματικό ερώτημα είναι το πότε. Ίσως, το τέλος της έχει αρχίσει, αλλά, όπως και η Ρώμη, έτσι και το δολάριο, δεν θα πέσει σε μία μέρα. Αξίζει να δούμε, όμως, ποιες είναι οι προκλήσεις που αντιμετωπίζει.

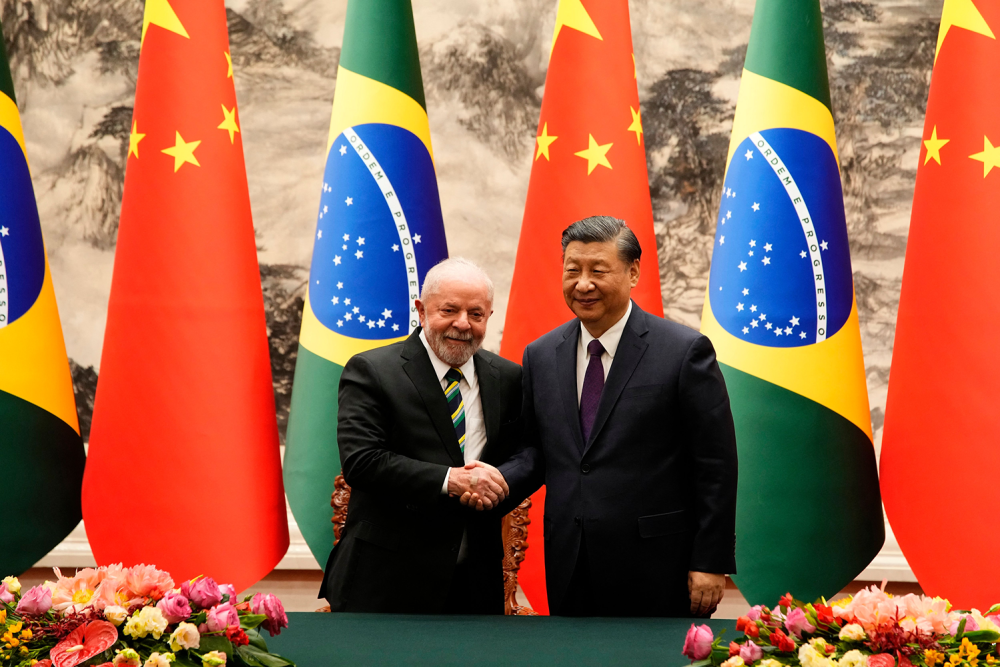

Το γεγονός που ξεκίνησε το κίνημα της «από-δολαριοποίησης» ήταν οι κυρώσεις στη Ρωσία, το 2022. Αυτό έκανε όλες τις χώρες, που δεν ανήκουν στη «Δύση», να ανησυχήσουν για την ικανότητα των Η.Π.Α να μετατρέπουν το νόμισμά τους σε όπλο, όποτε το αποφασίζουν. Έτσι, τον Φεβρουάριο του 2023, το Ιράν ανακοίνωσε, για πρώτη φορά, πως θα πουλήσει πετρέλαιο σε γουάν, ενώ η Ρωσία θα αποταμιεύσει τα κέρδη από τις πωλήσεις πετρελαίου και φυσικού αερίου, επίσης, σε γουάν. Ενδεικτικά, ακόμα, η Αργεντινή και η Βραζιλία συζητούν για μία νομισματική ένωση και τα Η.Α.Ε είναι σε συζητήσεις για μία συμφωνία, ώστε να εμπορεύονται, χρησιμοποιώντας τα νομίσματά τους, με την Ινδία.

Το νόμισμα των B.R.I.C.S.

Η πιο βαρύγδουπη ανακοίνωση, όμως, ήταν αυτή του Alexander Babakov, Αναπληρωτή Προέδρου της ρωσικής Ντούμα, ο οποίος μίλησε για ένα ενιαίο νόμισμα μεταξύ των μελών του B.R.I.C.S., δηλαδή της Ρωσίας, της Κίνας, της Νότιας Αφρικής, της Βραζιλίας και της Ινδίας, κάτι, όμως, που δεν έχει επιβεβαιωθεί από τις άλλες χώρες. Αυτό το ενδεχόμενο νόμισμα είναι, όμως, το πιο «επικίνδυνο» για το δολάριο, αυτή τη στιγμή. Ας εξετάσουμε συνοπτικά, αν αυτό το νόμισμα θα μπορούσε όντως να λειτουργήσει.

Αρχικά, όσον αφορά τη λειτουργία του ως αποθεματικό, λόγω του μεγάλου εμπορικού πλεονάσματος του οργανισμού, οι χώρες του B.R.I.C.S θα μπορούσαν να ωθήσουν τους καταναλωτές και τις επιχειρήσεις τους να επενδύσουν σε assets, χωρίς να έχουν ανάγκη ξένα κεφάλαια, εξαναγκάζοντας, ουσιαστικά, την αγορά να δημιουργηθεί. Έπειτα, έχει ειπωθεί πως το νόμισμα θα είναι συνδεδεμένο με τον χρυσό και άλλους πολύτιμους λίθους, δίνοντας το πλεονέκτημα της σταθερότητας των τιμών και των επιτοκίων, ταυτόχρονα.

Η κύρια λειτουργία του νομίσματος, όμως, θα ήταν μάλλον το εμπόριο μεταξύ των χωρών-μελών. Αυτό θα καταργούσε τις παρούσες εμπορικές συμφωνίες μεταξύ των χωρών, όπως Ρωσίας-Κίνας, που σκοπό έχουν την ελαχιστοποίηση της χρησιμοποίησης του δολαρίου, οι οποίες και έχουν υψηλό τίμημα για τις χώρες. Αυτό κρίνεται, μάλλον, ρεαλιστικό, καθώς ο οργανισμός έχει ένα εμπορικό πλεόνασμα ύψους $ 387 δις, χάρις, κυρίως, στην Κίνα. Επιπλέον, οι χώρες της ένωσης είναι σε διαφορετικά σημεία του πλανήτη, που διασφαλίζει και τη διαφοροποίηση των αγαθών που παράγουν. Αυτό σημαίνει πως, μάλλον, οι χώρες αυτές είναι αυτάρκεις και θα μπορούσαν να εμπορεύονται αποκλειστικά μεταξύ τους. Όμως κι άλλες μικρότερες χώρες, όπως η Ταϊλάνδη, είναι σίγουρο πως θα επιδείξουν ενδιαφέρον σε αυτή τη νέα προοπτική και θα αρχίσουν να εμπορεύονται κι αυτές με τους B.R.I.C.S, ενώ, και σήμερα ακόμη, πολλές έχουν παρουσιάσει ενδιαφέρον να συμμετάσχουν στην ένωση.

Παρόλες τις προοπτικές που έχει το υποθετικό αυτό νόμισμα, υπάρχουν αρκετά πρακτικά θέματα που πρέπει να διευθετηθούν, όπως το ποιος θα διαχειρίζεται το νέο νόμισμα και οι γεωπολιτικές διαφορές ανάμεσα στις χώρες, οι οποίες είναι κατά καιρούς αρκετά έντονες.

Το δολάριο είναι ένας από τους ακρογωνιαίους λίθους της σύγχρονης Αμερικής και του κόσμου. Το σίγουρο είναι πως –προς το παρόν– δεν θα πάει πουθενά. Το πιθανότερο είναι πως, καθώς οδεύουμε σε ένα «πολυπολικό» κόσμο γεωπολιτικά και οικονομικά, οδεύουμε κι σε έναν «πολυνομισματικό», παράλληλα. Αυτή η προοπτική είναι κάτι που το αμερικανικό κατεστημένο σιχαίνεται, αλλά, μάλλον, δεν μπορεί να το εμποδίσει κιόλας, όσο και αν προσπαθήσει.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- How the U.S. Dollar Became the World’s Reserve Currency, investopedia.com, διαθέσιμο εδώ

- A BRICS Currency Could Shake the Dollar’s Dominance, foreignpolicy.com, διαθέσιμο εδώ

- Will Russia sanctions dethrone ‘King Dollar’?, aljazeera.com, διαθέσιμο εδώ

- Norrlof, Carla. “Dollar Hegemony: A Power Analysis.” Review of International Political

Economy, vol. 21, no. 5, 2014, pp. 1042–70. JSTOR,