Του Κωνσταντίνου Γκότση,

Η Ελλάδα έχει καταφέρει, τα τελευταία χρόνια, να αναδιαρθρώσει, σε μεγάλο βαθμό, το υπέρογκο χρέος της, έστω και με τον δύσκολο τρόπο της λιτότητας και της εσωτερικής υποτίμησης, καθώς είχε φτάσει σε ένα ιδιαίτερα δυσμενές σημείο. Είχε χάσει σημαντικά τη διαπραγματευτική της ισχύ και –καλώς ή κακώς– οι επιλογές της ήταν μονόδρομος, εφόσον η επιδίωξη ήταν να επανακτήσει το συντομότερο την αξιοπιστία της στις διεθνείς αγορές και να μην απομονωθεί η οικονομία.

Η αναβάθμιση της πιστοληπτικής ικανότητας της Ελλάδας στην επενδυτική βαθμίδα, που θα έρθει, καλώς εχόντων των πραγμάτων, μετά τον σχηματισμό μιας Κυβέρνησης που θα αποπνέει σταθερότητα, θα κλείσει τον κύκλο της υπερδεκαετούς κρίσης. Πρόκειται να δοθεί στην εγχώρια οικονομία η ευκαιρία να σημειώσει ισχυρούς ρυθμούς ανάπτυξης τα επόμενα χρόνια, εφόσον, βέβαια, επαναπροσδιορίσει το αναπτυξιακό της μοντέλο και τη δόμηση της οικονομίας της.

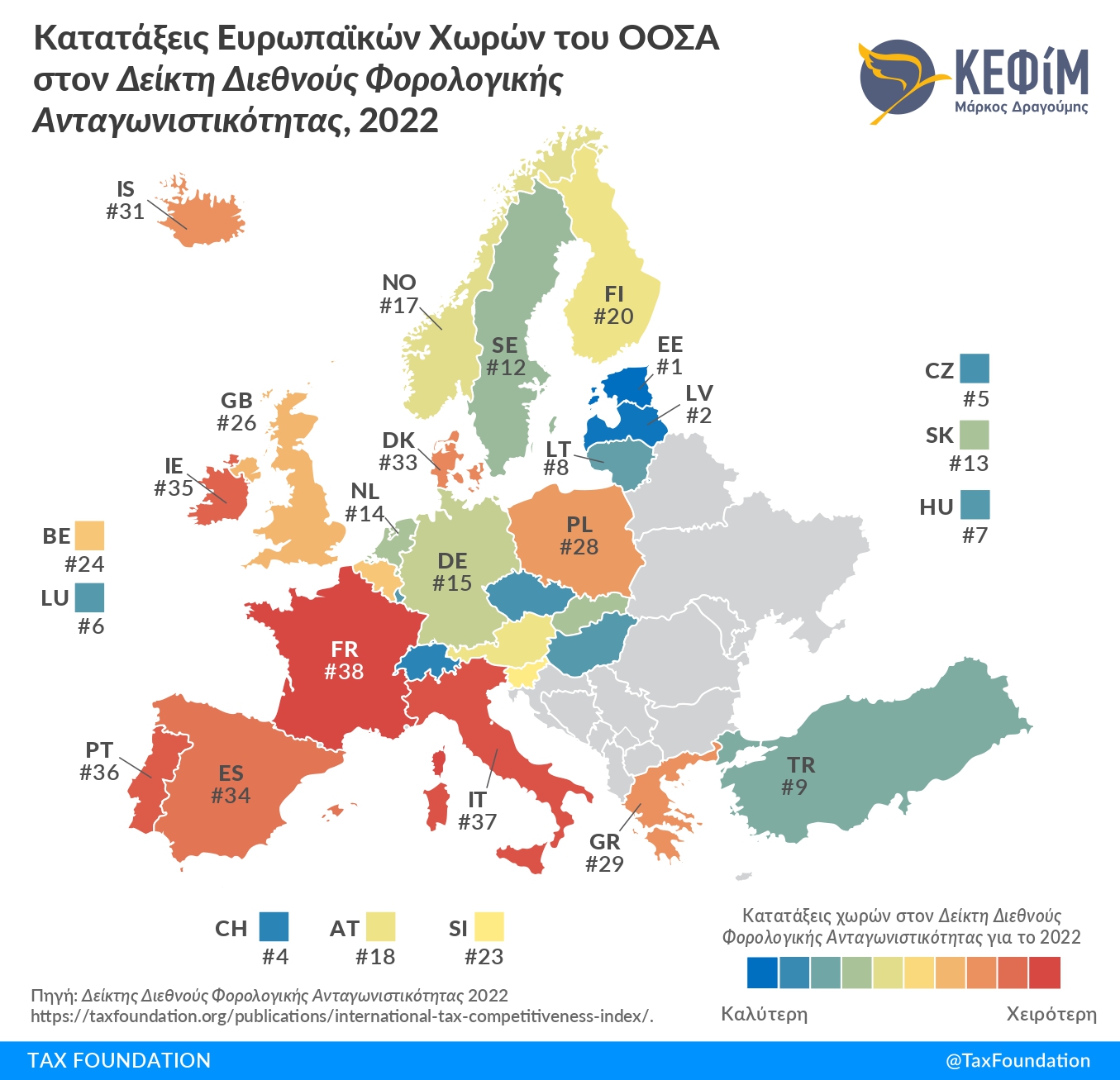

Οι τομείς που χρειάζεται να αναδιαρθρωθούν, οι οποίοι, ακόμη, χαρακτηρίζονται από αναποτελεσματικότητα, πολυπλοκότητα, αδιαφάνεια, αδικία και ακαμψία, είναι πολλοί και ποικίλουν. Ένας εξ αυτών είναι το φορολογικό σύστημα της χώρας μας, το οποίο θεωρείται από τα λιγότερο ανταγωνιστικά στην Ευρώπη και λειτουργεί ως τροχοπέδη για την επιχειρηματική ανάπτυξη.

Οι φόροι, δυστυχώς, είναι ένα «αναγκαίο κακό». Από τη μία, είναι απαραίτητοι για τη χρηματοδότηση δημόσιων έργων, παροχών και υπηρεσιών, αλλά και για τη διόρθωση πιθανών αποτυχιών της αγοράς. Ως γνωστόν, οι αγορές είναι ατελείς, ενώ, επίσης, παρατηρούνται και διάφορες εξωτερικότητες σε αυτές, με αποτέλεσμα να δημιουργούνται ανεπιθύμητες ανισότητες. Αυτό, βέβαια, δεν σημαίνει απαραίτητα πως οι παρεμβάσεις του κράτους καταφέρνουν πάντα να διορθώσουν αυτές τις ατέλειες και να απονείμουν «δικαιοσύνη». Ίσα ίσα που σε αρκετές περιπτώσεις προκαλούν περισσότερες στρεβλώσεις και καταλήγουν, είτε άμεσα είτε έμμεσα, να πραγματοποιούν άδικη αναδιανομή του πλούτου.

Από την άλλη πλευρά, οι φόροι, από μόνοι τους, έχουν δυσμενείς επιδράσεις στις αγορές, ειδικά όταν πρόκειται για έμμεση φορολογία, που επιβάλλεται σε αγαθά και υπηρεσίες. Αποτελεί την πιο άδικη μορφή φορολόγησης και, συνήθως, οι συντελεστές της διαμορφώνονται από τις δημοσιονομικές αρχές σε υψηλά επίπεδα, λόγω ανάγκης δημιουργίας κινήτρων για μείωση της κατανάλωσης σε συγκεκριμένα αγαθά ή εξαιτίας υψηλού επιπέδου φοροδιαφυγής στην οικονομία. Χαρακτηριστικό παράδειγμα της πρώτης περίπτωσης αποτελεί ο ειδικός φόρος κατανάλωσης καυσίμων, ο οποίος είναι πολύ υψηλός στην Ελλάδα –και όχι μόνο– για περιβαλλοντικούς σκοπούς. Στη δεύτερη περίπτωση, τα μεγάλα επίπεδα φοροδιαφυγής, που οδηγούν σε υψηλούς έμμεσους φόρους, μπορεί να οφείλονται σε διάφορους λόγους, όπως ανεπιθύμητα υψηλή άμεση φορολογία, έλλειψη φορολογικής συνείδησης, χαλαροί κρατικοί μηχανισμοί ελέγχου και είσπραξης φόρων.

Συνέπεια, λοιπόν, των έμμεσων φόρων είναι η απώλεια κοινωνικής ευημερίας ή, διαφορετικά, υπερβάλλον βάρος. Από τεχνικής πλευράς, έχουμε μια μετατόπιση της καμπύλης προσφοράς προς το πάνω, που με διατήρηση της προσφερόμενης ποσότητας στα ίδια επίπεδα, αυτό μεταφράζεται σε αύξηση της τιμής του αγαθού που περιλαμβάνει επιπρόσθετα τον φόρο. Ανάλογα με τον βαθμό ανταγωνιστικότητας στην αγορά, άρα τη δυνατότητα επιρροής της τελικής τιμής του αγαθού/υπηρεσίας από τις επιχειρήσεις, καταναλωτής και παραγωγός/πωλητής χάνουν μερίδιο του πλεονάσματός τους. Έτσι, βέβαια, διαμορφώνεται το κρατικό πλεόνασμα, το οποίο «γυρνά» πίσω στους ίδιους, μέσω των δαπανών της Κυβέρνησης. Το πόσο αποτελεσματικά γίνεται, εξαρτάται στο πως και που διοχετεύει τα φορολογικά έσοδα η εκάστοτε Κυβέρνηση. Ωστόσο, σίγουρα θα υπάρξει μείωση του συνολικού πλεονάσματος για όλους, έστω και σε μικρότερο βαθμό.

Αυτό δεν σημαίνει, σε καμία περίπτωση, πως πρέπει να καταργήσουμε τους φόρους. Πρέπει, είτε να μειωθούν όσο περισσότερο γίνεται, είτε να βρεθούν τρόποι βέλτιστης αξιοποίησης των φορολογικών εσόδων από τις δημόσιες αρχές, είτε να γίνει συνδυασμός αυτών των δύο. Ωστόσο, για να ασκηθεί μια σωστή φορολογική πολιτική, η οποία, για παράδειγμα, μπορεί να στοχεύει στην αύξηση της προσφοράς εργασίας, αν η Κυβέρνηση θέλει να πυροδοτήσει μεγαλύτερους ρυθμούς ανάπτυξης, ή, αντίθετα, στη μείωση της προσφοράς εργασίας, λόγω υψηλού πληθωρισμού και «υπερθέρμανσης» της οικονομίας, απαιτεί ένα όσο γίνεται απλοποιημένο φορολογικό σύστημα, το οποίο θα προκαλεί τις χαμηλότερες δυνατές στρεβλώσεις, που θα αντισταθμίζονται από τα οφέλη των κρατικών εσόδων. Επίσης, για τη μείωση των στρεβλώσεων, οι φορολογικοί συντελεστές και ο ρυθμός πληθωρισμού χρειάζεται να διατηρούνται σταθεροί και σε χαμηλά επίπεδα (εξομάλυνση φορολογικών συντελεστών).

Εξετάζοντας την περίπτωση της ελληνική οικονομίας, οι μεταρρυθμίσεις που πρέπει να γίνουν στο φορολογικό σύστημα αφορούν τόσο τους φορολογικούς συντελεστές όσο και τη φορολογική βάση, η οποία είναι εξίσου σημαντική. Από τα μείζονα προβλήματα, που καθιστούν αρκετά μη ανταγωνιστικό το σύστημα φορολογίας, είναι οι προσαρμογές στις κεφαλαιουχικές δαπάνες και οι περιορισμοί στις καθαρές ζημιές χρήσης, που αντισταθμίζουν μελλοντικά κέρδη.

Ειδικότερα, οι ζημιές μπορούν να μεταφερθούν μόνο για 5 χρόνια, με συνέπεια να αποτελεί πρόβλημα για πολλές επιχειρήσεις, οι οποίες, λόγω της μακροχρόνιας κρίσης, κατέγραψαν μεγάλες ζημιές και, πλέον, έχουν γίνει ξανά κερδοφόρες. Επίσης, το κόστος μιας επένδυσης –σε όρους καθαρής παρούσας αξίας– και οι αποσβέσεις της δεν εκπίπτουν πλήρως από τα έσοδα της επιχείρησης, γεγονός που επιδεινώνει το επιχειρηματικό κλίμα στη χώρα. Όταν μια επιχείρηση δεν μπορεί να αντισταθμίσει τις κερδοφόρες χρήσεις της με τις ζημιογόνες πλήρως, τότε επηρεάζεται σημαντικά η στρατηγική της. Πρώτα απ’ όλα, αδυνατεί να επεκτείνει τις επιχειρηματικές της δραστηριότητες και, κατ’ επέκταση, να αναπτυχθεί. Επίσης, μπορεί απλά να αποφεύγει την ανάληψη επενδύσεων υψηλού ή μεσαίου κινδύνου, καθώς εμποδίζεται η συσσώρευση κεφαλαίων. Παράλληλα, αποθαρρύνεται και το άνοιγμα νέων επιχειρήσεων, τουλάχιστον από όσους μπορούν να αντιληφθούν πιο καθαρά το κόστος που ενέχει ένα επιχειρηματικό άνοιγμα. Αυτό, προφανώς, δημιουργεί επιπτώσεις και στην απασχόληση, διότι σταματά ή επιβραδύνεται ο ρυθμός δημιουργίας νέων θέσεων εργασίας.

Όσον αφορά τα φυσικά πρόσωπα και, ειδικά, τους μισθωτούς, χρειάζεται να γίνουν μεταρρυθμίσεις για τη μείωση της φορολογικής τους επιβάρυνσης, η οποία, μάλιστα, ενισχύθηκε λόγω του πληθωρισμού, αν και λιγότερο σε σχέση με άλλες χώρες του Ο.Ο.Σ.Α., κυρίως λόγω της μείωσης των ασφαλιστικών εισφορών. Δεν παύει, όμως, να βρίσκεται πάνω από τον μέσο όρο.

Όλα αυτά που αναφέρθηκαν, σε μακροπρόθεσμο ορίζοντα, καταλήγουμε πως το μεγαλύτερο κόστος το βιώνει ο καταναλωτής, του οποίου η «γκάμα» επιλογών περιορίζεται και το πραγματικό του εισόδημα μένει στάσιμο ή μειώνεται σε χαμηλά επίπεδα. Συνεπώς, μπορούμε να αντιληφθούμε την ανάγκη απλοποίησης και μείωσης των φόρων σε ευρεία φορολογική βάση, χωρίς, όμως, να τίθεται σε κίνδυνο η δημοσιονομική σταθερότητα της χώρας. Πάντα, κάποια μείωση φόρου ή μια δημόσια δαπάνη πρέπει να καλύπτεται από ένα δημοσιονομικό ισοδύναμο, ώστε ο προϋπολογισμός να διαμορφώνεται ισορροπημένος ή πλεονασματικός, σε μακροχρόνιο, τουλάχιστον, ορίζοντα, εφόσον υπάρχουν οι κατάλληλοι νομικοί περιορισμοί και μηχανισμοί αποτελεσματικής δημόσιας διαχείρισης. Μπορεί να φαίνονται γενικόλογα, αλλά, για αρχή, είναι απαραίτητο να γίνει αντιληπτή αυτή η γενική προσέγγιση στην κοινωνία.

ΕΝΔΕΙΚΤΙΚΗ ΠΗΓΗ

- Tax Competitiveness is on the Agenda in Greece, taxfoundation.org, διαθέσιμο εδώ