Του Κωνσταντίνου Γκότση,

Με το πέρασμα των χρόνων έχει παρατηρηθεί πως η διάρκεια, η ένταση και οι άμεσες επιπτώσεις των οικονομικών κρίσεων και υφέσεων που έχει βιώσει ο κόσμος έχουν εξασθενήσει σημαντικά. Αυτό οφείλεται σε μεγάλο βαθμό στην εμπειρία και την καλύτερη κατάρτιση των συμμετεχόντων της αγοράς, αλλά και στις όλο και πιο «γενναίες» και άμεσες παρεμβάσεις των κρατικών αρχών. Ωστόσο, οι αντισυμβατικές πολιτικές, τόσο των Κυβερνήσεων όσο και των Κεντρικών Τραπεζών, για την αντιμετώπιση των κρίσεων έχει οδηγήσει στην αύξηση της συχνότητάς τους. Επιπλέον, σταδιακά οι αγορές αποκτούν όλο και ισχυρότερη ανοσία απέναντι σε αυτές τις οικονομικές πολιτικές που ασκούνται, με αποτέλεσμα κάθε φορά να «χρειάζεται» να γίνουν πιο αντισυμβατικές.

Η αλήθεια είναι πως οι ακραίες κρίσεις απαιτούν και ακραία μέτρα για την αντιμετώπισή τους. Άμα, όμως, αυτά τα μέτρα υπερβούν τον χρονικό ορίζοντα που κρίνεται απαραίτητος για την αποφυγή μιας βαθιάς ύφεσης, μπορεί να δημιουργήσουν πολλά νέα ζητήματα και να προκαλέσουν αρκετές στρεβλώσεις στη λειτουργία των αγορών. Τις επιπτώσεις αυτών των παρεμβατικών πολιτικών που υιοθέτησαν οι υπεύθυνοι χάραξης πολιτικής τα προηγούμενα χρόνια βιώνουμε αυτή την περίοδο, καθώς αποτελούν έναν από τους κύριους παράγοντες που έχουν συμβάλει στη ραγδαία αύξηση του πληθωρισμού το τελευταίο έτος. Η υπερβολική νομισματική και δημοσιονομική «χαλάρωση» τόνωσαν σημαντικά την κατανάλωση, που σε συνδυασμό με την ελλειμματικότητα της προσφοράς στην ενέργεια, τροφοδότησαν την άνοδο του γενικού επιπέδου τιμών.

Αυτή την περίοδο, αν και βλέπουμε πιο θετικά μακροοικονομικά θεμελιώδη σε σχέση με τις αρχικές προβλέψεις, ο πληθωρισμός έχει παραμείνει σε επίπεδα που διαρκώς αμβλύνει την αγοραστική δύναμη των νοικοκυριών και διογκώνει τα λειτουργικά κόστη των επιχειρήσεων. Ειδικότερα, ο πληθωρισμός ξεπέρασε το 6% σε περισσότερα από τα τέσσερα πέμπτα των οικονομιών παγκοσμίως, ενώ οι PMIs των τελευταίων μηνών δείχνουν στασιμότητα ή συρρίκνωση των οικονομικών δραστηριοτήτων.

Ωστόσο, παρά τον επίμονο πληθωρισμό, οι επενδυτές στις χρηματοοικονομικές αγορές παρουσιάζονται αρκετά αισιόδοξοι. Επικρατεί η άποψη πως η πτώση των τιμών στην ενέργεια που έχει σημειωθεί το τελευταίο διάστημα θα μετακυλήσει και στις τιμές των υπόλοιπων αγαθών – όπως ήδη έχει για κάποια αγαθά σε μερικές οικονομίες – και συνεπώς οι Κεντρικές Τράπεζες θα χαλαρώσουν πιο σύντομα τη στάση τους απέναντι στις αυξήσεις των επιτοκίων και τον περιορισμό της ρευστότητας. Μάλιστα, η μικρότερη αύξηση των βασικών επιτοκίων από τη Fed την περασμένη εβδομάδα κατά 25 μονάδες βάσης αποτέλεσε θετικό σημάδι για τους επενδυτές, ωθώντας σε άνοδο τους δείκτες στα χρηματιστήρια διεθνώς.

Επίσης, αυτές οι προοπτικές που επικρατούν έχουν αντιστρέψει και την καμπύλη αποδόσεων των κρατικών ομολόγων (και αυτή των επιτοκίων). Δηλαδή, οι αποδόσεις του μακροπρόθεσμου κρατικού χρέους βρίσκονται χαμηλότερα από αυτές του βραχυπρόθεσμου. Γενικά, όσο μεγαλύτερος είναι ο χρονικός ορίζοντας ενός τίτλου, τόσο μεγαλύτερη είναι και η απόδοσή του, διότι ενέχει μεγαλύτερο κίνδυνο όσο επεκτείνεται η διάρκειας «ζωής» του. Ωστόσο, οι προσδοκίες για «χαλάρωση» της νομισματικής πολιτικής σε σχετικά σύντομο χρονικό διάστημα έχουν οδηγήσει σε αυτό το φαινόμενο. Σε πολλές περιπτώσεις, βέβαια, αυτή η αντιστροφή της καμπύλης θεωρείται ότι σηματοδοτεί μια επερχόμενη ύφεση προσεχώς, αφού οι επενδυτές εκτιμούν ότι οι πιο μεσομακροπρόθεσμες προοπτικές είναι ευνοϊκότερες.

Μέχρι τώρα, οι επενδυτές λάμβαναν αρνητικά οποιοδήποτε σημάδι βελτίωσης των μακροοικονομικών συνθηκών, προκαλώντας πτωτικές πιέσεις στις αγορές. Αυτό συμβαίνει διότι όσο καθυστερεί μια πιθανή (βαθιά) ύφεση, τόσο μεγαλύτερα περιθώρια έχουν οι Κεντρικές Τράπεζες να συνεχίζουν την επιθετική περιοριστική πολιτική, ενώ παράλληλα ο πληθωρισμός επιμένει να βρίσκεται σε υψηλά επίπεδα. Αυτό πλέον παρατηρείται λιγότερο, καθώς εντείνεται η άποψη στο επενδυτικό κοινό ότι θα υπάρξει επιβράδυνση του πληθωρισμού, χωρίς σημαντικές αυξήσεις στην ανεργία και με ήπια οικονομική συρρίκνωση ή, ίσως, αναιμική ανάπτυξη. Αυτές οι αναθεωρήσεις έχουν ωθήσει σε «ράλι» τις αγορές τον τελευταίο μήνα, με πολλούς, μάλιστα, να κάνουν λόγο για January Effect. Βέβαια, υπάρχει και πιο απαισιόδοξη άποψη, η οποία θεωρεί πως οι Κεντρικές Τράπεζες θα συνεχίσουν αδικαιολόγητα τη «σύσφιξη», με συνέπεια να προκαλέσουν μια επώδυνη ύφεση. Προς το παρόν, οι πιο “bearish” επενδυτές υστερούν σε δυναμική έναντι των “bullish”.

Στην πραγματικότητα, όμως, δεν υπάρχουν διαρκείς ενδείξεις για αποκλιμάκωση του πληθωρισμού. Συγκεκριμένα, ο δομικός πληθωρισμός, στον οποίο εξαιρούνται από τον υπολογισμό του οι ευμετάβλητες τιμές της ενέργειας και των τροφίμων, δείχνει πιο επίμονος. Στις Η.Π.Α. έχει καταγράψει ήπια υποχώρηση, ενώ στην Ευρωζώνη έχει μείνει στάσιμος τους τελευταίους δύο μήνες, έχοντας να μειωθεί – έστω και λίγο – από τον περασμένο Ιούνιο.

Επιπρόσθετα, μπορεί η άνοδος των τιμών σε ενέργεια και τρόφιμα να έχει αποκλιμακωθεί – ειδικά στις Η.Π.Α., που φαίνεται ο πληθωρισμός να καθοδηγείται παραπάνω από την τονωμένη ζήτηση, σε σχέση με την Ευρώπη που καθοδηγούταν μέχρι πρόσφατα αρκετά και από την έλλειψη προσφοράς –, όμως, δεν συμβαίνει το ίδιο στις υπηρεσίες, οι οποίες δείχνουν πιο άκαμπτες. Για να υπάρξει και σε αυτές τις αγορές υποχώρηση των τιμών, θα πρέπει να χειροτερέψει η κατάσταση στην αγορά εργασίας, η οποία βρίσκεται τόσο στις Η.Π.Α. όσο και στην Ευρώπη (με εξαίρεση κάποιες χώρες) σε πλήρη απασχόληση. Αν και γενικά το ποσοστό ανεργίας, για να θεωρείται μια αγορά ότι βρίσκεται σε πλήρη απασχόληση, είναι αρκετά σχετικό, επικρατεί η άποψη ότι στις Η.Π.Α. αυτό το ποσοστό είναι γύρω στο 4% και στην Ευρώπη περίπου στο 7%.

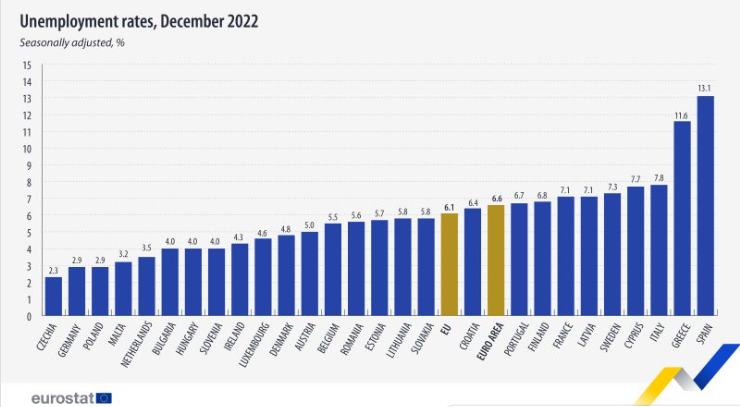

Βάσει των στοιχείων που δημοσιεύθηκαν την προηγούμενη εβδομάδα για την αμερικανική αγορά εργασίας, που αφορούν τον μήνα Ιανουάριο, παρουσιάστηκε ανεργία 3,4%. Επίσης, σε Ευρωζώνη και Ε.Ε. τα ποσοστά για τον Δεκέμβριο υπολογίστηκαν στο 6,6% και 6,1%, αντίστοιχα. Μάλιστα, στις αγορές της Τσεχίας, της Γερμανίας και της Πολωνίας ήταν σε επίπεδα κάτω του 3%, ενώ μόνο στην Ισπανία και την Ελλάδα η ανεργία είναι σε διψήφια ποσοστά. Τα νούμερα αυτά δείχνουν πως η αγορά είναι υπερβολικά στενή, καθώς επίσης πραγματοποιούνται και μεγάλες αυξήσεις στους μισθούς, ιδιαίτερα σε οικονομίες με υψηλές δυνητικές παραγωγικές δυνατότητες. Επιπλέον, στις στενές αγορές επίκεται ο φόβος για ένα σπιράλ μισθών-τιμών, το οποίο θα κλιμακώσει ξανά την επιθετικότητα των Κεντρικών Τραπεζών, ενώ, παράλληλα ο κίνδυνος ενός επίμονου στασιμοπληθωρισμού θα ενταθεί, αν δεν ολοκληρωθεί επαρκώς ο κύκλος της νομισματικής «σύσφιξης».

Κλείνοντας, αν γυρίσουμε πίσω στον χρόνο και πιο συγκεκριμένα στη δεκαετία του 1970, η οποία χαρακτηρίστηκε από το φαινόμενο του στασιμοπληθωρισμού και αποτέλεσε περίοδο καμπής όσον αφορά τις τάσεις στην οικονομική πολιτική, θα δούμε πως το ζήτημα του υψηλού πληθωρισμού αντιμετωπίζεται μόνο με ισχυρές και αποφασιστικές ενέργειες, κυρίως από τις Κεντρικές Τράπεζες. Μπορεί να προκληθεί ύφεση, αλλά έπειτα από αυτήν οι αγορές θα έχουν ομαλοποιηθεί και θα μπορούν όλοι οι κλάδοι της οικονομίας να μπουν ξανά σε μια πιο σταθερή τροχιά ανάπτυξης, χωρίς μεγάλο φόβο για εμφάνιση «φούσκας» και «υπερθέρμανσης» της οικονομίας.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Looser Financial Conditions Pose Conundrum for Central Banks, imf.org, διαθέσιμο εδώ

- FirstFT: More dovish Fed chair raises investor hopes, ft.com, διαθέσιμο εδώ

- Euro area unemployment at 6.6%, ec.europa.eu, διαθέσιμο εδώ

- US jobs total surges by over half a million in January, ft.com, διαθέσιμο εδώ