Του Κωνσταντίνου Γκότση,

Προ ολίγων ημερών, ο Υπουργός Οικονομικών Χρήστος Σταϊκούρας απηύθυνε στις τράπεζες να κόψουν μέρος των προμηθειών που παρακρατούν από τις συναλλαγές των πελατών τους, να αυξήσουν «άμεσα και γενναία» τα επιτόκια καταθέσεων και, ταυτοχρόνως, να μειώσουν τα επιτόκια χορηγήσεων νέων δανείων. Σε περίπτωση που δεν προσαρμοστούν με αυτές τις προτάσεις, ώστε να διευκολύνουν την τσέπη και τις οικονομικές δραστηριότητες των Ελλήνων πολιτών, απείλησε πως θα επιβάλει έκτακτη φορολογία στα υπερκέρδη που έχουν σημειώσει τους τελευταίους μήνες. Ωστόσο, τα windfall taxes, ή αλλιώς Excess Profit Taxes, αποκλείστηκαν από το πρόγραμμα στην ομιλία του Πρωθυπουργού στο συνέδριο του Λονδίνου, το οποίο είχε διοργανώσει το Χρηματιστήριο Αθηνών σε συνεργασία με την Morgan Stanley, ώστε να καθησυχάσει τους ξένους επενδυτές.

Είναι αλήθεια πως διανύουμε μια αρκετά δύσκολη περίοδο, με τους καταναλωτές μέρα με τη μέρα να χάνουν σημαντικά την αγοραστική τους δύναμη απέναντι σε βασικά αγαθά, καθώς, επίσης, η επιθετική αύξηση των επιτοκίων από την Ε.Κ.Τ., σε συνδυασμό με την εκτιμώμενη οικονομική συρρίκνωση από το β’ τρίμηνο του 2023, αναμένονται να μειώσουν την επιχειρηματική δραστηριότητα. Οι προτάσεις του Υπουργού ναι μεν θα τονώσουν βραχυπρόθεσμα την οικονομική κατάσταση των νοικοκυριών και των επιχειρήσεων, αλλά ενέχουν πολλούς κινδύνους τόσο για τη διάβρωση του τραπεζικού συστήματος, όσο και για την οικονομία συνολικά.

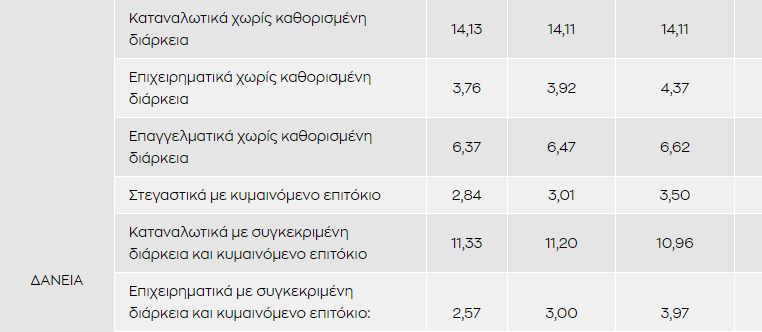

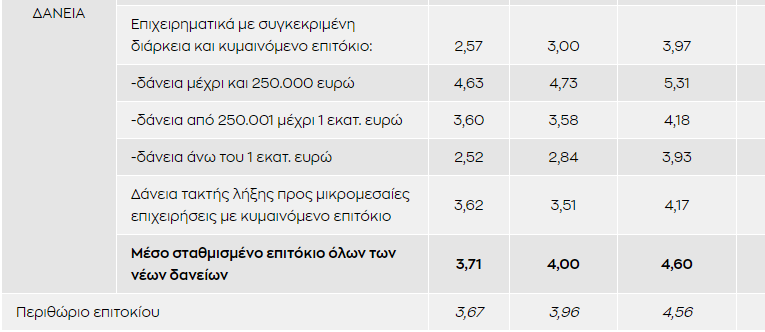

Η άνοδος στα επιτόκια χορήγησης δανείων έχει απέλθει από τις επιθετικές αυξήσεις των βασικών επιτοκίων από την Ε.Κ.Τ. −με σκοπό την επιβράδυνση του πληθωρισμού− οι οποίες μετακυλίονται στις αγορές μέσω των καναλιών μετάδοσης της νομισματικής πολιτικής, με αποτέλεσμα να αυξάνεται το κόστος δανεισμού και να διαμορφώνονται πιο αυστηροί όροι και προϋποθέσεις στις δανειοδοτήσεις. Η διατήρηση ή μείωση των επιτοκίων των ελληνικών εμπορικών τραπεζών, απλά θα τις εκθέσει σε περισσότερους κινδύνους, πιθανόν μελλοντικά να υπάρξει ξανά άνοδος των μη εξυπηρετούμενων δανείων (εφόσον οδεύουμε προς μια αναπόφευκτη οικονομική ύφεση) και θα υπονομεύσει το έργο της Κεντρικής Τράπεζας για τη μείωση του πληθωρισμού και της εξομάλυνσης των αγορών. Η τελευταία επίπτωση ήδη συμβαίνει μέσω των αλόγιστων δημοσιονομικών επεκτάσεων, οι οποίες αντισταθμίζουν τις ενέργειες της Ε.Κ.Τ.

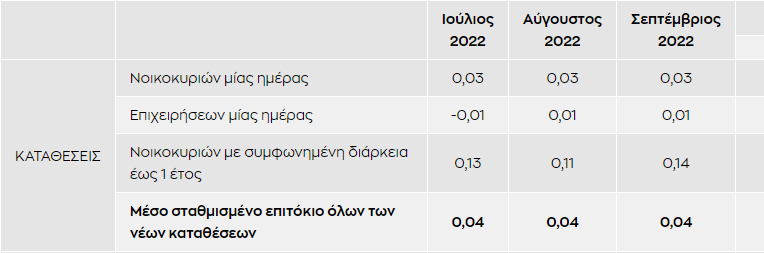

Όσον αφορά τα επιτόκια καταθέσεων −ειδικά στην Ελλάδα− έχουν παραμείνει σχεδόν στάσιμα σε επίπεδα κοντά στο μηδέν. Αυτό οφείλεται στη μεγάλη ρευστότητα που διαθέτουν οι τράπεζες. Όλες οι τιμές των αγαθών, έτσι και το επίπεδο των επιτοκίων, διαμορφώνονται από την προσφορά και τη ζήτηση. Αυτή τη στιγμή οι ελληνικές (συστημικές) τράπεζες έχουν αρκετή περίσσεια ρευστότητα, την οποία δυσκολεύονται να την αξιοποιήσουν, ώστε να τους αποφέρει απόδοση, καθώς αδυνατούν να καλύψουν τη συνολική ζήτηση για δάνεια, λόγω της ακαταλληλότητας μερικών υποψήφιων ελλειμματικών μονάδων. Μάλιστα, όσο η νομισματική «σύσφιξη» συνεχίζεται, τόσο θα αποκλείονται κι άλλες οικονομικές μονάδες από την τραπεζική χρηματοδότηση. Μια αδικαιολόγητη άνοδος στα επιτόκια καταθέσεων, απλά θα τους περιορίσει την κερδοφορία και θα προσελκύσουν περισσότερες καταθέσεις, που συνεπάγεται περισσότερη ρευστότητα. Όσο οι τράπεζες δεν έχουν μεγάλη ανάγκη για ρευστότητα και δεν υπάρχει μεγάλη φυγή καταθέσεων, τόσο τα επιτόκια κατάθεσης θα παραμένουν χαμηλά και θα αυξάνονται με μικρό ρυθμό.

Ευθύνη του κ. Σταϊκούρα δεν είναι να κάνει υποδείξεις στη λειτουργία των τραπεζών ή οποιωνδήποτε άλλων επιχειρήσεων του ιδιωτικού τομέα, είτε μικρών είτε μεγάλων. Παρεμβάσεις πρέπει να γίνονται μόνο εφόσον δεν τηρείται το νομικό πλαίσιο ή σε περιπτώσεις που υπάρχει ανάγκη για μεταρρυθμίσεις, πάντα με γνώμονα τη συνολική ανάπτυξη. Επίσης, ο Υπουργός σχολίασε ως «απαράδεκτο» το επιτόκιο νέων δανείων τον Οκτώβριο, το οποίο ανήλθε στο 4,86%, ενώ το μέσο επιτόκιο νέων καταθέσεων έμεινε στάσιμο στο 0,05%. Πραγματικά, το καθαρό επιτοκιακό περιθώριο είναι πολύ μεγάλο στην Ελλάδα. Μάλιστα, το χάσμα είναι αρκετά μεγαλύτερο σε σχέση με άλλες ευρωπαϊκές χώρες, στις οποίες έχουν υπάρξει σημαντικότερες αυξήσεις στα επιτόκια καταθέσεων το τελευταίο διάστημα.

Για το παραπάνω πρόβλημα έχει κυρίως ευθύνη η Ε.Κ.Τ., η οποία σε αντίθεση με τη FED έχει καθυστερήσει υπερβολικά να πραγματοποιήσει ποσοτική «σύσφιξη» (Quantitative Tightening). Όπως έχει πολυσυζητηθεί, τα τελευταία χρόνια, για να αντιμετωπιστούν οι οικονομικές κρίσεις με τις οποίες ήρθε αντιμέτωπη η Ε.Ε. διοχετεύτηκε στις αγορές −μέσω των τραπεζών− τεράστια ποσότητα χρήματος. Έπειτα από την τελευταία ποσοτική χαλάρωση (Q.E.) στην κρίση που προκλήθηκε από τον COVID-19, ήρθε η ώρα να μαζέψει πάλι όλη αυτή τη ρευστότητα. Ουσιαστικά, μέσω του Q.T. οι Κεντρικές Τράπεζες αφαιρούν χρήμα από τις αγορές, με σκοπό να ανακόψουν την υπερθέρμανση της οικονομίας και να επιβραδύνουν τον πληθωρισμό.

Πιο συγκεκριμένα, συρρικνώνουν τον ισολογισμό τους πουλώντας κρατικούς τίτλους (και όχι μόνο) στις τράπεζες για να συγκεντρώσουν μεγάλο μέρος της ρευστότητάς τους. Αυτή η πολιτική −η οποία θα ασκηθεί από το 2023− σε συνδυασμό με την περαιτέρω αύξηση των επιτοκίων διευκόλυνσης καταθέσεων της Ε.Κ.Τ., η οποία θα προσελκύσει τραπεζικά κεφάλαια, θα ωθήσουν σε άνοδο τα επιτόκια καταθέσεων στο τραπεζικό σύστημα. Επιπλέον, λόγω της ανομοιογένειας των οικονομιών της Ευρωζώνης, ίσως χρειαστούν και κάποιες διακριτικές επεμβάσεις της Ε.Κ.Τ. για μικρότερη ή μεγαλύτερη αφαίρεση ρευστότητας, μέσω των πράξεων ανοικτής αγοράς. Σημαντικό αποτέλεσμα θα είχε και η ενέργεια των κεντρικών τραπεζιτών να πραγματοποιήσουν ισχυρότερες αυξήσεις (π.χ. κατά 25bps περισσότερο) στα επιτόκια διευκόλυνσης καταθέσεων.

Άλλο σημαντικό σφάλμα είναι η μεγάλη καθυστέρηση αποεπένδυσης του Ταμείου Χρηματοπιστωτικής Σταθερότητας από τις ελληνικές τράπεζες. Οι χρηματοοικονομικές τους θέσεις είναι ολοφάνερα εδώ και καιρό σε υγιή επίπεδα, ο αριθμός των «κόκκινων» δάνειων έχει περιοριστεί σημαντικά από τα ενεργητικά των ισολογισμών τους και βρίσκεται σε μονοψήφιο ποσοστό. Συνεπώς, ο κλάδος πρέπει να γίνει πιο ανταγωνιστικός. Οποιαδήποτε καθυστέρηση κρίνεται αδικαιολόγητη και απλά διογκώνει τα κέρδη των συστημικών τραπεζών. Με την αύξηση του ανταγωνισμού θα συμπιεστούν προς τα κάτω οι προμήθειες και τα επιτόκια χορήγησης δανείων και θα ενισχυθούν οι τιμές των επιτοκίων καταθέσεων. Ακριβώς, δηλαδή, ότι «απαιτεί» ο κ. Σταϊκούρας…

Εν κατακλείδι, η ευθύνη για αυτή την κατάσταση στα επιτόκια δεν βρίσκεται ούτε στην Κυβέρνηση ούτε στις ίδιες τις τράπεζες. Υποχρέωση των τραπεζών είναι να πράττουν βάσει του νομικού πλαισίου που βρίσκεται σε ισχύ. Ο ρόλος της Κυβέρνησης είναι να διαμορφώσει το επιχειρηματικό περιβάλλον κατάλληλα, ώστε να ευνοείται η ανάπτυξη του ανταγωνισμού και των οικονομικών δραστηριοτήτων. Κάτι που σίγουρα δεν επιτυγχάνεται με την επιβολή έκτακτης φορολογίας, η οποία αρχικά χάνει το νόημά της διότι γίνεται ετεροχρονισμένα, αποτρέπει την είσοδο νέων επενδυτών και ωθεί τις επιχειρήσεις στην ανάληψη χρέους για νέα έργα (επειδή οι τόκοι εκπίπτουν από τη φορολογία). Ένα αποτελεσματικό φορολογικό σύστημα, εκτός των άλλων, δεν πρέπει να ωθεί τις επιχειρήσεις να αυξάνουν τη χρηματοοικονομική τους μόχλευση για την πραγματοποίηση φοροαποφυγής.

Μην ξεχνάμε, πως το χρηματοοικονομικό σύστημα της Ελλάδας βασίζεται στις τράπεζες, παρά το μεγάλο ποσοστό επιχειρήσεων που αποκλείονται από την τραπεζική χρηματοδότηση. Επίσης, οι τράπεζες είναι κύριος χρηματοδότης των επενδύσεων σε Α.Π.Ε., γεγονός που δείχνει την αναγκαία και σημαντική συνεισφορά τους στην «πράσινη» μετάβαση. Σύμφωνα με τον Ανώτερο Γενικό Διευθυντή, Επικεφαλής Corporate & Investment Banking της Τράπεζας Πειραιώς, το 8% του χαρτοφυλακίου εξυπηρετούμενων δανείων των ελληνικών τραπεζών αφορά επενδύσεις σε Α.Π.Ε. Συμπεραίνουμε, λοιπόν, πως η ρητορική του κ. Σταϊκούρα είχε λαϊκίστικο χαρακτήρα με ψηφοθηρικούς σκοπούς και δεν ήταν οικονομικά ορθές οι δηλώσεις του.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Σταϊκούρας προς τράπεζες: Αυξήστε τα επιτόκια καταθέσεων, μειώστε του δανεισμού, cnn.gr, διαθέσιμο εδώ

- Τράπεζες: Πώς ξανασχεδιάζεται ο «χάρτης», ot.gr, διαθέσιμο εδώ

- Τζούρος (Πειραιώς): Βασικός χρηματοδότης των επενδύσεων σε ανανεώσιμες πηγές ενέργειας οι τράπεζες, ot.gr, διαθέσιμο εδώ