Του Θάνου Αβαρικιώτη,

Είναι ευρέως γνωστό πως η οικονομική κρίση που έλαβε χώρα στις Η.Π.Α. το 2008, με την «φούσκα» των ακινήτων, θεωρείται ως μία από τις ιστορικότερες. Επηρέασε ολόκληρο τον πλανήτη σε μια χρονική περίοδο που η πλειοψηφία των οικονομολόγων είχαν την πεποίθηση πως ήταν σε θέση να διαχειριστούν αποτελεσματικά οποιαδήποτε κατάσταση, που πιθανώς μπορούσε να θέσει την οικονομία σε ύφεση. Ποιοι είναι, όμως, οι λόγοι και ποιοι οι υπεύθυνοι που συντέλεσαν σε αυτό το γεγονός;

Πριν αναλυθούν τα ερωτήματα είναι σημαντικό να διασαφηνιστεί ο όρος τιτλοποίηση δανείων. Η τιτλοποίηση δανείων είναι η έκδοση τίτλων από τις τράπεζες, οι οποίοι έχουν δημιουργηθεί από την ομαδοποίηση ενός μεγάλου όγκου ποικίλων δανείων. Με απλά λόγια, οι τράπεζες προσφέρουν για αγορά πολλά «κομμάτια» από μια τεράστια ομάδα δανείων για τους ενδιαφερόμενους επενδυτές. Τα χρηματοπιστωτικά ιδρύματα οδηγούνται σε αυτή την κίνηση, ώστε να αποφύγουν την μακροχρόνια αναμονή για την αποπληρωμή των δανείων, αναζητώντας άμεσο κέρδος και ρευστότητα. Ενώ, από την άλλη πλευρά, οι αγοραστές των συγκεκριμένων τίτλων επωφελούνται από την αγορά τους, καθώς σε αυτά τα προϊόντα θεωρητικά ενέχουν χαμηλό κίνδυνο και εξασφαλίζουν ταυτοχρόνως υψηλές αποδόσεις.

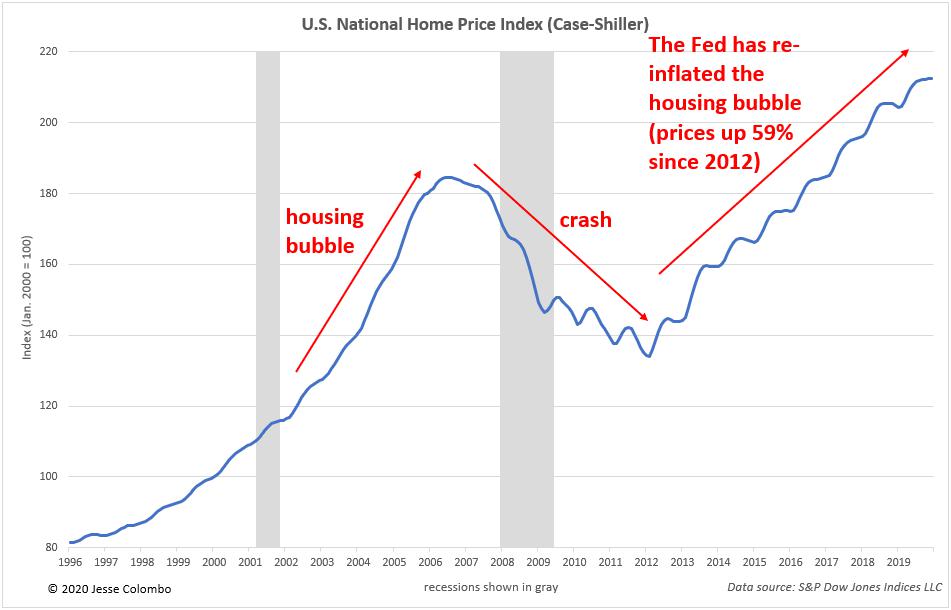

Ας ξεκινήσουμε την ανάλυση των αιτιών που οι Η.Π.Α. ήρθαν αντιμέτωπες με μια άνευ προηγουμένου ύφεση. Βρισκόμαστε στο 2000, όπου οι Η.Π.Α., έπειτα από την χρηματιστηριακή «φούσκα» του 1999, γνωστή και ως ‘’dot-com bubble’’, διαθέτουν στις αγορές δανειακούς τίτλους χαμηλής απόδοσης και κινδύνου. Την ίδια περίοδο, η Ομοσπονδιακή Κυβέρνηση ενθαρρύνει τους πολίτες να πάρουν δάνεια με στόχο την αγορά ακινήτων. Τα δάνεια αυτά ήταν φαινομενικά αρκετά ασφαλή προϊόντα, καθώς, σε περίπτωση αδυναμίας αποπληρωμής τους, οι τράπεζες είχαν το δικαίωμα κατάσχεσης του αντίστοιχου ακινήτου. Έτσι, ξεκίνησαν σιγά σιγά να εκδίδουν ένα αυξανόμενο αριθμό στεγαστικών δανείων, το οποίο τις ώθησε στην τιτλοποίησή τους. Τα δάνεια που εκδίδονταν ήταν αρκετά ελκυστικά για τους επενδυτές, με αποτέλεσμα την συνεχή αύξηση της ζήτησής τους.

Τα χρηματοπιστωτικά ιδρύματα βλέποντας τις ευνοϊκές συνθήκες για κέρδος που υπήρχαν, άρχισαν να δίνουν μεγαλύτερη βαρύτητα στα συγκεκριμένα χρεόγραφα. Έτσι, προσπάθησαν να συνάψουν όσα περισσότερα στεγαστικά δάνεια μπορούσαν, ώστε να τα τιτλοποιήσουν και να λάβουν ένα άμεσο κέρδος και ρευστότητα. Όπως είναι λογικό, έπειτα από ένα σημείο οι τράπεζες για να αυξήσουν τις πωλήσεις των δανείων, άρχισαν να μειώνουν συνεχώς τα κριτήρια τα οποία έπρεπε να πληρούν οι δανειολήπτες. Ως εκ τούτου, έφτασαν στο σημείο να παραχωρούν δάνεια σε ανθρώπους που ήταν αδύνατον να αποπληρώσουν τις οφειλές τους. Έτσι, μέσω της τιτλοποίησης αυτών των επισφαλών δανείων, δημιουργήθηκε ένας μεγάλος όγκος τοξικών χρεογράφων, που όμως έβρισκαν ακατάπαυστα αγοραστές, αφού εκείνη την εποχή οι επενδυτές δεν μπορούσαν να αντιληφθούν την έκθεση τους στον κίνδυνο. Μέχρι και διάσημοι οίκοι αξιολογούσαν τέτοια προϊόντα με ΑΑΑ, δηλαδή ως απολύτως ασφαλείς επενδύσεις.

Πολλές ασφαλιστικές εταιρείες, με στόχο την κερδοσκοπία σύναψαν συμφωνίες με πολλούς δανειολήπτες. Συμφωνίες, στις οποίες οι ασφαλιστικές δεσμεύονταν πως σε περίπτωση που οι αντισυμβαλλόμενοι αδυνατούσαν να πληρώσουν το δάνειο τους, θα το έπρατταν εκείνες. Ο αριθμός αυτών των συμφωνιών ήταν τόσο μεγάλος που στην πραγματικότητα εάν χρειαζόταν στο μέλλον να ενεργοποιηθεί ένα μεγάλο μέρος τους, οι ασφαλιστικές επιχειρήσεις δεν θα ήταν σε θέση να ανταπεξέλθουν οικονομικά στις υποχρεώσεις τους. Βλέπουμε, λοιπόν, πως ακόμα και οι ασφαλιστικές εταιρείες είχαν βαθιά πίστη, πως όλα αυτά τα στεγαστικά δάνεια ήταν 100% ασφαλή.

Σε πολλούς γεννιέται εύλογα μια απορία. Για ποιο λόγο οι πολίτες των Η.Π.Α. έπαιρναν τόσα πολλά δάνεια; Την εποχή εκείνη είχε αναπτυχθεί η πεποίθηση πως κάθε πολίτης έπρεπε να έχει δικό του σπίτι. Συνεπώς, η ζήτηση για ακίνητα ανέβαινε, παρασέρνοντας τις τιμές τους προς τα πάνω. Έτσι, ένα μεγάλο μέρος των πολιτών αγόραζε δάνεια για να αποκτήσουν το δικό τους σπίτι, ανεξάρτητα αν, εν τέλει, είχαν την οικονομική δυνατότητα να το ξεπληρώσουν. Ένα άλλο μέρος ανθρώπων, όμως, αντιλήφθηκαν πως στην αγορά ακινήτων υπήρχε ευκαιρία κέρδους. Γινόντουσαν δανειολήπτες, αγόραζαν ακίνητα και τα μεταπωλούσαν σε υψηλότερη τιμή μετά από κάποιο διάστημα, καθώς οι τιμές τους αυξανόντουσαν συνεχώς, λόγω της υψηλής ζήτησής τους. Με τον τρόπο αυτό, η συγκεκριμένη ομάδα δανειοληπτών, όχι μόνο κάλυπταν το χρέος τους προς τις τράπεζες, αλλά και εισέπρατταν ένα σημαντικό κέρδος.

Όλα τα παραπάνω αποτελούν τις βασικές αιτίες της διάσημης «φούσκας ακινήτων», αφού οι τιμές των σπιτιών είχαν ξεπεράσει σε μεγάλο βαθμό την πραγματική τους αξία. Έπειτα από ένα διάστημα η «φούσκα» έσκασε. Οι δανειζόμενοι δεν ήταν σε θέση να ανταπεξέλθουν στις οφειλές τους και οι ασφαλιστικές αδυνατούσαν να τηρήσουν τις συμφωνίες τους, με αποτέλεσμα οι τράπεζες να προχωρήσουν σε κατασχέσεις. Το πρόβλημα ήταν, όμως, πως πλέον η ζήτηση για ακίνητα μειώθηκε δραματικά, επειδή είτε οι πολίτες είχαν ήδη κατοικία δική τους είτε βρίσκονταν στην κατηγορία που τους είχαν κατασχέσει το σπίτι. Συνεπώς, οι τράπεζες δεν ήταν ικανές να βρουν πιθανούς αγοραστές. Αυτό οδήγησε στην αδιάκοπη μείωση των τιμών των ακινήτων, σε ποσά σαφώς χαμηλότερα από την αξία των δανείων, ώστε να αυξηθεί η πιθανότητα πώλησης τους.

Επιπλέον, με την υποχώρηση των τιμών των ακινήτων μειώνονταν και οι εξασφαλίσεις των στεγαστικών δανείων που είχαν αυτά ως εγγύηση, με αποτέλεσμα οι τράπεζες να μένουν ακάλυπτες στις αθετήσεις των δανειοληπτών. Επενδυτές έχασαν τα χρήματα τους, ασφαλιστικές και χρηματοπιστωτικά ιδρύματα χρεοκόπησαν και έκλεισαν οριστικά, οδηγώντας τη χώρα σε υψηλή αύξηση της ανεργίας και σε μία πρωτοφανή για τα χρονικά ύφεση, επηρεάζοντας τις οικονομίες ολόκληρου του πλανήτη.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Η κρίση του 2008 Μέρος Α’ – Τα subprime δάνεια στις ΗΠΑ, oikonomica.com, διαθέσιμο εδώ

- The Fall of the Market in the Fall of 2008, investopedia.com, διαθέσιμο εδώ