Του Κωνσταντίνου Γκότση,

Όλο και πιο συχνά παρατηρούνται τριγμοί στις αγορές των κρατικών ομολόγων το τελευταίο διάστημα. Ο περιορισμός της ρευστότητας, μέσω της άσκησης συσταλτικών νομισματικών πολιτικών των Κεντρικών Τραπεζών, καθιστά τους συγκεκριμένους τίτλους ιδιαίτερα ευάλωτους σε ανακοινώσεις Κυβερνήσεων για υπερβολικές δημοσιονομικές επεκτάσεις σε σχέση με το ύψος του χρέους τους ως προς το Α.Ε.Π., σε προειδοποιήσεις για υποβάθμιση της πιστοληπτικής ικανότητας ενός κράτους, σε αρνητικά νέα για τον πληθωρισμό, αλλά μέχρι και σε θετικές μακροοικονομικές εξελίξεις.

Τα δύο τελευταία αφήνουν παραπάνω περιθώρια στις Κεντρικές Τράπεζες να συνεχίσουν ανεμπόδιστες την αύξηση των επιτοκίων και τη συρρίκνωση των ισολογισμών τους. Πρόσφατο παράδειγμα αποτελεί η αντίδραση της αγοράς στις εξαγγελίες για υψηλότερο των εκτιμήσεων πληθωρισμό του μήνα Σεπτεμβρίου για τις Η.Π.Α., αλλά και για τη μείωση της ανεργίας στην αμερικανική αγορά εργασίας. Μην ξεχνάμε πως ένας από τους στόχους μίας Κεντρικής Τράπεζας είναι η επίτευξη της πλήρους απασχόλησης. Συνεπώς, τα χαμηλά επίπεδα ανεργίας (3,5%) στις Η.Π.Α. δίνουν την δυνατότητα στη FED να πραγματοποιήσει για 4η συνεχόμενη φορά αύξηση 75 μονάδων βάσης στα βασικά της επιτόκια στην επόμενη συνεδρίασή της, θέτοντας πιο αυστηρά όρια και μεγαλύτερο κόστος στις πιστώσεις. Ως επακόλουθο, θα περιοριστούν περαιτέρω οι πόροι χρηματοδότησης, η συνολική ζήτηση, άρα και η οικονομική δραστηριότητα.

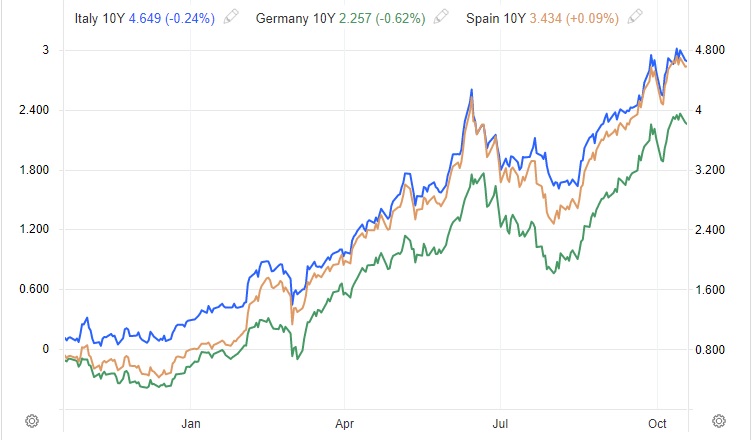

Το μεγαλύτερο ίσως πρόβλημα με τις αναταραχές στην αγορά κρατικών ομολόγων το αντιμετωπίζουν τα κράτη-μέλη της Ε.Ε., διότι η κοινή άσκηση νομισματικής πολιτικής από την Ε.Κ.Τ. επηρεάζει δυσανάλογα τις οικονομίες εντός της Ένωσης. Χώρες με υψηλούς δείκτες χρέους προς Α.Ε.Π., πιο ευάλωτες οικονομίες σε υφέσεις και, σε ορισμένες περιπτώσεις, μεγαλύτερο πολιτικό κίνδυνο, όπως η Ιταλία, η Ελλάδα, η Ισπανία και η Πορτογαλία, σημειώνουν υψηλότερες αυξήσεις στις αποδόσεις των ομολόγων δημοσίου σε σχέση με οικονομίες σαν της Γερμανίας και της Γαλλίας. Αυτός είναι ο λόγος που, πέρα από τις αποδόσεις ομολόγων, η αγορά παρατηρεί και τα spread αυτών έναντι των αντίστοιχων γερμανικών ομολόγων, που θεωρούνται από τα πιο αξιόπιστα.

Για την προστασία, λοιπόν, των κρατών που αντικρίζουν περισσότερους κινδύνους και για την αποφυγή του κατακερματισμού της Ε.Ε, η Ευρωπαϊκή Κεντρική Τράπεζα μέσα στον Ιούλιο ανακοίνωσε ένα ειδικό πρόγραμμα για την εξασφάλιση της ορθής και αποτελεσματικής μετάδοσης της νομισματικής πολιτικής σε όλα τα κράτη-μέλη. To T.P.I. (Transmission Protection Instrument) αποτελεί ένα επιπλέον εργαλείο στη «φαρέτρα» της Ε.Κ.Τ., το οποίο θα συνεισφέρει στην ομαλοποίηση αδικαιολόγητων διακυμάνσεων.

Ουσιαστικά, η Κεντρική Τράπεζα, αν το κρίνει απαραίτητο, θα πραγματοποιεί αγορές τίτλων στη δευτερογενή αγορά για να τη διοχετεύει με ρευστότητα και να στηρίξει τις τιμές των χρεογράφων. Ο όγκος αυτών των αγορών εξαρτάται από τον βαθμό κινδύνου που αντιμετωπίζει η εκάστοτε χώρα, βάσει πάντα των θεμελιωδών της στοιχείων, και ίσως κατά περιπτώσεις αυτές οι αγορές να μην περιοριστούν μόνο σε κρατικά χρεόγραφα. Ωστόσο, η Ε.Κ.Τ. θα εστιάζει περισσότερο σε αγορές κρατικών τίτλων διάρκειας έως 10 ετών και άμα κρίνεται αναγκαίο, θα γίνονται εξαιρέσεις.

Οι προϋποθέσεις για την πραγματοποίηση του συγκεκριμένου προγράμματος από την Ε.Κ.Τ. σε ένα κράτος-μέλος περιλαμβάνουν τη συμμόρφωση με το δημοσιονομικό πλαίσιο της Ε.Ε., την επιτυχία λήψης διαθρωτικών μέτρων για τη γενικότερη μακροοικονομική ισορροπία της χώρας, βιώσιμο δημόσιο χρέος και μακροπρόθεσμες μακροοικονομικές πολιτικές που θα αποφέρουν υγιή ανάπτυξη και θα συμβαδίζουν με τη «γραμμή» της Ένωσης. Μετά από την αξιολόγηση αυτών των κριτηρίων, εφόσον τηρούνται και εισαχθεί η χώρα στο πρόγραμμα του T.P.I., οι αγορές θα ολοκληρώνονται, όταν θα παρατηρείται μία σταθερή και διαρκής βελτίωση της κατάστασης ή αν οι πιέσεις στις τιμές των κρατικών ομολόγων, τελικώς, οφείλονται σε επιδείνωση των θεμελιωδών μεγεθών της χώρας.

Το νέο αυτό εργαλείο της Ε.Κ.Τ. θα λειτουργήσει συμπληρωματικά με τη δυνατότητα επανεπένδυσης του προγράμματος P.E.P.P. (Pandemic Emergency Purchase Programme), που αποτέλεσε μία αντισυμβατική ενέργεια της Ε.Κ.Τ. κατά τη διάρκεια της πανδημίας μέχρι σήμερα για την παροχή ρευστότητας στην αγορά και, όπως φαίνεται, θα συνεχίσει να αποτελεί τη βασική αμυντική στρατηγική της Ε.Κ.Τ. Επιπλέον, υπάρχει και η δυνατότητα χρήσης του προγράμματος O.M.Ts (Outright Monetary Transactions), το οποίο δημιουργήθηκε στην κρίση του 2008 και περιλαμβάνει προαιρετικές αγορές βραχυπρόθεσμων κρατικών ομολόγων υπό προϋποθέσεις. Τα τρία αυτά προγράμματα διαδραματίζουν παρόμοιο ρόλο στη νομισματική πολιτική της Ε.Κ.Τ., καθώς συμβάλλουν στην αποτελεσματική μετάδοση της νομισματική πολιτικής σε όλα τα κράτη-μέλη της Ένωσης, απλά με διαφορετικούς όρους το καθένα.

Σε δημοσιονομικό επίπεδο, πολλές Κυβερνήσεις έχουν προνοήσει ήδη από τους πρώτους μήνες της νομισματικής «σύσφιξης» και έχουν λάβει μέτρα προστασίας για περιπτώσεις σφοδρών διακυμάνσεων, που αναπόφευκτα θα προκαλούνταν στην αγορά δημοσίου χρέους από την αύξηση των επιτοκίων. Ο Ο.Δ.ΔΗ.Χ στην Ελλάδα, εδώ και καιρό, έχει πάρει σημαντικές αντισταθμιστικές θέσεις για να περιορίσει τον κίνδυνο αύξησης των επιτοκίων. Έτσι, επιτυγχάνει την αποφυγή ισχυρών αυξήσεων στις δαπάνες εξυπηρέτησης του χρέους του δημοσίου, παρά τις τεράστιες αυξήσεις των αποδόσεων των ομολόγων στη δευτερογενή αγορά από την επιθετική αύξηση των επιτοκίων.

Έως τώρα, έχει καλυφθεί αρκετά πάνω από το μισό προγραμματισμένο ποσό του κυβερνητικού δανεισμού από έκδοση νέων ομολόγων για το 2022. Ο Ο.Δ.ΔΗ.Χ., επίσης, έχει ανεβάσει σημαντικά τις θέσεις αντιστάθμισης, δίνοντας περιθώρια για περαιτέρω δανεισμό, αν υπάρξει ανάγκη, με περιορισμένο κόστος. Επιπλέον, βασικός παράγοντας στη συγκράτηση του κόστους δανεισμού είναι τα υψηλά ταμειακά διαθέσιμα που διαθέτει η χώρα μας, τα οποία υπερβαίνουν τα €30 δις. Το μεγαλύτερο μέρος αυτών συσσωρεύτηκε την περίοδο των μνημονίων μετά το 2016 και βοήθησε την Ελλάδα να ξαναβγεί στις αγορές μετά από αρκετά χρόνια. Αυτό το «μαξιλάρι» διασφαλίζει την πιστοληπτική αξιοπιστία της χώρας μας, καθώς μπορεί να καλύψει χρηματοδοτικές ανάγκες μίας πενταετίας, δεδομένης της δημιουργίας πλεονασμάτων από το 2023.

Κλείνοντας, όσα μέτρα και να παρθούν από την Ε.Κ.Τ. ή/και την Ευρωπαϊκή Επιτροπή, καθώς και μεμονωμένα από τις Κυβερνήσεις των κρατών-μελών, το κύριο πρόβλημα που έχει να αντιμετωπίσει η Ευρωπαϊκή Ένωση παραμένει. Για ακόμα μία φορά, με το ξέσπασμα κρίσεων αναβλύζουν στην επιφάνεια οι εθνικοί εγωισμοί, τα προβλήματα που θέτει η τεράστια ανομοιογένεια των οικονομιών και κοινωνιών, καθώς και η αδυναμία εύρεσης κοινού παρονομαστή στην πολιτική μεταξύ των κρατών-μελών. Όσο βαθαίνει η ενεργειακή και πληθωριστική κρίση στην Ευρώπη τόσο πιθανότερο είναι να αντικρίσουμε ακόμα μία δημοσιονομική και θεσμική παρακμή. Τα μέλη της Ε.Ε. πρέπει να επιλέξουν: ομοσπονδιοποίηση ή χρήση τεχνοκρατικών ημίμετρων και τροφοδότηση μίας μελλοντικής διάλυσης;

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Factbox: ECB unveils new TPI anti-fragmentation instrument, reuters.com, διαθέσιμο εδώ

- Euro zone bond yields slip in choppy trading after U.S. inflation data, reuters.com, διαθέσιμο εδώ

- The Transmission Protection Instrument, ecb.europa.eu, διαθέσιμο εδώ

- Το «μυστικό όπλο» των 15 δισ. ευρώ στη διαχείριση του ελληνικού χρέους, businessdaily.gr, διαθέσιμο εδώ