Του Κωνσταντίνου Γκότση,

Αναντίρρητα, το τραπεζικό σύστημα της Ελβετίας αποτελεί για αρκετούς αιώνες ένα από τα ισχυρότερα παγκοσμίως. Είναι από τους δημοφιλέστερους πόλους καταθετών, κυρίως Ευρωπαίων πελατών, λόγω της εξασφάλισης του απορρήτου των τραπεζικών τους λογαριασμών. Η απαρχή αυτής της παράδοσης βρίσκεται περίπου τον 17ο με 18ο αιώνα, με τους Γάλλους (καθολικούς) βασιλείς να συγκροτούν μία από τα πρώτες πελατειακές ομάδες (προτεσταντών) τραπεζιτών της Γενεύης. Αυτό που ξεχώριζε τους Ελβετούς ήταν η διακριτικότητά τους και η μυστικότητα που διατηρούσαν στις τραπεζικές συναλλαγές των αντισυμβαλλομένων. Μετέπειτα, αποτέλεσε μέχρι και πολιτική και οικονομική ζώνη προστασίας για αγωνιστές της Γαλλικής Επανάστασης, ακριβώς λόγω αυτού του τραπεζικού απορρήτου που παρείχε ανεξαιρέτως.

Μετά το 1934, αυτή η προστασία των προσωπικών δεδομένων των πελατών τους σταμάτησε να είναι να είναι μέρος του εθιμικού δικαίου και απλά ένα παραδοσιακό στοιχείο της κουλτούρας του χρηματοπιστωτικού συστήματος της Ελβετίας. Με ομοσπονδιακό νόμο εκείνης τη χρονιάς κάθε παράβαση του τραπεζικού απορρήτου θεωρούνταν ποινικό αδίκημα και τιμωρούταν με φυλάκιση. Αυτή η μυστικότητα που παρείχε το τραπεζικό σύστημα της χώρας βοήθησε στη ραγδαία ανάπτυξή του, αλλά και την προσέλκυση ατόμων που θέλουν να φοροδιαφύγουν και να κρύψουν περιουσιακά τους στοιχεία.

Μία από τις μεγαλύτερες ελβετικές τράπεζες είναι η Credit Suisse Group AG. Αποτελεί διεθνή επενδυτική τράπεζα, μία από τις εννιά “Bulge Bracket” τράπεζες, που παρέχει διαφόρων ειδών χρηματοοικονομικές υπηρεσίες στο κοινό, με παραρτήματα σε όλα τα χρηματοπιστωτικά κέντρα του κόσμου. Αυτή η παγκόσμιας εμβέλειας ελβετική τράπεζα, του τελευταίους μήνες, έχει να αντιμετωπίσει ένα «κύμα» από συνεχόμενες ζημίες, αποτυχίες διαχείρισης κινδύνων και ανεύθυνων διοικήσεων.

H χρεοκοπία της Archegos Capital Management (Μάρτιος 2021), λόγω της αποτυχίας της να ανταποκριθεί στα margin calls από μεγάλες διεθνείς επενδυτικές τράπεζες, συμπεριλαμβανομένου της Credit Suisse, αλλά και από σοβαρές οικονομικές απάτες που διέπραξε πελάτης της, άφησε ακάλυπτα τα χρηματοοικονομικά ιδρύματα που ήταν εκτεθειμένα σε αυτή. Η Credit Suisse έχασε περισσότερα από $5 δις (€4,9 δις), σε μία περίοδο, μάλιστα, που έπρεπε να αναστείλει χρηματοδοτήσεις πελατών της, οι οποίες συνδέονταν με ζημιογόνα περιουσιακά στοιχεία του επιχειρηματία Greensill. Καθ’ όλη την περίοδο πραγματοποιήθηκαν διάφορες απάτες και αποτυχίες στη διαχείριση από πολλά διοικητικά στελέχη, οι οποίες οδήγησαν σε απώλειες άνω των $4 δις (€4,12 δις) και σε υποβάθμιση της πιστοληπτικής της ικανότητας, με συνέπεια να περιορίζονται οι πηγές χρηματοδότησής της. Η επιθετική αύξηση επιτοκίων των τελευταίων μηνών από τις Κεντρικές Τράπεζες, σε συνδυασμό με την ενεργειακή κρίση, τον πόλεμο και τις γεωπολιτικές εντάσεις, έχουν οξύνει τα προβλήματά της.

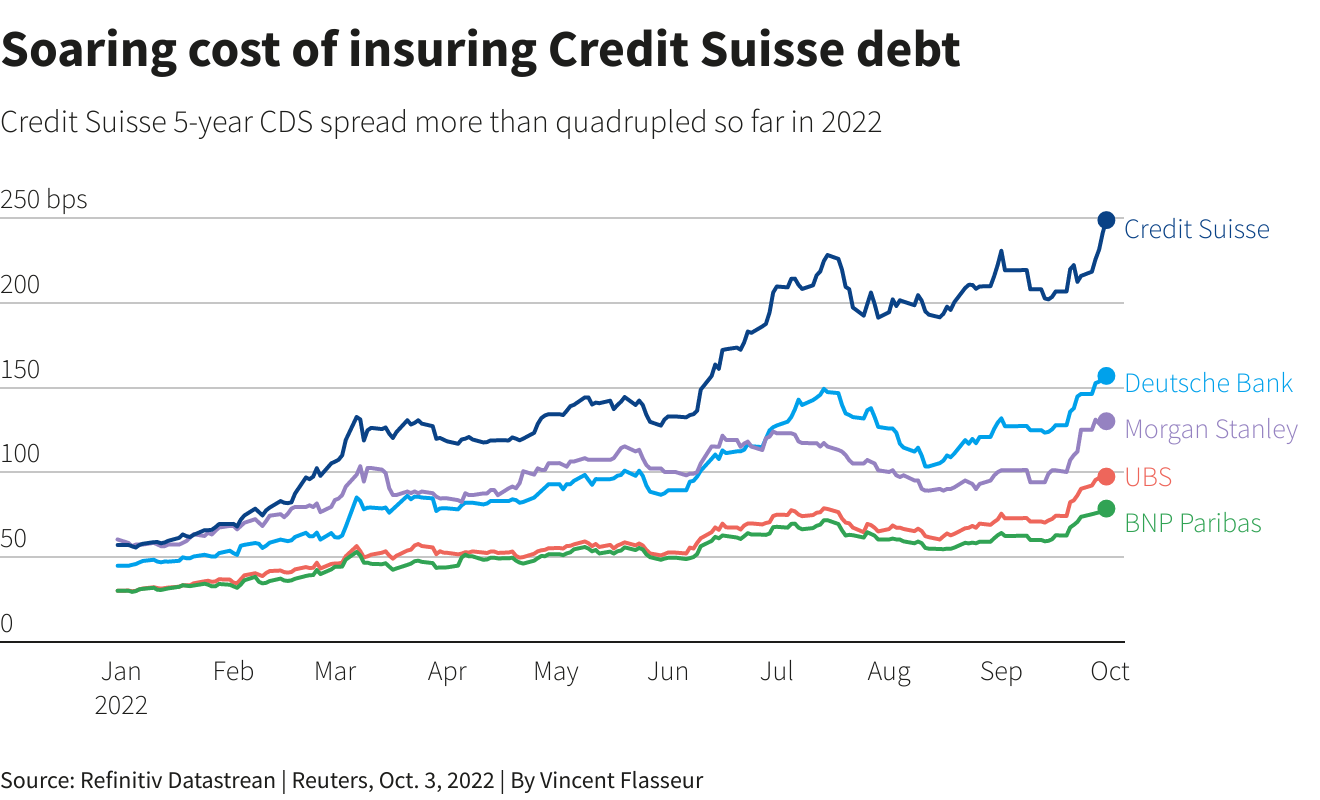

Η έως τώρα προσπάθεια εφησυχασμού των πελατών της και του επενδυτικού της κοινού έχει αποτύχει. Η μετοχή της καταγράφει συνεχώς νέα χαμηλά ρεκόρ, με την αγοραία αξία της να έχει υποστεί απώλειες περίπου 60% μέσα στο έτος και τα spread των παραγώγων συμβολαίων ανταλλαγής πιστωτικής αθέτησης (C.D.S.) να αυξάνονται επικίνδυνα. Ενδεικτικά, το πενταετές C.D.S. της εκτινάχθηκε πρόσφατα κατά 100 bps (μονάδες βάσης). Οι επενδυτές διαβλέπουν σοβαρές ελλείψεις ρευστότητας και κεφαλαιακής επάρκειας, βάσει των χρηματοοικονομικών της δεικτών. Ο όγκος απαίτησης εξασφαλίσεων των ομολόγων της αυτές τις μέρες κυμαίνεται επικίνδυνα κοντά στα επίπεδα του 2009. Η κεφαλαιοποίησή της συνολικά από τον Μάρτιο του 2021, που άρχισε η μεγάλη «τρικυμία» για την ελβετική τράπεζα, έχει πέσει κατά 9,5 δις ελβετικά φράγκα (9,785 δις ευρώ).

Η διοίκηση της Credit Suisse, για να διατηρήσει τη χρηματοοικονομική της βιωσιμότητα, σκοπεύει να ενισχύσει το τμήμα διαχείρισης κεφαλαίων, να περιορίσει τις δραστηριότητες επενδυτικής τραπεζικής σε μικρότερα κεφάλαια παρέχοντας κυρίως συμβουλευτικές υπηρεσίες και να πραγματοποιήσει πιο αυστηρούς ελέγχους στο τμήμα Τιτλοποιημένων Προϊόντων (Securitized Products). Προς το παρόν, ο διευθύνων σύμβουλος της τράπεζας θα ενημερώνει τακτικά εργαζόμενους και πελάτες μέχρι την ανακοίνωση του προγράμματος αναδιάρθρωσης, το οποίο θα είναι καθοριστικό για τη μεσοπρόθεσμη (τουλάχιστον) πορεία της εταιρείας.

Ήδη από τον Σεπτέμβρη είχε ακουστεί ότι στοχεύουν στη διάσπαση της επενδυτικής τράπεζας σε τρία τμήματα. Το πρώτο θα φορά συμβουλευτικές υπηρεσίες του ομίλου, το δεύτερο θα αποτελεί τη «bad bank» (διαχείριση και εκκαθάριση περιουσιακών στοιχείων υψηλού κινδύνου) και το τρίτο θα περιλαμβάνει τις υπόλοιπες υπηρεσίες της. Εξετάζεται, επίσης, το σενάριο πώλησης κερδοφόρων μονάδων, όπως αυτής των Τιτλοποιημένων Προϊόντων, η οποία περιλαμβάνει και προϊόντα υψηλού κινδύνου, καθώς και σημαντικές περικοπές σε θέσεις εργασίας. Ειδικότερα, σύμφωνα με αναλυτές, υπολογίζεται ότι σε βάθος χρόνου θα γίνουν χιλιάδες απολύσεις εργαζομένων της. Όπως είναι προφανές, όλη αυτή η ριζική αναδιάρθρωση, η οποία υπολογίζεται ότι θα κοστίσει περίπου 4 με 6 δις δολάρια (4,12 με 6,18 δις ευρώ), γίνεται με κάθε κόστος, ώστε να αποφευχθεί μία ασύμφορη αύξηση μετοχικού κεφαλαίου.

Ασχολίαστη δεν μπορεί να μείνει η σύγκριση που γίνεται τον τελευταίο καιρό από τα Μέσα Μαζικής Ενημέρωσης με την αναταραχή της Deutsche Bank to 2016, αλλά και ακόμα χειρότερα με τη χρεοκοπία της Lehman Brothers κατά τη χρηματοπιστωτική κρίση του 2008. Όσον αφορά, τουλάχιστον, τη δεύτερη περίπτωση θα μπορούσαμε να πούμε ότι η συσχέτιση είναι υπερβολική. Προφανώς, αυτή η εκτίμηση δεν δικαιολογείται από τη γνωστή έκφραση “too big to fail”, η οποία έχει καταρριφθεί πολλάκις. Οι περιστάσεις είναι διαφορετικές, ο εποπτικός έλεγχος είναι πιο αυστηρός και η διαχείριση των περιουσιακών στοιχείων (υψηλού κινδύνου) από τις διοικήσεις πιο προσεκτική σε σχέση με πριν το 2008.

Σύμφωνα με ειδικούς, η εκτίναξη των spreads των CDS της Credit Suisse, οφείλεται σε υπεραντίδραση των επενδυτών, όπως και το 2016 με τη Deutsche Bank. Είναι νωρίς να βγάλουμε βιαστικά συμπεράσματα. Τα χειρότερα σενάρια, προς το παρόν, είναι να αναγκαστεί να πραγματοποιήσει ανακεφαλαιοποίηση ή να μπει σε ειδικό πρόγραμμα πιστωτικής διευκόλυνσης και διάσωσης από την ομοσπονδιακή Κεντρική Τράπεζα της Ελβετίας.

Κλείνοντας, οι λόγοι για να υπάρξει στήριξη στο κεφάλαιο της συγκεκριμένης τράπεζας από τις κρατικές αρχές, ως έσχατη ανάγκη, με σκοπό να μην οδεύσει προς τη χρεοκοπία είναι πολλοί. Η Credit Suisse λειτουργεί από το 1856 και έχει συντελέσει σημαντικό ρόλο στην ανάπτυξη της Ελβετίας. Ήταν από τις τράπεζες που είχαν χρηματοδοτήσει διάφορα δημόσια έργα κατά το παρελθόν, αλλά και την ίδια την εκβιομηχάνιση της χώρας. Μέσω μιας σειράς συγχωνεύσεων και εξαγορών, έχει καταφέρει να γίνει το δεύτερο μεγαλύτερο χρηματοπιστωτικό ίδρυμα στην Ελβετία και μία από τις μεγαλύτερες τράπεζες στην Ευρώπη. Σήμερα απασχολεί περισσότερους από 500.000 υπαλλήλους και διαχειρίζεται κεφάλαια αξίας περίπου $1,6 τρις (€1,648 τρις). Συνεπώς, είναι κατανοητό τι επιπτώσεις θα μπορούσε να είχε μία κατάρρευση τράπεζας τέτοιου βεληνεκούς, τόσο στην εγχώρια όσο και στην παγκόσμια οικονομία από το domino αναταραχών που θα προκαλούσε.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Ελβετικό τραπεζικό απόρρητο: Η ιστορία επαναλαμβάνεται, capital.gr, διαθέσιμο εδώ

- Credit Suisse executives reassure investors after CDS spike, Financial Times reports, reuters.com, διαθέσιμο εδώ

- How big is the capital hole at Credit Suisse?, ft.com, διαθέσιμο εδώ

- Explainer: Credit Suisse stuck in spotlight ahead of strategy shift, reuters.com, διαθέσιμο εδώ

- Factbox: Credit Suisse’s scandals – spies, lies and money laundering, reuters.com, διαθέσιμο εδώ

- Credit Suisse: Σχεδιάζει τη διάσπαση της επενδυτικής της τράπεζας, ot.gr, διαθέσιμο εδώ