Του Γιώργου Δρακόπουλου,

Τα τελευταία χρόνια, οι συγχωνεύσεις και εξαγορές έχουν γίνει πολύ δημοφιλείς συμφωνίες στον ιδιωτικό επιχειρηματικό τομέα. Ο διεθνής ανταγωνισμός, η οικονομική αστάθεια και αβεβαιότητα που έχουν επιφέρει οι πρόσφατες κρίσεις, ωθεί μεγάλες επιχειρήσεις να επεκτείνουν το μερίδιό τους στην αγορά, αυξάνοντας τόσο τις οικονομίες κλίμακος όσο και φάσματος.

Με αφορμή αυτή την τάση στις αγορές, στο πρώτο μέρος παρουσιάστηκε η πολυσυζητημένη απόκτηση της 21st Century Fox Company από την The Walt Disney Company, στις 20 Μαρτίου του 2019. Αναφέρθηκαν λίγα λόγια για τις δύο εταιρείες και ο σχολιασμός από τα διεθνή Μ.Μ.Ε. Στο παρόν άρθρο θα γίνει μια ανασκόπηση της εξαγοράς από λογιστικής και χρηματοοικονομική σκοπιάς.

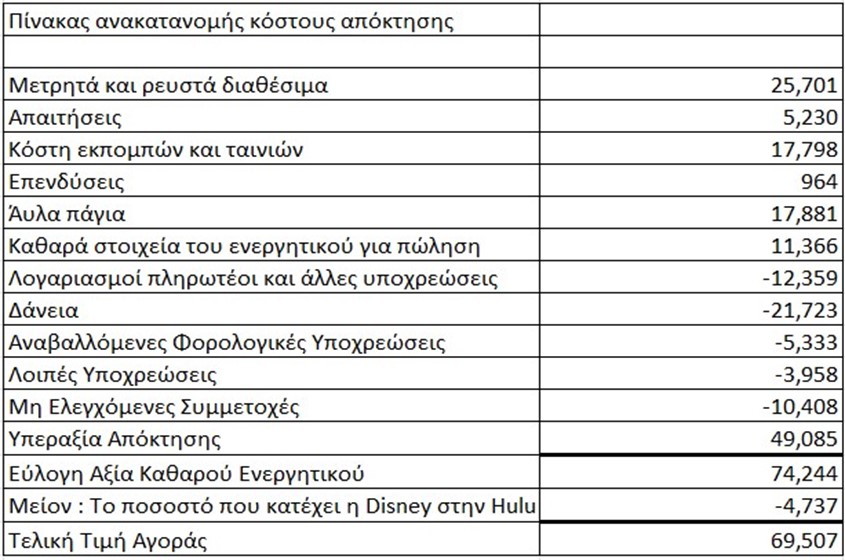

Purchase Price Allocation (Ανακατανομή Κόστους Απόκτησης)

Στην λογιστική, η ανακατανομή του κόστους απόκτησης είναι η διαδικασία κατανομής της τιμής εξαγοράς στα περιουσιακά στοιχεία και τις υποχρεώσεις της εταιρείας-στόχου. Αποτελεί το αμέσως σημαντικότερο βήμα μετά την ολοκλήρωση μιας συγχώνευσης ή εξαγοράς.

Στην περίπτωσή μας, η συνολική τιμή είναι $69,5 δις. Τα $35,7 δις δόθηκαν σε μετρητά και τα υπόλοιπα $33,8 δις σε μετοχές της αποκτώσας εταιρείας.

Μετρητά και ρευστά διαθέσιμα: Από τα $25,7 δις τα $15,1 δις προέρχονται από την πώληση του 39% της Sky Plc και άλλων μικρότερων καναλιών που ήταν απαραίτητες για την έγκριση της συμφωνίας από την Επιτροπή Ανταγωνισμού. Επίσης, τα $8,5 δις αποτελούν μερίσματα από την New fox.

Απαιτήσεις: Η λογιστική τους αξία ανέρχονταν στα $5,5 δις, αλλά αποτιμήθηκαν στα $5,2 δις.

Κόστη εκπομπών και ταινιών: Σε αυτόν τον λογαριασμό περιέχονται δικαιώματα ταινιών και τηλεοπτικών σειρών που έχει δημιουργήσει η ίδια η Fox.

Επενδύσεις: Αποτελείται από το 50% της συμμετοχής Endemol shine Group και το 30% της Tata Sky Limited.

Άυλα πάγια: Προέρχονται κυρίως από συμφωνίες M.PV.D., οι οποίες είναι συμφωνίες για την παροχή του περιεχομένου της T.F.C.F. σε διάφορες πλατφόρμες και κανάλια. Κατά μέσο όρο η ωφέλιμη ζωή του άυλου παγίου ανέρχεται σε 9 έτη.

Καθαρά στοιχεία ενεργητικού προς πώληση: Αποτελείται από τις συμμετοχές της T.F.C.F. στην Regional Sports Networks τις οποίες θα πουλήσει αργότερα.

Δάνεια: Η Disney αντικατέστησε ομόλογα αξίας $16,8 δις της T.F.C.F. με δικά της ονομαστικής αξίας $16,8 δις.

Αναβαλλόμενες φορολογικές υποχρεώσεις: Προκύπτουν από ανατιμήσεις στα περιουσιακά στοιχεία της T.F.C.F.

Μη ελεγχόμενες συμμετοχές: Είναι κυρίως οι συμμετοχές της Comcast και της Time warner στη Hulu. Επίσης, η Disney για να αποκτήσει τον πλήρη έλεγχο της Hulu μπήκε σε συμφωνία με την Comcast για την μελλοντική απόκτηση και του δικού της ποσοστού με αντίτιμο $9 δις.

Υπεραξία απόκτησης: Υπολογίζεται στα $49,085 δις. Αυτό το ποσό αναφέρεται στην υπεραξία τόσο της Disney όσο και των μη ελεγχόμενων συμμετοχών, αφού η Disney είναι Αμερικανική εταιρεία και υπάγεται στα Αμερικανικά λογιστικά πρότυπα (U.S.A. G.A.P.). Γενικά, θεωρήθηκε ένα υπέρογκο ποσό, για τα αναμενόμενα οφέλη που θα της πρόσφερε.

Διαφορά ενοποίησης: Στον ισολογισμό της T.F.C.F. την 31/12/2018 τα καθαρά στοιχεία του ενεργητικού αποτιμήθηκαν σε $33,235 δις, από τα οποία πρέπει να αφαιρεθούν $9,958 δις, αφού πήγαν στην News Fox.

Συμμετοχή στη Hulu: Το ποσό των $4,737 δις πρέπει να εξαλειφθεί από τις ενοποιημένες οικονομικές καταστάσεις, επειδή η Disney είχε τον έλεγχο του 30% της Hulu. Επιπλέον, στα πλαίσια της εξαγοράς αναγνωρίστηκε κέρδος περίπου $4,8 δις από την αποτίμηση της προαναφερθείσας συμμετοχής.

Επίδραση της εξαγοράς της T.F.C.F. στο income statement (κατάσταση αποτελεσμάτων χρήσης ) του ομίλου για το 2019

Συνολικά παρουσιάστηκε αύξηση στα έσοδα υπηρεσιών ύψους 19% και 5% στα έσοδα από προϊόντα, τα οποία οφείλονται σύμφωνα με την ετήσια αναφορά του 2019. Επιπλέον, για το 2019 η εταιρεία αναγνώρισε ένα μη χρηματικό κέρδος (μη πραγματοποιημένο) ύψους $4,794 δις από την αποτίμηση της υπάρχουσας συμμετοχής στη Hulu.

Τα κόστη υπηρεσιών αυξήθηκαν κατά 32% και τα κόστη των προϊόντων κατά 7%, με ένα μεγάλος μέρος των οποίων οφείλεται στην T.F.C.F. Τα έξοδα πωλήσεων αυξήθηκαν 30%, που σε αυτό συνέβαλε η εξαγορά της T.F.C.F. και της Hulu. Τα κόστη απομείωσης και αποσβέσεων αυξήθηκαν κατά 38% εξαιτίας των άυλων παγίων από την εξαγορά της T.F.C.F. και της ενοποίησης της Hulu.

Στο λειτουργικό αποτέλεσμα, σε σύγκριση με το 2018, η αύξηση τον εσόδων δεν ήταν ανάλογη της μεγάλης ανόδου των εξόδων. Συγκεκριμένα, τα συνολικά έσοδα ανήλθαν σε $69,57 δις σε σχέση με $59,434 δις του 2018 (ποσοστιαία μεταβολή 17%). Τα συνολικά έξοδα ανήλθαν σε $57,719 δις σε σχέση με $44,597 δις του 2018, μία αύξηση της τάξεως 30%. Το λειτουργικό αποτέλεσμα του 2019 είναι $11,85 δις ενώ του 2018 ήταν $14,837 δις (-20%).

Στο χρηματοοικονομικό αποτέλεσμα, είδαμε ότι οι τόκοι έξοδα σχεδόν διπλασιάστηκαν, κυρίως λόγω του χρέος που ανέλαβε η Disney για την εξαγορά. Συγκεκριμένα από $574 εκατ. αυξήθηκαν σε $978 εκατ., μία μεταβολή της τάξεως του 70%.

Στο συνολικό αποτέλεσμα, τα κέρδη προ φόρων μειώθηκαν από $14,729 δις το 2018 σε $13,944 δις το 2019, μία μείωση ύψους 5%. Τα συνολικά κέρδη του ομίλου μεταβλήθηκαν από $13 δις σε $11,584 δις μία μείωση ύψους 11%. Σημαντικό στοιχείο είναι ότι οι φόροι που πλήρωσε η εταιρεία αυξήθηκαν κατά 90%. Τα καθαρά κέρδη της εταιρείας που αφορούν τους μετόχους της Disney είναι $11,054 δις και τα υπόλοιπα είναι στα κέρδη των μη ελεγχόμενων συμμετοχών. Τα καθαρά κέρδη που αφορούν τους μετόχους της Disney μειώθηκαν από $12,598 δις σε $11,054 δις (μείωση 12%).

Τα κέρδη ανά μετοχή μειώθηκαν από $8,4 το 2018 σε $6,68 το 2019. Η μείωση είναι 20% και οφείλεται τόσο στα μειωμένα κέρδη του ομίλου όσο και στην αύξηση το αριθμού των μετοχών λόγω της εξαγοράς.

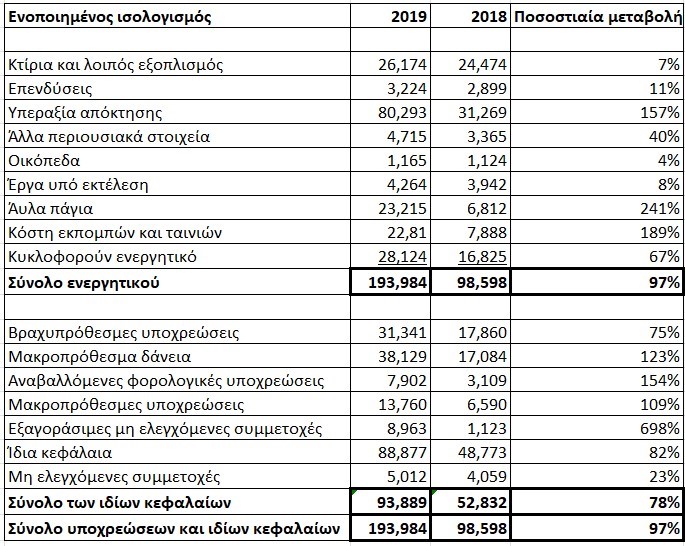

Ενοποιημένος ισολογισμός του 2019 σε σύγκριση με του 2018

Παρατηρούμε ότι σε γενικές γραμμές έχουμε τεράστια αύξηση στα λογιστικά στοιχεία της εταιρείας, από $98,598 δις σε $193,984 δις. Από την πλευρά των περιουσιακών στοιχείων του ενεργητικού, έχουμε μεγάλη αύξηση στην υπεραξία απόκτησης, από $31,269 δις σε $80,293 δις. Σημαντική αύξηση παρατηρήθηκε στα κόστη τηλεοπτικών εκπομπών και ταινιών από $7,888 δις σε $22,810 δις, καθώς και στα άυλα περιουσιακά στοιχεία που υπήρξε άνοδος από $6,812 δις σε $23,215 δις. Άξια αναφοράς είναι η αύξηση του κυκλοφορούντος ενεργητικού, από $16,825 δις σε $28,124 δις.

Στο κομμάτι των ιδίων κεφαλαίων και υποχρεώσεων (ή παθητικό του ισολογισμού) σημειώθηκε μεγάλη αύξηση στις βραχυπρόθεσμες υποχρεώσεις από $17,860 δις σε $31,341 δις. Τα μακροπρόθεσμα δάνεια αυξήθηκαν από $17,084 δις σε $38,129 δις. Υπήρξε, επίσης, μεγάλη αύξηση στις άλλες μακροπρόθεσμες υποχρεώσεις. Στα ίδια κεφάλαια έχουμε εξαγοράσιμες μη ελεγχόμενες συμμετοχές, οι οποίες αναφέρονται στη συμμετοχή της Comcast στη Hulu, η οποία ανατιμήθηκε το 2019 σε $8,963 δις, ενώ είχε αξία $1,123 δις. Ο λόγος που η συμμετοχή θεωρείται εξαγοράσιμη είναι επειδή η εταιρεία έχει δικαίωμα προαίρεσης σε αυτό το μερίδιο.

Το 2020 σημαδεύτηκε από την πανδημία του COVID-19, επομένως δεν μπορούμε να κρίνουμε αντικειμενικά τις επιδράσεις της συνένωσης. Πολλές εταιρείες είχαν μείωση στα έσοδα και συνεπώς και στα κέρδη τους. Μία από αυτές ήταν και η Disney, κάτι το οποίο είναι απολύτως φυσιολογικό αν αναλογιστούμε ότι τα θεματικά της πάρκα (π.χ. Disneyland, Disneyworld) παρέμειναν κλειστά για πολλούς μήνες, όπως και οι κινηματογράφοι που προβάλουν τις ταινίες της. Βέβαια, από την αύξηση των συνδρομητών στις πλατφόρμες της Disney+ και Hulu, κατάφερε να περιορίσει λίγο τις απώλειές της. Ακόμη, επικρατεί αστάθεια και αβεβαιότητα στην παγκόσμια οικονομία, οι οποίες μπορεί να μην μας δίνουν ακόμα ξεκάθαρα αποτελέσματα για την αποτυχία ή επιτυχία της συγκεκριμένης απόκτησης.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Fiscal Year 2019 Annual Financial Report, The Walt Disney Company, διαθέσιμο εδώ

- Fiscal Year 2020 Annual Financial Report, The Walt Disney Company, διαθέσιμο εδώ