Του Αντώνη Ντούμα,

Το σκάνδαλο Enron συνιστά, ίσως, τη σημαντικότερη οικονομική απάτη της Ιστορίας. Πρωταγωνίστριες του σκανδάλου αυτού ήταν αμφότερες η ομώνυμη ενεργειακή εταιρεία, καθώς επίσης και η ελεγκτική εταιρεία Arthur Andersen.

Ήταν Δεκέμβρης του 2001, όταν μια από τις σημαντικότερες εταιρίες των Ηνωμένων Πολιτειών Αμερικής και συγκεκριμένα η 7η μεγαλύτερη στην κατάταξη, καθώς και μια από τις κυριότερες ενεργειακές εταιρείες διεθνώς, έπειτα από 14 χρόνια αδιάκοπης λειτουργίας, κατά τη διάρκεια της οποίας είχε σημειώσει σημαντικές επιτυχίες, κήρυξε πτώχευση. Κατάληξη της περιβόητης, πλέον, απάτης ήταν μία μεγάλη δικαστική μάχη 8 ετών, καταδίκες και φυσικά η πτώχευση των δύο εμπλεκόμενων εταιρειών. Ας πάρουμε, όμως, τα πράγματα από την αρχή.

Ίδρυση και πρώτα χρόνια λειτουργίας

Η Enron Corporation ιδρύθηκε από τον Kenneth Lee Lay το 1985, με έδρα το Χιούστον του Τέξας, ως αποτέλεσμα της συγχώνευσης των δύο εταιρειών Houston Natural Gas και InterNorth. Οι προαναφερθείσες εταιρείες δραστηριοποιούνταν στο Omaha της Nebraska και στο Houston αντίστοιχα, ούσες οι παλαιότερες εταιρείες παροχής φυσικού αερίου.

Οι συνθήκες για την ανάπτυξη μίας ενεργειακής εταιρείας έγιναν πολύ ευνοϊκές, όταν στις αρχές του έτους 1990 το Κογκρέσο των Ηνωμένων Πολιτειών της Αμερικής υπερψήφισε νομοθετική ρύθμιση, που απελευθέρωνε την αγορά ηλεκτρικής ενέργειας. Παράλληλα, η αγορά του φυσικού αερίου είχε απελευθερωθεί μόλις λίγα χρόνια πριν. Τα πράγματα έδειχναν να πηγαίνουν ακόμη καλύτερα όταν η Enron λάνσαρε τη λειτουργία της EnronOnline, η οποία και αποτέλεσε μια διαδικτυακή υπηρεσία συναλλαγών που χρησιμοποιήθηκε τότε από τις περισσότερες ενεργειακές επιχειρήσεις των Η.Π.Α.

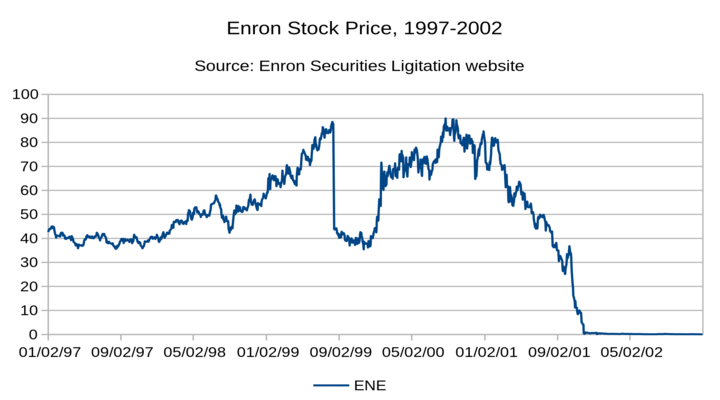

Ο πρόεδρος και Γενικός Διευθυντής Παραγωγής Jeffrey Skilling είχε ήδη υλοποιήσει το 1989 μία ακόμη καινοτόμα ιδέα, αυτή της Gas Bank, ενός είδους χρηματιστηρίου στο οποίο θα διαπραγματευόταν το φυσικό αέριο. Απότοκο των προαναφερθέντων ήταν η μετοχή της Enron να γνωρίσει μία άνευ προηγουμένου ανάπτυξη της τάξης του 311%, από το 1990 έως το 1998. Μακροχρόνια πρόθεση του Jeffrey Skilling ήταν η εταιρεία να σταματήσει να διαθέτει πάγια περιουσιακά στοιχεία και κατά συνέπεια, να την καταστήσει μία εταιρεία παροχής υπηρεσιών, κυρίως φυσικού αερίου και ηλεκτρισμού, αφού με αυτόν τον τρόπο θεωρούσε ότι θα εξασφάλιζε την άνοδο της χρηματιστηριακής αξίας της.

Οι σκανδαλώδεις πρακτικές της εταιρείας

Ξεκινώντας, πρέπει να καταστήσουμε απολύτως σαφές ότι η κατάρρευση της Enron δεν είναι αποτέλεσμα μίας μόνο λογιστικής απάτης, αλλά αντίθετα, αποτελεί συνέπεια μίας σειράς από παράνομες οικονομικές και λογιστικές πρακτικές, οι οποίες οδήγησαν σε αυτό το αποτέλεσμα.

Όλα άρχισαν όταν ο τότε οικονομικός διευθυντής της ενεργειακής εταιρείας ίδρυσε ορισμένες υπεράκτιες (offshore) εταιρείες με τα ονόματα Bob West Treasure, Jedi, Hawaii και LJM, τη λειτουργία και δράση των οποίων διεύθυνε ο ίδιος. Ο σκοπός ύπαρξης των παραπάνω offshore ήταν η φοροαποφυγή, ο φορολογικός σχεδιασμός καθώς και η μεγαλύτερη κερδοφορία. Ειδικότερα, αυτές οι εταιρείες χρησιμοποιούνταν προκειμένου η Enron να εμφανίζεται περισσότερο κερδοφόρα από ότι ήταν, αφού τις λειτουργούσε με τέτοιο τρόπο, ώστε να κρύβονται σε αυτές οι ζημιές της.

Συγκεκριμένα, η Enron έδινε τεράστια ποσά σε δανειοδότηση στις offshore και εκείνες, εν συνεχεία, αγόραζαν κάποιο από τα περιουσιακά της στοιχεία υπερτιμημένο. Έτσι, αυτή η -κατά κάποιο τρόπο- ανακύκλωση των χρημάτων της Enron, με τις υπεράκτιες εταιρείες της, την παρουσίαζαν πολύ πιο κερδοφόρα. Παράλληλα, πολλά ανώτερα στελέχη εκμεταλλεύτηκαν την όλη συνθήκη, καθώς λάμβαναν εσωτερική πληροφόρηση για ό,τι πράττει η εταιρεία, με σκοπό να κερδίσουν περισσότερα χρήματα. Όλα τα ελλείμματα και τα χρέη της Enron μεταφέρθηκαν στους ισολογισμούς των εταιρειών «βιτρίνας», με συνέπεια την παρουσίαση στον δικό της ισολογισμό ψεύτικων εσόδων, την ίδια στιγμή που είχε χρέος $30 δις.

Επιπλέον, η Enron από τη χρήση μιας παραδοσιακής μεθόδου λογιστικής ιστορικού κόστους, πέρασε σε μια λογιστική μέθοδο, η οποία ονομάζεται mark-to-market (M-t-M.), λαμβάνοντας, μάλιστα, επίσημη έγκριση από την Επιτροπή Κεφαλαιαγοράς των Η.Π.Α. (S.E.C.), το 1992. Το M-t-M στοχεύει να παρέχει μια ρεαλιστική εκτίμηση της τρέχουσας οικονομικής κατάστασης ενός ιδρύματος ή μιας εταιρείας και είναι μια νόμιμη και ευρέως χρησιμοποιούμενη πρακτική. Ωστόσο, σε ορισμένες περιπτώσεις, τα αποτελέσματα της μεθόδου μπορεί να παραποιηθούν, καθώς το M-t-M δε βασίζεται στο «πραγματικό» κόστος, αλλά στην «εύλογη αξία», η οποία είναι πιο δύσκολο να προσδιοριστεί. Θεωρείται ότι το M-t-M ήταν η αρχή του τέλους για την Enron, αφού, ουσιαστικά, επέτρεψε στον οργανισμό να καταγράφει τα εκτιμώμενα κέρδη ως πραγματικά κέρδη.

Όλα τα παραπάνω οδήγησαν πολλούς ανυποψίαστους επενδυτές και επιχειρήσεις να τοποθετήσουν τα χρήματα τους στην Enron, καθώς καταγραφόταν μια συνεχής αύξηση της χρηματιστηριακής της αξίας.

Οι πτώσεις και οι ποινές των εμπλεκομένων

Το ξεκίνημα της πτώσης του ενεργειακού κολοσσού συντελέστηκε, όταν ένα δημοσίευμα στο ένθετο της Wall Street Journal ανέφερε ότι η Enron, καθώς και κάποιες άλλες εταιρίες εκμετάλλευσης ενέργειας, χρησιμοποιούσαν μια αμφιλεγόμενη λογιστική αρχή για να μαγειρεύουν τα κέρδη τους. Το παραπάνω άρθρο υπέπεσε στην αντίληψη του Jim Chanos, πρόεδρο των Kynikos Associates, μιας επενδυτικής εταιρείας. Ο ίδιος, έπειτα από ενδελεχή μελέτη για την αποτίμηση και την πραγματική κατάσταση της Enron, αποκάλυψε διάφορες δυσάρεστες πλευρές υπερτιμημένων μετοχών και σε συνδυασμό με τη δημοσιογραφική έρευνα, το σκάνδαλο είδε το φως της δημοσιότητας. Από εκείνη τη στιγμή, η πτώση ήταν ασύλληπτη. Χαρακτηριστική είναι η πτώση της τιμής της μετοχής της, η οποία τον Αύγουστο του 2000 διαπραγματεύονταν στα $90 και σε διάστημα 16 μηνών υποχώρησε κάτω από το $1.

Είναι σημαντικό να αναφερθεί ότι έγιναν και ορισμένες προσπάθειες διάσωσης της Enron από άλλες εταιρείες, με χαρακτηριστικότερο παράδειγμα την Dynegy, που ακύρωσε την σχεδιαζόμενη εξαγορά της μέσω δανεικών κεφαλαίων, ύψους $8,4 δις, στις 28 Νοεμβρίου του 2001, όταν και μονομερώς αποδεσμεύτηκε από την προτεινόμενη συγχώνευση. Την ίδια στιγμή, η κατάσταση για την Enron ήταν απελπιστική, αφού η πιστοληπτική ικανότητά της έπεσε στη “junk status”.

Τελικά, στις 2 Δεκεμβρίου του 2001, ενώ η μετοχή της βρισκόταν κάτω από $0,5, η εταιρεία κήρυξε πτώχευση. Την ημέρα που η Enron πτώχευσε, οι εργαζόμενοί της ενημερώθηκαν ότι είχαν διορία μόλις 30 λεπτών, προκειμένου να μαζέψουν τα πράγματά τους και να εγκαταλείψουν το κτήριο. Οι νομικές συνέπειες ήταν οι κάτωθι.

Ο Andy Fastow, ο οποίος ομολόγησε για συνωμοσία στη διάπραξη της απάτης, κατέβαλλε $23 εκατ. από τα περιουσιακά του στοιχεία. Το 2004, ο Jeff Skilling, πλήρωσε $23 εκατ. για το έγκλημα της εκμετάλλευσης εμπιστευτικών πληροφοριών και της συνωμοσίας, με σκοπό την εξαπάτηση επενδυτών και το 2006 αποφασίστηκε φυλάκιση 24 ετών. Ο πρόεδρος της εταιρίας Ken Lay κατηγορήθηκε και αυτός για συνωμοσία διάπραξης απάτης. Στη δίκη του, που πραγματοποιήθηκε το 2006, καταδικάστηκε σε ποινή 45 ετών φυλάκιση. Ο ίδιος πέθανε από ανακοπή τρεις μήνες πριν από την προγραμματισμένη καταδίκη του.

Ακόμη, οι κάτοχοι μετοχών της Enron υπέβαλλαν μήνυση τόσο στην εταιρία όσο και τις τράπεζες για $20 δις καταφέρνοντας. Τελικά, έλαβαν $45 εκατ. Βαριά ήταν η καμπάνα και για την ελεγκτική εταιρία Arthur Andersen, η οποία ήλεγχε την Enron και καταδικάστηκε για το έγκλημα της παρακώλυσης της δικαιοσύνης, χάνοντας την αξιοπιστία της και την φήμη της και τελικά, χρεοκοπώντας και αυτή. Τελικά, η εταιρεία από το 2004 έως το 2011 κατάφερε να αποπληρώσει $21,1 δις οφειλές στους πιστωτές της.

Συνοψίζοντας, η υπόθεση της Enron αποτελεί μία πρωτοφανή στα χρονικά περίπτωση οικονομικής απάτης. Μία σειρά από παράνομες πρακτικές, στις οποίες επιδόθηκε τόσο η εταιρεία, όσο και ορισμένα στελέχη της, με σκοπό το ατομικό όφελος, προκάλεσαν σοκ στην παγκόσμια κοινότητα με την αποκάλυψή τους. Τα αποτελέσματα αυτού του σκανδάλου, πέρα από τη χρεοκοπία των δύο εμπλεκόμενων εταιρειών, καθώς και τις προαναφερθείσες καταδικαστικές αποφάσεις εις βάρος των στελεχών, ήταν πολλαπλά. Αρχικά, η δίκη της Arthur Andersen LLP βοήθησε στην αποκάλυψη προβλημάτων και στη WorldCo, η οποία και πτώχευσε, προκαλώντας και αυτή μία σειρά πολλαπλών οικονομικών προβλημάτων, παρασύροντας έτσι και άλλες εταιρίες. Η διεθνής εμπειρία επάνω σε διάφορα λογιστικά σκάνδαλα μεταξύ των οποίων κυρίαρχη θέση είχε η Enron, οδήγησε στις αρχές του 21ου αιώνα να καθιερωθούν σταδιακά τα Διεθνή Λογιστικά Πρότυπα, στα οποία, εν συνεχεία, ενσωματώθηκαν τα Διεθνή Πρότυπα Χρηματοοικονομικής Πληροφόρησης και οι Διερμηνείες.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- The Fall of Enron, aeaweb.org, διαθέσιμο εδώ

- Regulators Struggle With a Marketplace Created by Enron, New York Times, web.archive.org, διαθέσιμο εδώ

- The Other Enron Story, forbes.com, διαθέσιμο εδώ

- Enron and the Energy Market Revolution, Dr. Michelle Michot Foss, University of Houston Law Center