Του Κωνσταντίνου Γκότση,

Οι χώρες παγκοσμίως έχουν γνωρίσει τόσο ανόδους όσο και καθόδους στη συνολική τους οικονομική δραστηριότητα καθ’ όλη τη διάρκεια της Ιστορίας, ειδικά από την αρχή της εκβιομηχάνισής τους. Με το πέρασμα των χρόνων, έχει παρατηρηθεί από τους οικονομικούς αναλυτές ότι οι οικονομικοί κύκλοι στις περισσότερες ανεπτυγμένες αγορές έχουν γίνει πιο συχνοί, αλλά λιγότερο έντονοι και μικρότερης χρονικής διάρκειας. Αυτό οφείλεται στην ολοένα πιο ενεργή παρέμβαση του κράτους στην οικονομία, που, από τη μία, περιορίζει τις επιπτώσεις μιας μεγάλης ύφεσης και τονώνει βραχυπρόθεσμα την οικονομική δραστηριότητα, αλλά προκαλεί μεγαλύτερη αστάθεια, λόγω των αλόγιστων κινήσεων πολιτικών με ψηφοθηρικές διαθέσεις. Δεν είναι τυχαίο που εδώ και δεκαετίες το δημόσιο και ιδιωτικό χρέος διογκώνεται, η άνοδος του πληθωρισμού είναι, πλέον, μόνιμος φόβος των υπεύθυνων χάραξης πολιτικής και τα σκάνδαλα μεταξύ κυβερνήσεων και μεγάλων εταιρειών έχουν γίνει συχνό φαινόμενο.

Την τελευταία περίοδο, η ενεργειακή κρίση, τα προβλήματα της εφοδιαστικής αλυσίδας, αλλά και η ακραία νομισματική «χαλάρωση» της προηγούμενης δεκαετίας, η οποία δημιουργήθηκε υπό τους φόβους μιας επακόλουθης αποπληθωριστικής περιόδου μετά το ξέσπασμα της Μεγάλης Ύφεσης του ’08, δημιούργησαν πληθωριστικές πιέσεις σε πολλές χώρες παγκοσμίως. Μετά το 2008, οι Κεντρικές Τράπεζες άσκησαν αντισυμβατικές νομισματικές πολιτικές, καθώς οι αγορές είχαν αποκτήσει «ανοσία» στα παραδοσιακά εργαλεία των Κεντρικών Τραπεζών.

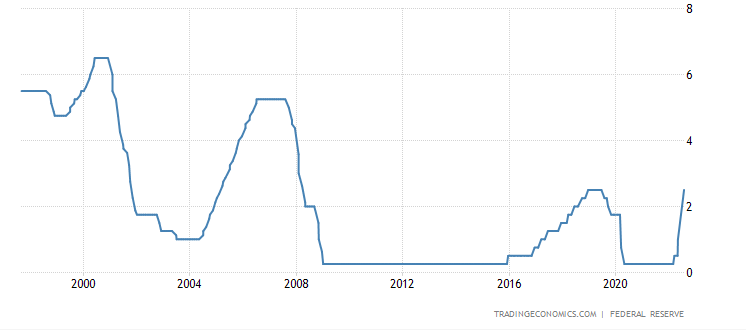

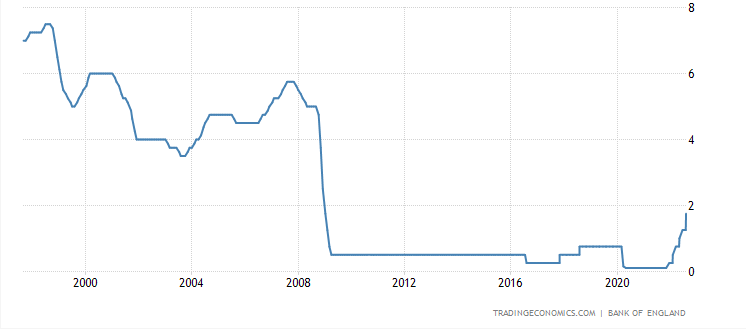

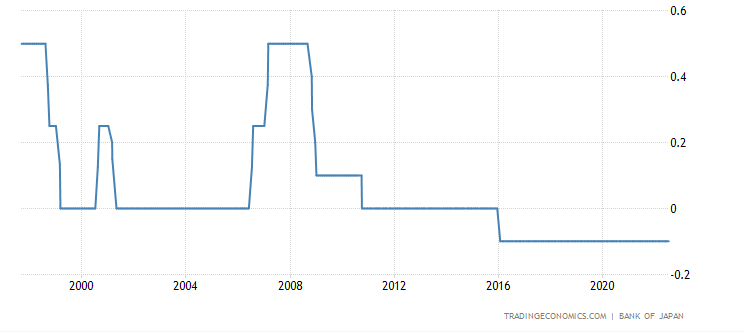

Για να καταφέρουν να διατηρήσουν χρηματοοικονομική σταθερότητα, εμπιστοσύνη του κόσμου στο τραπεζικό σύστημα, σταθερότητα στις τιμές και πλήρη απασχόληση, οι Κεντρικές Τράπεζες μείωσαν υπερβολικά τα επιτόκια διευκόλυνσης κοντά στο μηδέν και σε ορισμένες περιπτώσεις, όπως σε αυτή της Ε.Κ.Τ., τα επιτόκια διευκόλυνσης καταθέσεων έφτασαν σε αρνητικά επίπεδα. Επίσης, έκαναν χρήση ποσοτικής χαλάρωσης, forward guidance και collateral adjustment, για να παρέχουν μεγαλύτερη ρευστότητα στις αγορές μέσω των τραπεζών. Αυτές οι πρακτικές νομισματικής επέκτασης χρησιμοποιήθηκαν (σε μικρότερο βαθμό) και κατά τη διάρκεια των περιορισμών του COVID-19, που οι συναλλαγές στις περισσότερες αγορές είχαν «παγώσει».

Δεν θα πρέπει να υποβαθμίζουμε τον θετικό ρόλο που είχαν αυτές οι πολιτικές δράσεις, καθώς ήταν καθοριστικές για την αποτροπή μιας δύσκολα αναστρέψιμης χρηματοπιστωτικής αστάθειας και ενός πιθανού αποπληθωρισμού. Όμως, αυτή η τεράστια παράταση της επεκτατικής νομισματικής πολιτικής δημιούργησε αρνητικές επιπτώσεις, οι οποίες γίνονταν όλο και πιο επιβλαβείς τους τελευταίους μήνες. Έστω και καθυστερημένα, οι κεντρικοί τραπεζίτες έχουν στοχεύσει να περιορίσουν την περισσευούμενη ρευστότητα στις αγορές και να τιθασεύσουν τον μεγάλο πληθωρισμό, μειώνοντάς τον πάλι στο υγιές επίπεδο του 2%.

Στις αγγλοσαξονικές χώρες, έχει ξεκινήσει από τους προηγούμενους μήνες μια επιθετική νομισματική «σύσφιξη». Ο πληθωρισμός στις Η.Π.Α. έφτασε σε υψηλά σαράντα ετών, ξεπερνώντας το ποσοστό του 9%. Η Fed, στη συνεδρίαση της επιτροπής στο τέλος του Ιουλίου, αύξησε τα επιτόκια κατά 75 μονάδες βάσης. Τόσο μεγάλη άνοδος έχει να υπάρξει από τις αρχές του ’80, με σκοπό να αντιμετωπίσει το φαινόμενο του στασιμοπληθωρισμού της προηγούμενης οχταετίας. Εκείνη την περίοδο, για διάρκεια 16 μηνών, υπήρξε οικονομική συρρίκνωση στην αμερικανική αγορά, αλλά επιτεύχθηκε η επιβράδυνση της ανόδου των τιμών. Προς το παρόν, ο Δ.Τ.Κ. υποχώρησε ελαφρώς, η αγορά εργασίας δεν επηρεάστηκε αρνητικά, και οι χρηματιστηριακές αγορές έχουν προεξοφλήσει, έως τώρα, σε μεγάλο βαθμό τις κινήσεις της Κεντρικής Τράπεζας. Η Fed έχει σηματοδοτήσει πως θα συνεχίσει την επιθετική της άνοδο, σε αντίθεση με τα συμπεράσματα των αγορών.

Το Ηνωμένο Βασίλειο, η Αυστραλία και η Νέα Ζηλανδία προχώρησαν σε αύξηση κατά 50 μονάδων βάσης στις τελευταίες συνεδριάσεις τους. Η Τράπεζα της Αγγλίας αναμένεται πως θα συνεχίσει την επιθετική αύξηση στα επιτόκιά της, παρά τις προβλέψεις για συρρίκνωση της οικονομίας από τον Σεπτέμβρη. Η επιμονή της Κεντρικής Τράπεζας οφείλεται στο ότι ο πληθωρισμός της Βρετανίας εκτιμάται πως θα σκαρφαλώσει στα 18,6% μέχρι τον Ιανουάριο του 2023. Η Reserve Bank της Αυστραλίας συνεχίζει και αυτή ακάθεκτη τις αυξήσεις για τέταρτο συνεχόμενο μήνα, διαμορφώνοντας το επιτόκιο στο 1,85%. Η Κεντρική Τράπεζα της Νέας Ζηλανδίας, έπειτα από 7 διαδοχικές αυξήσεις, έχει προσαρμόσει το επιτόκιό της στο 3%, ένα από τα υψηλότερα των δυτικών οικονομιών. Η τράπεζα του Καναδά, θέλοντας να ταρακουνήσει τις αγορές, πραγματοποίησε μια απρόβλεπτη άνοδο ύψους του 1%, αποτελώντας τη μοναδική χώρα από το G7 που ασκεί τόσο επιθετική πολιτική.

Η Ευρώπη αποτελεί μία ποικιλόμορφη οικονομία, με πολλές ιδιαιτερότητες, καθώς πολλά κράτη του Νότου πορεύονται με τον φόβο μη-βιωσιμότητας του χρέους τους. Θέματα τόσο της νομισματικής όσο και της δημοσιονομικής πολιτικής, αποτελούν πεδίο «μάχης» χρόνια τώρα μεταξύ των κρατών-μελών Βορρά και Νότου. Ήδη, έχουν δημιουργηθεί ειδικά προγράμματα δανειοδότησης με πιο ελαστικούς όρους, ώστε να μην βρεθούν εκτός χρηματοδότησης χώρες με υψηλά χρέη. Αναμένεται πως και η Ε.Κ.Τ. θα συνεχίσει την άνοδο των επιτοκίων, μέχρι να επιτύχει το αυστηρά ανώτατο όριο πληθωρισμού του 2%. Σε παρόμοιο επίπεδο θα κινηθούν και οι Κεντρικές Τράπεζες της Ελβετίας, της Νορβηγίας και της Σουηδίας, προμηνύοντας τους επόμενους μήνες επιπλέον αυξήσεις στα επιτόκια που θα κυμαίνεται στις 50 με 75 μονάδες βάσης.

Στις χώρες της Άπω Ανατολής, η Τράπεζα της Ιαπωνίας κρατά τα επιτόκιά της σε χαμηλά επίπεδα, με το ένα από τα δύο να είναι με αρνητικό πρόσημο (-0,1%). Έχει σηματοδοτήσει πως θα πραγματοποιήσει μια μικρή άνοδο για να επιτύχει τον στόχο της απόδοσης των κρατικών της ομολόγων. Να επισημάνουμε πως η ιαπωνική οικονομία ακόμα προσπαθεί να αναδιαρθρώσει την οικονομία της και να παροτρύνει τους πολίτες της να αυξήσουν την κατανάλωση για να τονωθεί η οικονομία.

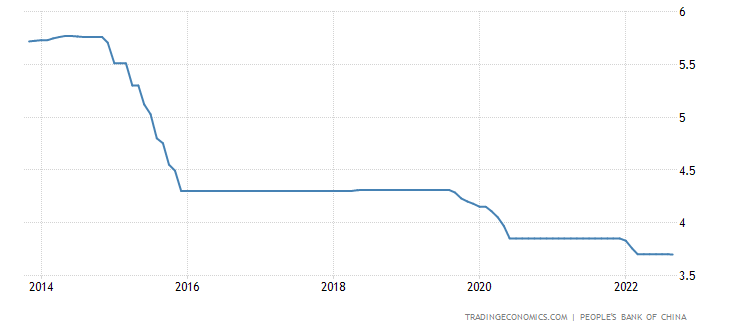

Η πολιτική μηδενικών κρουσμάτων COVID-19 φαίνεται πως έχει στοιχήσει στην κινεζική οικονομία. Παρά την πρόωρη ανάκαμψη που παρουσίασε κατά τη διάρκεια των προηγούμενων ετών της πανδημίας, το τελευταίο διάστημα υπέστη συρρίκνωση, που κατά τη γνώμη μου οφείλεται σε μεγάλο βαθμό στη γενικότερη αυταρχική και παρεμβατική πολιτική της. Έτσι, αποφάσισε να μειώσει τα επιτόκια, για να αυξήσει την προσφορά χρήματος στην οικονομία της και να μειώσει το κόστους δανεισμού.

Αξιοσημείωτες περιπτώσεις αποτελούν και οι ενέργειες των Κεντρικών Τραπεζών της Ρωσίας και της Τουρκίας. Η πρώτη, έχοντας να αντιμετωπίσει τις κυρώσεις της Δύσης, την εμπορική της απομόνωση, αλλά και το δυσβάσταχτο κόστος του πολέμου που προκάλεσε, μείωσε στα τέλη του Ιουλίου απρόσμενα τα επιτόκια δανεισμού, με σκοπό την τόνωση της συνολικής ζήτησης.

Η Επιτροπή Νομισματικής Πολιτικής της Τουρκίας, κινείται αντίθετα κάθε λογικής, αφού την ημέρα Πέμπτη προχώρησε σε ακόμα μία μείωση των επιτοκίων, ωθώντας τον πληθωρισμό στο 80% και σε περαιτέρω διολίσθηση της τουρκικής λίρας.

Σε προηγούμενο άρθρο, έχει αναφερθεί το πόσο σημαντικό είναι να υπάρχουν αυστηροί κανόνες στην άσκηση της νομισματικής πολιτικής. Η μείωση της προσφοράς χρήματος, έπρεπε να είχε ήδη ξεκινήσει πριν το ξέσπασμα των πρόσφατων κρίσεων. Από τη μία, οι αντισυμβατικές αποφάσεις που πάρθηκαν από τις περισσότερες Κεντρικές Τράπεζες μετά τη χρηματοπιστωτική κρίση του ’08, έσωσαν τις αγορές από την πλήρη κατάρρευση και επιτάχυναν την ανάκαμψη. Από την άλλη, η μεγάλη διάρκεια της αντισυμβατικής νομισματικής επέκτασης έκανε πιο ανθεκτικές και διορατικές τις αγορές στις κινήσεις των κεντρικών αρχών, ώθησαν τους επενδυτές να αναλάβουν υψηλούς κινδύνους και αποδυνάμωσαν τις λειτουργίες των αγορών. Η επιθετική άνοδος μπορεί, αρχικά, να σοκάρει την αγορά και να δημιουργήσει ύφεση, αλλά, όπως έχει δείξει ήδη η Ιστορία, αυτή η αναταραχή δεν θα κρατήσει για πολύ.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Μακροοικονομική, Andrew B. Abel, Ben S. Bernanke, Dean Croushore, Εκδόσεις Κριτική

- Κεντρικές τράπεζες: Ο παγκόσμιος χάρτης της νομισματικής πολιτικής των κεντρικών τραπεζών, ot.gr, διαθέσιμο εδώ

- Time for strong medicine: How central banks got tough on inflation, ft.com, διαθέσιμο εδώ

- Turkey surprises with interest rate cut as inflation soars, ft.com, διαθέσιμο εδώ