Του Κωνσταντίνου Γκότση,

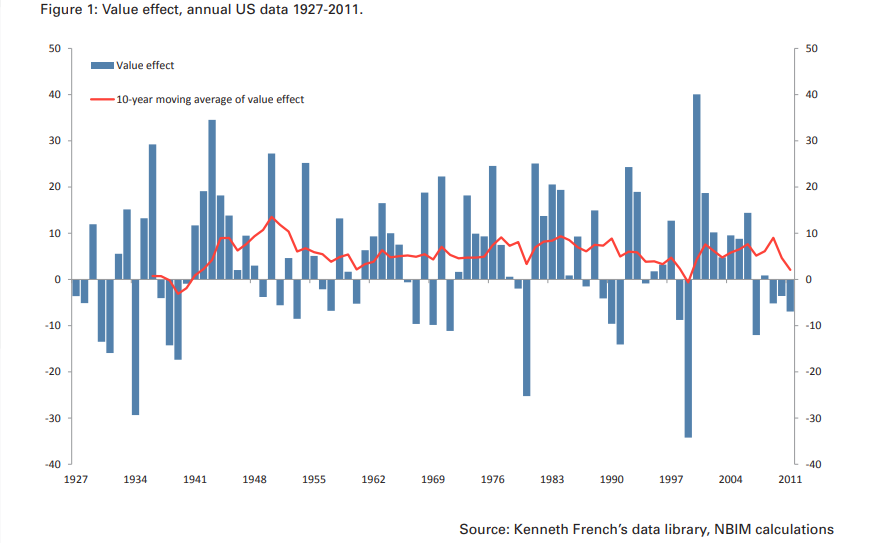

Το φαινόμενο της αξίας (value effect) αποτελεί μια ανωμαλία των κεφαλαιαγορών, η οποία παρατηρήθηκε από διάφορες εμπειρικές μελέτες κατά το παρελθόν. Ουσιαστικά, με τον όρο αυτόν αναφερόμαστε στις υπερ-αποδόσεις που παρουσιάζουν ιστορικά οι μετοχές «αξίας» (value stocks), οι οποίες είναι φθηνές μετοχές, σε σχέση με τις μετοχές με υψηλά μελλοντικά περιθώρια ανάπτυξης και θετικές προοπτικές, δηλαδή τις πιο «δημοφιλείς» και ακριβές μετοχές (growth ή glamour stocks).

Αυτός ο διαχωρισμός των μετοχών σε value και growth προκύπτει ευρύτερα από δείκτες θεμελιώδους προς αγοραίας αξίας (ή και το ανάποδο). Ο πιο διαδεδομένος και ακριβής δείκτης, που περιλαμβάνει ουσιαστικά όλους τους υπόλοιπους, για τη διαστρωμάτωση των μετοχών σε αυτές τις κατηγορίες είναι ο λόγος της λογιστικής προς την αγοραία αξία της επιχείρησης, γνωστός και ως book-to-market ratio (Β/Μ). Πιο συγκεκριμένα, value μετοχές είναι αυτές με υψηλό δείκτη και θεωρούνται υποτιμημένες με βάση τη λογιστική τους αξία, ενώ οι growth μετοχές έχουν χαμηλό δείκτη και θεωρούνται υπερτιμημένες μετοχές σε σχέση με τη λογιστική τους αξία.

Σύμφωνα με εμπειρικές μελέτες που έχουν γίνει, αποδείχθηκε ότι το Υπόδειγμα Αποτίμησης Περιουσιακών Στοιχείων (CAPM), στα πλαίσια της παραδοσιακής θεωρίας της κεφαλαιαγοράς και του χαρτοφυλακίου, δεν καταφέρνει να υπολογίσει όλη την πραγματική απόδοση μιας μετοχής σε μία ανάλυση χρονικών-σειρών, παρά μόνο περίπου το 60% αυτής. Ιστορικά, έχει αποδειχθεί ότι κατηγορίες χρεογράφων ξεπερνούν συστηματικά τις αποδόσεις που υποδεικνύει αυτό το κλασικό υπόδειγμα, ενώ σε άλλες αποτυγχάνει να υπολογίσει ολόκληρη την απόδοση.

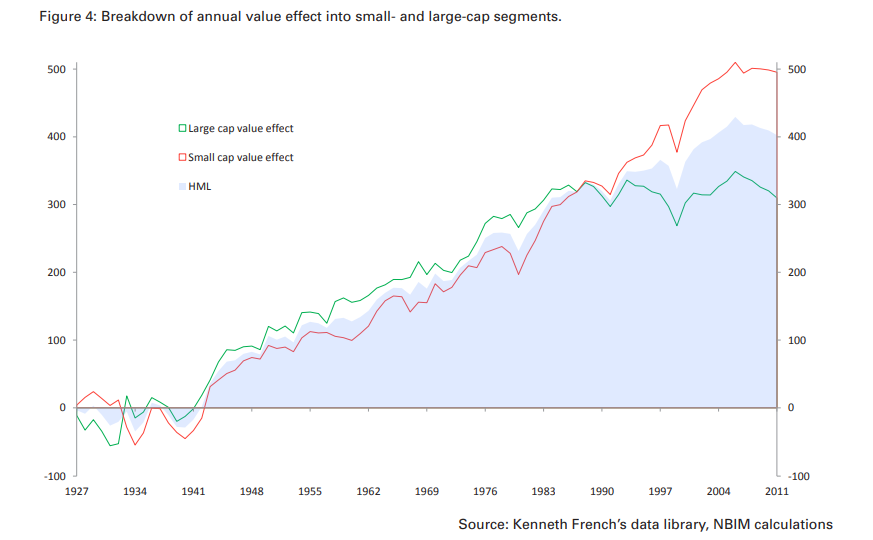

Η πιο γνωστή έρευνα που έχει πραγματοποιηθεί πάνω σε αυτό το θέμα, που έδωσε ώθηση στην ακαδημαϊκή κοινότητα των οικονομολόγων να ανοίξουν μια μεγάλη συζήτηση ερευνών με πολλές αντιπαραθέσεις και αντεπιχειρήματα, είναι αυτή των Fama και French το 1992. Αποτελεί μία από τις πρώτες μελέτες που προσπάθησαν να αποδείξουν αυτή τη χρηματοοικονομική ανωμαλία. Χρησιμοποίησαν δεδομένα από τρία χρηματιστήρια των Η.Π.Α. της περιόδου 1963 με 1990. Δημιούργησαν χαρτοφυλάκια με value και growth μετοχές υψηλής και χαμηλής κεφαλαιοποίησης. Η διαφορά των αποδόσεων των χαρτοφυλακίων των value και των growth μετοχών ονομάστηκε High Minus Low (HML) και είναι το επιπλέον premium (απόδοση/ασφάλιστρο) των value μετοχών σε σχέση με αυτό των growth. Κατέληξαν στο ότι οι value μετοχές ενείχαν μεγαλύτερη απόδοση, αλλά και μικρότερη ευαισθησία στον κίνδυνο της αγοράς σε σχέση με τις growth. Για τον ακριβέστερο υπολογισμό της απόδοσης μιας μετοχής μέσα στον χρόνο, ενσωμάτωσαν στο κλασικό Υπόδειγμα Αποτίμησης Περιουσιακών Στοιχείων τη λογιστική αξία των ιδίων κεφαλαίων της επιχείρησης, καθώς και το μέγεθός της.

Ενδιαφέρουσα παρατήρηση ήταν ότι σε περίοδο ύφεσης το φαινόμενο αυτό εξασθενούσε σε σχέση με περιόδους οικονομικής ανάπτυξης. Σε μετέπειτα έρευνά τους, υποστήριξαν, επίσης, ότι ισχύει σε πολλές ακόμα χώρες πέρα των Η.Π.Α. Συγκεκριμένα, παρατήρησαν αυτή την ανωμαλία σε 12 από τις 13 ανεπτυγμένες χώρες που εξέτασαν και σε 12 από τις 16 αναπτυσσόμενες.

Λόγω αυτού του, συνήθως, γενναιόδωρου premium που δίνουν οι value μετοχές, δημιουργήθηκαν Value Funds, δηλαδή, εταιρείες διαχείρισης κεφαλαίων, οι οποίες επενδύουν σε μετοχές που οι αγοραίες αξίες τους είναι υποτιμημένες σε σχέση με τα θεμελιώδη χαρακτηριστικά τους. Το σκεπτικό πίσω από αυτή τη στρατηγική των Value Funds είναι ότι, κάποια στιγμή στο μέλλον, η αγορά θα συνειδητοποιήσει την πραγματική αξία αυτών των μετοχών, με αποτέλεσμα να έχουν μεγαλύτερη αποτίμηση. Τέτοια παραδείγματα, αποτελούν μεγάλες τράπεζες, αυτοκινητοβιομηχανίες και, γενικότερα, εταιρείες με σταθερή και προβλέψιμη επιχειρηματική στρατηγική, καθώς και μέτρια αλλά σταθερά κέρδη και μερίσματα. Αντίθετα, οι growth μετοχές είναι εταιρειών με μεγάλες προοπτικές ανάπτυξης, καινοτόμες επενδύσεις, συχνά στον τομέα της τεχνολογίας, και αναμένεται πως τα οικονομικά τους στοιχεία θα βελτιωθούν. Αυτός κιόλας είναι ο λόγος τη υψηλής αποτίμησης που έχουν. Παραδείγματα τέτοιων fund είναι οι εταιρείες The Vanguard Equity-Income Fund Investor Shares (VEIPX) και The ClearBridge Large Cap Value Fund (SAIFX), οι οποίες προτιμούν εταιρείες μεγάλης κεφαλαιοποίησης, με την πρώτη να ενδιαφέρεται περισσότερο για υψηλά μερίσματα, ενώ η δεύτερη για συχνά μερίσματα. Τέτοιες επενδύσεις συνίστανται σε επενδυτές που προτιμούν μεγάλες αποδόσεις και μακροπρόθεσμο επενδυτικό ορίζοντα.

Μετά τις δεκαετίες του 1960 και του 1970, άρχισε να αμφισβητείται έντονα με εμπειρικές μελέτες η αποτελεσματικότητα των αγορών. Παρουσιάστηκαν τριβές και ανωμαλίες, οι οποίες παραβλέπονταν από πολλούς οικονομολόγους μέχρι και εκείνη την εποχή, διότι ήταν προσκολλημένοι στις κλασικές και νεοκλασικές θεωρίες του παρελθόντος. Μία εξ αυτών ήταν και το φαινόμενο της αξίας (value effect) που μιλήσαμε στο παρόν άρθρο. Τεράστιο ενδιαφέρον παρουσίασαν οι εξηγήσεις αυτής της «ανωμαλίας», καθώς αναπτύχθηκε μια μεγάλη συζήτηση γύρω από την αιτία της. Δόθηκαν τόσο ορθολογικές όσο και συμπεριφορικές (ανορθολογικές) απαντήσεις για την παρουσία αυτού του φαινομένου, οι οποίες θα αναλυθούν σε επόμενο άρθρο.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- NBIM Discussion NOTE: The Value Effect, nbim.no, διαθέσιμο εδώ

- Value Fund, investopedia.com, διαθέσιμο εδώ