Του Σπύρου Νότη,

Τις τελευταίες δεκαετίες έχει παρατηρηθεί το φαινόμενο των μικρών επιχειρήσεων, που στην πλειοψηφία τους χρεοκοπούν κάποια στιγμή, και των μεσαίων, που επιχειρούν να αποκομίσουν κέρδος στην ανάγκη τους να επιβιώσουν. Αυτό δεν σημαίνει πως και πολυεθνικές και τεράστιες εταιρείες δεν αντιμετωπίζουν το πρόβλημα της χρεοκοπίας. Άλλωστε, στο πρόσφατο παρελθόν, πολλές εξ αυτών είτε χρεοκόπησαν είτε διασώθηκαν την τελευταία στιγμή, ως “too big to fail”. Για να μπορέσουν να ενδυναμώσουν, λοιπόν, την οικονομική τους θέση και ισχύ, οι επιχειρήσεις κατέφυγαν σε εφαρμογές εξαγορών και συγχωνεύσεων.

Πρακτικά, μια συνήθης στρατηγική είναι η αγορά growth (εταιρειών που βρίσκονται υπό αναπτυξιακές προοπτικές), ενώ άλλοι στοχεύουν σε αγορές εταιρειών, που αποτιμώνται χαμηλότερα από τη λογιστική τους αξία. Δεν είναι, βέβαια, δεδομένο ότι αυτές οι στρατηγικές πάντοτε θα αποβαίνουν κερδοφόρες. Οικονομικά, μπορούμε να πούμε πως μια κερδοφόρα επένδυση οφείλει να προσδίδει καθαρή υπεραξία για κάθε επενδεδυμένο ευρώ. Σκεπτόμενοι τοιουτοτρόπως για τις εξαγορές και τις συγχωνεύσεις, θα πρέπει αυτή η κίνηση να αποδίδει πρόσθετες οικονομικές ωφέλειες στους αγοραστές. Η διαδικασία που ακολουθείται δεν είναι καθόλου εύκολη, για αυτό και καταλαμβάνει ειδικής μέριμνας από τράπεζες, χρηματοπιστωτικούς οργανισμούς και συμβουλευτικές επιχειρήσεις με άτομα άκρως εξειδικευμένα. Οι παραπάνω εποπτεύουν, αποτιμούν και συνδράμουν στον ανταγωνισμό της αγοράς και μεμονωμένα σε αύξηση κερδοφορίας και οικονομικής ισχύος των επιχειρήσεων.

Υπάρχουν, όμως, και περιπτώσεις που για διάφορους λόγους οι εξαγορές ή οι συγχωνεύσεις εταιρειών δεν πετυχαίνουν ή αναδεικνύονται ζημιογόνες προς αυτές. Αυτό συμβαίνει, επειδή ενδέχεται να υπερεκτιμάται η αξία της εταιρείας-στόχου, η οποία μπορεί να αμυνθεί της επικείμενης εξαγοράς/συγχώνευσης, η διαδικασία που ακολουθείται από τις ενδιαφερόμενες εταιρείες είναι αρκετά χρονοβόρα και πολυδάπανη, ενώ τα οφέλη που προκύπτουν μπορεί να μην υπερβαίνουν τα κόστη για τους μετόχους και την ίδια την εταιρεία.

Αρχικά, θα πρέπει να ξεκαθαριστεί ο όρος «Συγχώνευση» (Merger) και «Εξαγορά» (Acquisition). Ο πρώτος πραγματεύεται εταιρεία-ες, που χάνουν την εταιρική τους ταυτότητα, δίχως να προηγηθεί η εκκαθάριση, με παράλληλη μεταβίβαση επί του συνόλου της περιουσίας ωσάν αντάλλαγμα προς άλλη εταιρεία (είτε προϋπάρχει είτε δημιουργείται για αυτόν τον σκοπό). Παύοντας η εταιρεία-στόχος να είναι υποκείμενο δικαίου, μεταβιβάζοντας όλη της την οντότητα στην άλλη, επιτυγχάνεται η λεγόμενη «συγχωνευτική εξαγορά». Στην περίπτωση που η «συγχωνευτική εξαγορά» γίνεται χωρίς καταβολή χρηματικού ανταλλάγματος, αλλά με μερίδια συμμετοχών, τότε γίνεται λόγος για συγχώνευση αυτών. Ο δεύτερος όρος ορίζει συναλλαγή, μέσω της οποίας η εκάστοτε ενδιαφερόμενη εταιρεία δύναται να αποκτήσει μέρος ή και σύνολο μετοχικού κεφαλαίου (ή εταιρικών μεριδίων συμμετοχής), έναντι της εταιρείας-στόχου. Αυτό επιτυγχάνεται, συνήθως, με καταβολή χρηματικού αντίτιμου.

Οι Συγχωνεύσεις και οι Εξαγορές χωρίζονται με βάση:

- Τη νομική υπόσταση της εταιρείας-στόχου ύστερα από τη συγχώνευση, καθώς και το πώς χειρίζεται από λογιστικής άποψης τη συγχώνευση.

- Τον τρόπο της προσφοράς.

- Τη στάση-διάθεση που επιδεικνύει η διοίκηση της εταιρείας-στόχου.

- Τον βαθμό ολοκλήρωσης : τη συσχέτιση του κλάδου δραστηριότητας των δύο.

Συσχετισμένες (Related mergers)

A. Οριζόντια συσχέτιση: Η εταιρεία-αγοραστής ασχολείται με την παραγωγή πανομοιότυπων προϊόντων με αυτά της εταιρείας-στόχου. Αποβλέπουν στη διεύρυνση και ισχυροποίηση της θέσης της αγοράστριας εταιρείας σε υπάρχουσες ή και νέες αγορές.

B. Κάθετη συσχέτιση: Αναφέρεται για εταιρείες, στα διάφορα στάδια της παραγωγής

- Προς τα εμπρός ολοκλήρωση (Forward integration): η εταιρεία κατέχει και ηγείται μιας εμπορικής δραστηριότητας και αποκτά μια άλλη παρομοίου κλάδου ή ασχολίας με προϊόντα που βοηθούν την εξάπλωση της πρώτης πχ. κλωστοϋφαντουργία, η οποία δημιουργεί δικά της καταστημάτων ρούχων. Θα γίνει πλέον διανομέας σε δικά της καταστήματα και όχι προμηθευτής άλλων καταστημάτων ρούχων.

- Προς τα πίσω ολοκλήρωση (Backward integration): με λίγα λόγια, εταιρεία που αγοράζει αυτήν, που της παρέχει τις πρώτες ύλες, για να παράγει τα προϊόντα της. Πχ. Η διάσημη στρατηγική της Apple,η οποία κατέχει και την Carnegie Steel. Η τελευταία παράγει όλα τα απαραίτητα μέταλλα και πρώτες ύλες, που απαιτούνται για την παραγωγή των προϊόντων, που ασχολείται η Apple.

Ασυσχέτιστες (unrelated mergers or conglomerates)

Σχετίζονται με κλάδους που δεν έχουν άμεση συσχέτιση αναμεταξύ τους. Η στρατηγική αυτή δρα καταλυτικά στη διαφοροποίηση κινδύνων που θα προέκυπταν από την την αγορά εταιρείας με υψηλό συντελεστή συσχέτισης στις οικονομικές δραστηριότητές της.

Η περίπτωση της δεσπόζουσας θέσης της αγοράζουσας εταιρείας (μητρική), όπου αγοράζει σημαντικό μέρος μετοχών της εταιρείας-στόχου (θυγατρική), δίνει τη δυνατότητα και στις δύο να συνεχίζουν τη λειτουργία τους. Ωστόσο, θα μπορούσε να υπάρξει και απορρόφηση της μίας από την άλλη, μέσω αγοράς του πλειοψηφικού πακέτου των μετοχών της. Συχνά, συναντάται για λόγους ενδυνάμωσης των εταιρειών, κυρίως αυτών που διαπραγματεύονται στις αγορές. Η στρατηγική της απορρόφησης υλοποιείται μέσω έκδοσης νέων μετοχών, εξαιτίας της αύξησης μετοχικού κεφαλαίου, από την απορροφώμενη εταιρεία. Οι μετοχές αυτές, ως επί το πλείστον, καθορίζονται από τα σχέδια συγχώνευσης, που δίνονται προς έγκριση στο Γ.Σ., έπειτα από ενδελεχή εκτίμηση της αξίας της απορροφώσας από ορκωτούς ελεγκτές και εισηγήσεις του Δ.Σ.

Με βάση, λοιπόν, τη στάση της εταιρείας-στόχου, μπορούμε να εξαγάγουμε τρόπους εξαγορών και συγχωνεύσεων. Ειδικότερα, όταν οι μέτοχοι και η διοίκηση της εταιρείας-στόχου είναι θετικά προσκείμενες σε πιθανή αγορά, γίνεται λόγος για ενοποίηση των δύο. Δηλαδή, συνδυάζονται οι δύο τους, προκειμένου να συσταθεί μια νέα εταιρεία, οι παλιές παύουν να υφίστανται και οι μετοχές τους αντικαθίστανται με καινούριες της νέας κοινής εταιρείας. Από την άλλη, η μια εχθρική εξαγορά συνιστά αρχική προσφορά (tender offer) στους μετόχους της και, έπειτα, προσπάθεια αγοράς μέχρις ενός ποσοστού μετοχών μέσω ενός χρηματοπιστωτικού οργανισμού. Εν συνεχεία, υπάρχει και η δυνατότητα μοχλευμένης εξαγοράς, κατά την οποία το ποσό εξαγοράς (πάνω από 75%) προέρχεται από δανεισμό και το υπόλοιπο καλύπτεται από ίδια κεφάλαια. Οι μετοχές της στρατηγικής αυτής δεν διαπραγματεύονται σε χρηματιστήρια, ενώ το μετοχικό τους κεφάλαιο κατέχεται, συνήθως, από θεσμικούς επενδυτές και hedge funds. Έτσι, η συστημένη ομάδα διαχείρισης, σε συνεργασία με τους μετόχους, επιχειρούν στο μεσοδιάστημα πολιτική περικοπής δαπανών, ώστε να υπάρχει αποτελεσματικός ανταγωνισμός, απόρροια των δικών τους συμφερόντων και διαρκούς πίεσης για ρευστότητα και δανειακές αποπληρωμές.

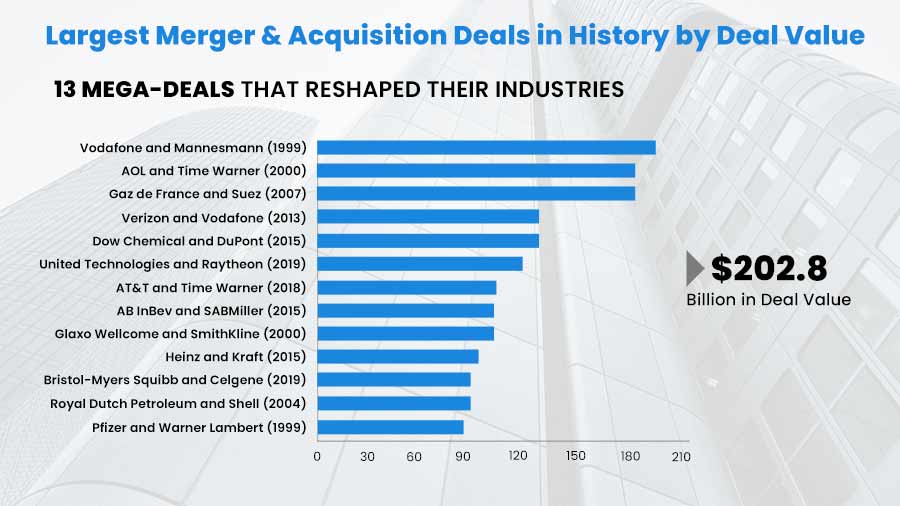

Οι πιο διάσημες και σημαντικές σε χρηματικούς όρους εξαγορές και συγχωνεύσεις

1.Verizon – Vodafone: Η Verizon Communications και η Vodafone αγόρασαν και δημιούργησαν τη Verizon Wireless. Ωστόσο, το 2014, η Verizon εξαγόρασε το 45% της Vodafone, σε μια συμφωνία που αποτιμάται γύρω στα $130 δις. Φυσικό επακόλουθο ήταν η Verizon να ελέγχει εξ’ ολοκλήρου τη Verizon Wireless. Κρίνοντας από την εξαιρετική πορεία του αμερικανικού κολοσσού τηλεπικοινωνίας, μιλάμε για μια απόλυτα επιτυχημένη εξαγορά, γνωστή ως “deal of the decade”.

2. Heinz – Kraft: Η συμφωνία συγχώνευσης μεταξύ H.J. Heinz Co. και Kraft Foods Group οδήγησε στη δημιουργία μίας νέας εταιρείας με υψηλές προοπτικές στον χώρο των τροφίμων, την The Kraft Heinz Company. Αγγίζοντας τα $100 δις, οι προσδοκίες ήταν αυξημένες ανά τους μετόχους, όμως, εξαιτίας αλλαγής των καταναλωτικών προτιμήσεων, η επίδοση της εταιρείας δεν ήταν η αναμενόμενη.

3.Pfizer – Warner-Lambert: Η αρχή της νέας δεκαετίας βρίσκει την Pfizer να εξαγοράζει την Warner-Lambert για $90 δις. Οριζόντια συσχέτιση, καθότι και οι δύο απασχολούνταν στον φαρμακευτικό τομέα, η συμφωνία των δύο έχει μείνει στην Ιστορία ως πιο εχθρική. Αρχική ιδέα ήταν να εξαγοραστεί από την American Home Products. Η συμφωνία τους ναυάγησε και έτσι βρέθηκε πρόσφορο έδαφος για την Pfizer.

4.AT&T – Time Warner: Oι δύο αυτοί γίγαντες ένωσαν τις δυνάμεις τους το 2018, με παρέμβαση και του Υπουργείου Δικαιοσύνης των ΗΠΑ που, αρχικά, εμπόδισε την επίτευξη συμφωνίας. Εν τέλει, ύστερα από το πράσινο φως Υπουργείου και Κυβέρνησης, εξαγοράστηκε η Time Warner από την AT&T με το ποσό μαμούθ $85,4δις.

5.Exxon – Mobil: Από τις πιο επιτυχημένες συγχωνεύσεις όλων των εποχών χαρακτηρίζεται αυτή της Exxon και της Mobil. Όντας οι δύο γίγαντες παραγωγοί πετρελαίου στις ΗΠΑ, επιχειρήσαν να εδραιώσουν την παρουσία τους με συμφωνία $80δις. Παρά τους αρχικούς δισταγμούς, οι μέτοχοι έχουν τετραπλασιάσει τα χρήματά τους, καθώς και η χρηματιστηριακή της αξία έχει εκτοξευτεί.

6.Google – Android: Στο όχι τόσο μακρινό 2005, για ποσό $50δις, η Google κατάφερε να εξαγοράσει την Android, μια πολλά υποσχόμενη startup τότε. Η εξαγορά αυτή έδωσε το έναυσμα για μια κούρσα πρωτοπορίας με βασικούς ανταγωνιστές Microsoft και Apple.

7.Disney – Pixar/Marvel: Γνωστή για το κερδοφόρο ιστορικό της, η Disney πήγε τη διασκέδαση σε άλλο οικονομικό επίπεδο. Αρχικά, το 2006, εξαγόρασε την Pixar για μόλις $7,4δις. Συνέχεια αυτού, οι ταινίες της WALL-E και Toy Story 3, πυροδοτώντας έκρηξη στις πωλήσεις της. Τρία χρόνια έπειτα από την εξαγορά της Pixar, η Disney, κινούμενη στο ίδιο μοτίβο, εξαγόρασε και τη Marvel Entertainment. Όπως και με την Pixar, οι επερχόμενες παραγωγές προσέφεραν πακτωλούς χρημάτων στην εταιρεία.

ENΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Ιωάννης Ν. Αποστολόπουλος: Ειδικά Θέματα Χρηματοδοτικής Διοικήσεως, Εκδόσεις UNIBOOKS

- Forward Integration, Investopedia. Διαθέσιμο εδώ

- The 7 Biggest Mergers and Acquisitions, Global Expansion. Διαθέσιμο εδώ