Του Σπύρου Νότη,

Απόρροια της χρηματοπιστωτικής κρίσης του 2008, η οποία έθεσε σαφέστατους κινδύνους στην ευρωστία των χρηματοοικονομικών ιδρυμάτων και τραπεζών παγκόσμια, ήταν και η αλλαγή πλεύσης και νοοτροπίας των κεντρικών τραπεζών. Γενικά, οι βασικές λειτουργίες των κεντρικών τραπεζών, απανταχού, είναι να μεταδίδουν τη νομισματική και έμμεσα τη δημοσιονομική πολιτική με γνώμονα τη σταθερότητα των τιμών κατά βάση. Για την ακρίβεια, όμως, επιτελούν και άλλες πολύ σημαντικές λειτουργίες στην οικονομία μέσω της ασφάλειας που παρέχει στα συστήματα πληρωμών, δρώντας πυροσβεστικά σε περιόδους κρίσης ρευστότητας και καταστάσεων αβεβαιότητας και αναταραχής σε χρηματαγορές και κεφαλαιαγορές. Για να το επιτύχει αυτό, έχει μέσα και εργαλεία που την καθιστούν ως το χρηματοπιστωτικό ίδρυμα που ελέγχει στο απόλυτο το νομισματικό σύστημα της εκάστοτε χώρας ή συνόλου χωρών, με στόχο την ανάπτυξη δίχως πληθωριστικές πιέσεις.

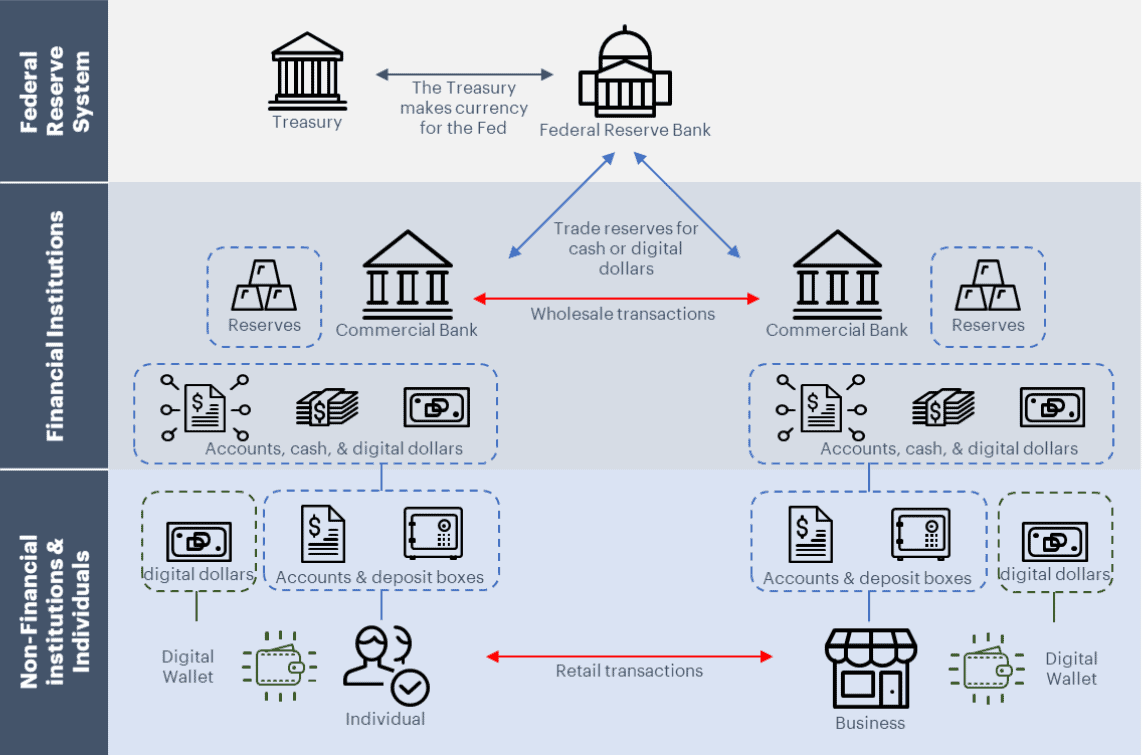

Συγκεκριμένα, είναι υπεύθυνη για την έκδοση (τύπωση) χρήματος, ελέγχοντας ταυτόχρονα και το πιστωτικό χρήμα που δημιουργούν οι τράπεζες αναλόγως με την πολιτική που θέλει να ασκήσει (επεκτατική ή περιοριστική). Συνήθως, χρησιμοποιείται η έκφραση «δανειστής έσχατης ανάγκης» (lender of last resort) για τις κεντρικές τράπεζες. Πρακτικά, σημαίνει ότι οφείλει να ασφαλίζει τις καταθέσεις των πολιτών, να προστατεύει τις υπόλοιπες τράπεζες από φυγή καταθέσεων και κάθε είδους πανικού που προκαλείται στις αγορές.

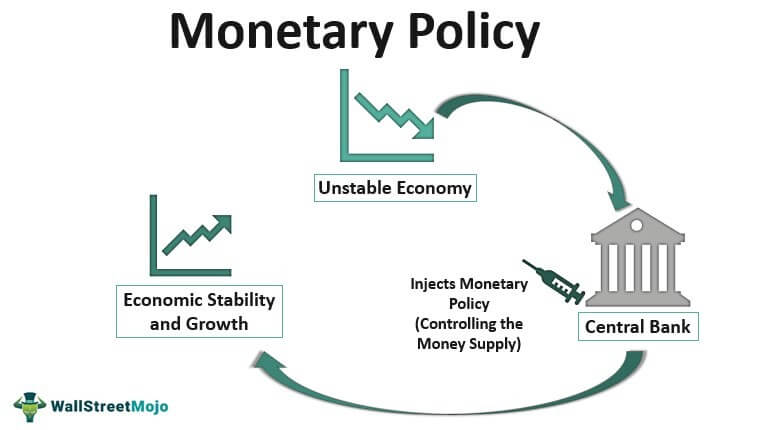

Μια εκ των κορυφαίων οικονομικών πολιτικών που υποχρεούται να ασκεί η κεντρική τράπεζα είναι η νομισματική πολιτική. Ουσιαστικά, λαμβάνει αποφάσεις και μέτρα, όσον αφορά το κόστος και τη διαθεσιμότητα του χρήματος, ήτοι αυξομειώσεις επιτοκίων και προσπαθεί να κοντρολάρει την προσφορά χρήματος, τις πιστώσεις που επιδέχεται. Η νομισματική πολιτική που ακολουθείται ανά τακτά χρονικά διαστήματα μπορεί να καθορίζει την τροχιά της οικονομίας και να σηματοδοτεί μηνύματα προς τους πιστωτές ή τις αγορές. Σε πλήρη συνεννόηση με τις κυβερνήσεις, οι κεντρικές τράπεζες από κοινού καταρτίζουν νομισματικές πολιτικές, καθότι υπεισέρχονται στη συνάρτηση και η οικονομική μεγέθυνση, η απασχόληση, δείκτες τους οποίους έχει επιρροή το Υπουργείο Οικονομικών.

Επειδή, όμως, ο πληθωρισμός, ιδιαίτερα ο απρόβλεπτος και ο μεταβαλλόμενος, επηρεάζουν αισθητά τη μακροπρόθεσμη πολιτική της οικονομικής ανάπτυξης και απασχόλησης, εστιάζουν οι κεντρικές τράπεζες στην σύσφιξη της πληθωριστικής τάσης. Κατέχοντας το μονοπώλιο στη νομισματική βάση και ουδετερότητα χρήματος σε μακροπρόθεσμο ορίζοντα, μπορούν να καθορίζουν τους όρους δανεισμού με αυτήν και τις συνθήκες ρευστότητας στις αγοραπωλησίες κεφαλαίων από τις υπόλοιπες εμπορικές τράπεζες. Με την ουδετερότητα του χρήματος υπονοείται ότι κάθε μεταβολή στην ποσότητα χρήματος στην οικονομία μακροπρόθεσμα δεν θα έχει ιδιαίτερο αντίκτυπο σε δείκτες παραγωγής λόγου χάριν ή ανεργίας. Συνεπώς, για να μπορέσει να υπάρξει μεγέθυνση της οικονομίας θα πρέπει να υπάρχει περιβάλλον σταθερότητας στις τιμές και όχι μέσω αύξησης προσφοράς χρήματος (επεκτατική πολιτική) ή μέσω διατήρησης των βραχυπρόθεσμων επιτοκίων σε μη συμβατό επίπεδο με την προστάζουσα συνθήκη του πληθωρισμού.

Προκειμένου να διεκπεραιωθούν τα χαμηλά και σταθερά επίπεδα τιμών, χρειάζεται να υλοποιηθούν βραχυπρόθεσμοι λειτουργικοί στόχοι (operational targets), ως προς το επιθυμητό επίπεδο βραχυπρόθεσμων επιτοκίων, αποθεματικών των εμπορικών τραπεζών και συναλλαγματικών ισοτιμιών. Ωστόσο, ποια είναι τα εργαλεία που στοχεύουν στις παραπάνω διαδικασίες; Συνήθως, για να ασκήσουν τον απαραίτητο έλεγχο κατά τη λειτουργία των υπολοίπων τραπεζών, οι κεντρικές τράπεζες έθεταν όρια τόσο στη ποσότητα καταθέσεων, όσο και πιστώσεων ενώ επενέβαιναν και στα επιτόκια που καθορίζονταν. Πλέον όμως, έχουν απομακρυνθεί από τόσο άμεσες επεμβάσεις, προχωρώντας σε πρακτικές πιο έμμεσες παρέχοντας κίνητρα και αντικίνητρα. Έμμεσα εργαλεία θα μπορούσαν να θεωρηθούν επεμβάσεις στον ισολογισμό των τραπεζών, ελέγχοντας τιμή και όγκο προσφοράς των αποθεματικών της που επηρεάζει σε ευρεία κλίμακα επιτόκια και πιστώσεις.

Τα τρία συμβατικά εργαλεία που χρησιμοποιούνται με σειρά συχνότητας είναι οι : α) πράξεις ανοικτής αγοράς (open market operations-OMO), β) προεξοφλητικό παράθυρο (discount window) και γ) απαιτήσεις αποθεματικών (required reserves).

Το πρώτο και συνηθέστερο μέσο (σχεδόν ημερήσια χρήση), οι πράξεις ανοικτής αγοράς, χρησιμοποιούν το χρέος με κρατικά χρεόγραφα (Έντοκα Γραμμάτια Δημοσίου) ως μοχλό επιρροής στην ποσότητα χρήματος που κινείται στην οικονομία. Ο τρόπος: αγοραπωλησία χρέους στις αγορές, με αποτέλεσμα να αυξομειώνονται σε αντίθετη κατεύθυνση τα βραχυπρόθεσμα επιτόκια. Παραδείγματος χάριν, αγορά δημοσίου χρέους από την κεντρική τράπεζα, αυξάνει και την προσφορά χρήματος – ceteris paribus – και το χρήμα καθίσταται εύκολα προσβάσιμο σε τραπεζικούς λογαριασμούς, δανεισμό κλπ. Συνεπαγωγικά, η κίνηση αυτή θα πιέσει τα επιτόκια προς τα κάτω.

Στη συνέχεια, το προεξοφλητικό παράθυρο ή και πάγιες διευκολύνσεις αναφέρεται στις περιπτώσεις, όπου εμπορικές τράπεζες για λόγους έλλειψης ρευστότητας κυρίως, αποζητούν από τις κεντρικές τράπεζες να βοηθηθούν. Αυτό γίνεται εμφανώς με κάποιο κόστος, ήτοι προεξοφλητικό επιτόκιο που προτίθεται η κεντρική τράπεζα να δανείσει τις ενδιαφερόμενες για δανεισμό τράπεζες. Μεταβάλλοντας τα βραχυπρόθεσμα επιτόκια, η κεντρική τράπεζα μπορεί να περιορίζει ή να επεκτείνει την προσφερόμενη ποσότητα χρήματος στο τραπεζικό σύστημα. Αυξημένο προεξοφλητικό επιτόκιο αποτελεί ακριβή πηγή χρηματοδότησης για τις τράπεζες, συνεπώς, και μη προτιμητέα. Έτσι, έμμεσα παρακινούνται να δανειστούν λιγότερο, μειώνοντας τη συνολική προσφορά χρήματος. Αντίθετα, με μειωμένο προεξοφλητικό επιτόκιο, επιτυγχάνει τα αντίστροφα αποτελέσματα.

Τέλος, η υποχρεωτική παρακράτηση αποθεματικών ως ποσοστό των καταθέσεων, εκ του ρυθμιστικού πλαισίου που διέπει το τραπεζικό σύστημα. Χρησιμοποιεί αυτό το εργαλείο η κεντρική τράπεζα, όταν θέλει να σηματοδοτήσει μια διακριτή και ημι-μόνιμη μακροχρόνια μεταβολή της κατεύθυνσης της νομισματικής πολιτικής. Όταν, επί παραδείγματι, έχουμε αύξηση του δείκτη υποχρεωτικών διαθεσίμων/καταθέσεις (rr), τότε μπαίνουμε σε μια περίοδο περιοριστικής νομισματικής πολιτικής που αναμένεται να διαρκέσει. Αυτό, γιατί το συγκεκριμένο μέτρο έχει άμεση επίδραση σε ολόκληρη τη λειτουργία του τραπεζικού συστήματος και λόγω της σημαντικότητας αυτής έχει μακροπρόθεσμο χαρακτήρα. Η ογκώδης επιρροή του είναι η εξής: η τράπεζα έχει λιγότερη δυνατότητα να παρέχει δάνεια, καθότι ασφαλίζει περισσότερα διαθέσιμα, χωρίς να μπορέσει να τα χρησιμοποιήσει για να παράξει κέρδος. Βασικός λόγος για να εδραιωθεί τέτοιου είδους πολιτική είναι η αντιμετώπιση του πληθωρισμού.

Αυτό που μπορεί να εξαχθεί είναι ότι τις τελευταίες δεκαετίες οι κεντρικές τράπεζες κουβαλούν στις πλάτες τους αρκετά αυξημένους ισολογισμούς σε απόλυτες τιμές, ως επί το πλείστον από αυξήσεις καθαρών ξένων περιουσιακών στοιχείων. Εδώ αξίζει να αναφερθεί η λεγόμενη «ποσοτική χαλάρωση», ένα μέτρο νομισματικής πολιτικής, κατά το οποίο η κεντρική τράπεζα προβαίνει σε αγορές κρατικών χρεογράφων είτε από τις εμπορικές τράπεζες είτε από τη δευτερογενή αγορά. Μοναδικός στόχος η ενίσχυση της οικονομικής δραστηριότητας, σε περιόδους που δεν λειτουργεί κάποιο από τα συμβατικά κοινώς μέσα, μέχρις ώτου και αυτή η πολιτική μετατραπεί σε συμβατική, οπότε και πρέπει να εφευρεθεί άλλη στη θέση της (“element of surprise”).

Η παραδοσιακή νομισματική πολιτική μας διδάσκει πως η τόνωση της οικονομίας θα επέλθει μέσω αγοράς Εντόκων Γραμματίων Δημοσίου, μειώνοντας τα βραχυπρόθεσμα επιτόκια της διατραπεζικής αγοράς. Το μοντέλο αυτό, στη σύγχρονη εποχή που τα επιτόκια έχουν φτάσει στο 0 (και υπό του μηδενός σε ορισμένες χώρες), δεν μπορεί να λειτουργήσει, οπότε και η παρουσία της ποσοτικής χαλάρωσης είναι αδήριτη.

Εκτός από τη ποσοτική χαλάρωση, στις αντισυμβατικές πολιτικές της φαρέτρας της κεντρικής τράπεζας εμπεριέχεται και η ποιοτική χαλάρωση. Αυτό το «όπλο» δίνει την ευχέρεια στην κεντρική τράπεζα να δέχεται ως εχέγγυα περισσότερα χρηματοοικονομικά περιουσιακά στοιχεία, εκτός από κρατικά ομόλογα επενδυτικής βαθμίδας (BBB και πάνω). Στην πράξη, αυτό που συμβαίνει είναι μια ποσοτική και ποιοτική χαλάρωση με μίγμα περιουσιακών στοιχείων, τα οποία, όπως προαναφέρθηκε, τείνουν να αυξάνουν το ενεργητικό των κεντρικών τραπεζών.

Στην οικονομία, τα αυξημένα κεφαλαιακά διαθέσιμα των τραπεζών δημιουργούν πλεόνασμα και ανάγκη για χρηματοδότηση επενδύσεων και νέων δανείων. Επίκαιρο είναι, όμως, το ζήτημα του κατά πόσον συνδέεται ο πληθωρισμός με την ποσοτική χαλάρωση. Παρόλο που συνεισφέρει στη διατήρηση της σταθερότητας των τιμών σε επίπεδα εντός του επιθυμητού πλαισίου (2%), η υπερβολική και μαζική προσφορά χρήματος προκαλεί υπερπληθωρισμό μεσομακροπρόθεσμα.

Ο μόνος τρόπος να μην εξελιχθούν έτσι τα πράγματα, είναι η οικονομική ανάπτυξη να υπερκαλύψει την επαυξημένη προσφορά χρήματος. Ίσως σήμερα να έχουμε φτάσει σε αυτό το σημείο, όπου ο πληθωρισμός σαν βρόγχος πνίγει τον λαιμό της οικονομίας και ποσοτική χαλάρωση θα πρέπει να τερματιστεί. Άλλωστε, και η FED δειλά-δειλά αυξάνει τα επιτόκια και φρενάρει την ποσοτική χαλάρωση. Οι υπόλοιπες, με τεχνάσματα, αρνούνται πεισματικά το αναπόφευκτο.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Barbara Casu, Claudia Girardone, Philip Molyneux: Introduction to Banking, 2nd Edition, Pearson Education

- Qualitative Easing (QE), Investopedia. Διαθέσιμο εδώ

- Ποσοτική χαλάρωση: τι είναι και τι θέλει να καταφέρει η ΕΚΤ με αυτή, Διαθέσιμο εδώ

- Φρένο στην ποσοτική χαλάρωση βάζει η κεντρική τράπεζα των ΗΠΑ, Διαθέσιμο εδώ