Του Άρη Ρεμούνδου,

Προσφάτως, εκδόθηκαν τα απομνημονεύματα του Barack Obama «Γη της Επαγγελίας», τα οποία αρμόζει να μελετηθούν με ενδιαφέρον. Πιο συγκεκριμένα, ιδιαίτερα σημαίνουσα είναι η παρατήρηση του πρώην προέδρου των ΗΠΑ για την ελληνική κρίση, σχολιάζοντας αρνητικά τη Γερμανία κυρίως, αλλά και τη Γαλλία, ως προς τη διαχείριση της. Θεωρεί ότι το Βερολίνο και το Παρίσι επέδειξαν ακαμψία και εμμονή με τις πολιτικές λιτότητας (οι οποίες απέτυχαν παταγωδώς και αυτό έχει παραδεχθεί ακόμα και το Διεθνές Νομισματικό Ταμείο και η Christine Lagarde, όπως και διακεκριμένοι οικονομολόγοι), ενώ θα έπρεπε να χρησιμοποιηθεί μια επεκτατική νομισματική πολιτική. Ο Obama, το 2016, επί πρωθυπουργίας του, είχε επισκεφθεί την Ελλάδα και είχε στηρίξει μια πιο βιώσιμη πολιτική ελάφρυνσης του χρέους ως μέρος του γενικότεροι καλού για την Ένωση. Ακόμη, ιδιαίτερης μνείας χρήζει το γεγονός ότι η διάσωση των γαλλογερμανικών τραπεζών και βιομηχανιών αποτέλεσε τον κεντρικό στόχο της πολιτικής της ΕΕ, στρέφοντας, όμως παράλληλα την προσοχή στις αποτυχίες των ελληνικών κυβερνήσεων (σαφώς έχουν μερίδιο ευθύνης) και όχι σε αυτές των εποπτικών μηχανισμών του ευρωπαϊκού τραπεζικού συστήματος, ιδίως στους Γερμανούς και Γάλλους αξιωματούχους.

Οι περισσότεροι διαβάζοντας τα δεν πέφτουμε και από τα σύννεφα. Η κατάσταση που επικρατούσε τότε σίγουρα ήταν τοξική. Πολλοί μας παρουσίαζαν τα μνημόνια και τη λιτότητα ως μονόδρομο, μονόδρομος και η τεράστια περικοπή μισθών και συντάξεων, μονόδρομος και η «περήφανη» απόλυση του προσωπικού από το Εθνικό Σύστημα Υγείας, ενώ δε μπορεί και δεν πρέπει να διαγραφεί από τη μνήμη μας η φράση «Βάστα Γερά Γερούν».

Οι περισσότεροι διαβάζοντας τα δεν πέφτουμε και από τα σύννεφα. Η κατάσταση που επικρατούσε τότε σίγουρα ήταν τοξική. Πολλοί μας παρουσίαζαν τα μνημόνια και τη λιτότητα ως μονόδρομο, μονόδρομος και η τεράστια περικοπή μισθών και συντάξεων, μονόδρομος και η «περήφανη» απόλυση του προσωπικού από το Εθνικό Σύστημα Υγείας, ενώ δε μπορεί και δεν πρέπει να διαγραφεί από τη μνήμη μας η φράση «Βάστα Γερά Γερούν».

Ανατρέχοντας τώρα στο εξαιρετικό βιβλίο «Economics of Monetary Union» του Paul de Grauwe, μπορούμε να δούμε συνοπτικώς, αλλά και ευκρινώς, ορισμένες παρατηρήσεις για τη δομή και τη φύση της νομισματικής ένωσης. Καταρχάς, αν οι τραπεζικοί φορείς των κρατών-μελών συγκεντρωθούν σε ένα ενιαίο τραπεζικό σύστημα, το αντίκρισμα από μια πιθανή κρίση στον τραπεζικό τομέα χώρας-μέλους της νομισματικής ένωσης θα διασπείρεται στο σύνολο της. Γεγονός το οποίο είναι θεμελιώδες στην τραπεζική ενοποίηση των ΗΠΑ, αλλά απουσιάζει από την ευρωζώνη. Για παράδειγμα, τη δεκαετία του 2000, η κρίση των στεγαστικών δανείων επηρέασε τόσο την πολιτεία της Νεβάδα όσο και την Ιρλανδία. Στην πρώτη περίπτωση, όμως, η ομοσπονδιακή κυβέρνηση των ΗΠΑ ανέλαβε την αντιμετώπιση της κρίσης, ενώ στη δεύτερη η κυβέρνηση της Ιρλανδίας επιβαρύνθηκε με όλο το δημοσιονομικό κόστος-κυβερνητικό χρέος-μέτρα λιτότητας-ύφεση-ανεργία.

Σε συνέχεια της παραπάνω ανάλυσης, στη Συνθήκη του Μάαστριχτ, σύμφωνα με το άρθρο 105, ο πρωτεύων στόχος της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) είναι η διατήρηση της σταθερότητας των τιμών, ενώ στο άρθρο 107 εκφράζεται η θεμελιώδης αρχή της ανεξαρτησίας της ΕΚΤ: απαγορεύονται οι υπεραναλήψεις ή οι πιστωτικές διευκολύνσεις από την ΕΚΤ προς εθνικές κυβερνήσεις ή η απευθείας αγορά χρεωστικών τίτλων από την ΕΚΤ. Φυσικά, το πρότυπο σχεδίασης της ΕΚΤ ήταν η Bundesbank της Γερμανίας. Η αλλαγή του καταστατικού της είναι πολύ δύσκολη, απαιτεί αναθεώρηση της Συνθήκης του Μάαστριχτ, η οποία απαιτεί ομοφωνία των εθνικών ηγετών σε όλη την Ένωση κι όχι μόνο στη Νομισματική.

Πολλοί, λοιπόν, έχουν επικρίνει την ΕΚΤ για έλλειψη δημοκρατικής νομιμοποίησης. Επιπλέον, από τη στιγμή που η ΕΚΤ, που είναι προσηλωμένη στο στόχο της σταθερότητας των τιμών και κάνει λίγα πράγματα για την σταθεροποίηση του συνολικού προϊόντος και της απασχόλησης, δύναται να χαρακτηριστεί ως συντηρητική κεντρική τράπεζα. Εν αντιθέσει, η Ομοσπονδιακή Κεντρική Τράπεζα την ΗΠΑ, διαθέτει καλύτερα αντανακλαστικά. Μετέβαλλε τα βραχυπρόθεσμα επιτόκια περισσότερο επιθετικά τόσο στην ύφεση της περιόδου του 2001-03 μειώνοντας τα, αλλά και στη φάση της οικονομικής ανόδου το 2006-07 αυξάνοντας τα, ενώ μετά την ύφεση του 2008 αντέδρασε πιο έγκαιρα. Την περίοδο 1999-2013, η τυπική απόκλιση του βραχυπρόθεσμου επιτοκίου της FED ήταν 2,1%, ενώ η αντίστοιχη της ΕΚΤ 1,2%.

Επιπρόσθετη διελκυστίνδα της Ευρωπαϊκής Νομισματικής Ένωσης συνιστά η ελλιπής θεσμική οργάνωση που απαγορεύει την άμεση πολιτική εποπτεία των διοικήσεων της ΕΚΤ, την αξιολόγηση, την υπευθυνότητα και την απόδοση ευθυνών και κυρώσεων. Παράλληλα, η ΕΚΤ διατηρεί εμμονή στη σταθερότητα των τιμών, με χαρακτηριστική να είναι η φράση του Trichet (διοικητής της ΕΚΤ 2003-11): «…ο πληθωρισμός είναι το μοναδικό ίχνος στην οθόνη του ραντάρ της Φρανκφούρτης». Πώς να υπάρχει δημοκρατική νομιμοποίηση όταν η δημοσιοποίηση των πρακτικών και η αποκάλυψη της ψήφου των μελών του Διοικητικού Συμβουλίου της ΕΚΤ απαγορεύονται βάση της ερμηνείας του άρθρου 104 της Συνθήκης του Μάαστριχτ.

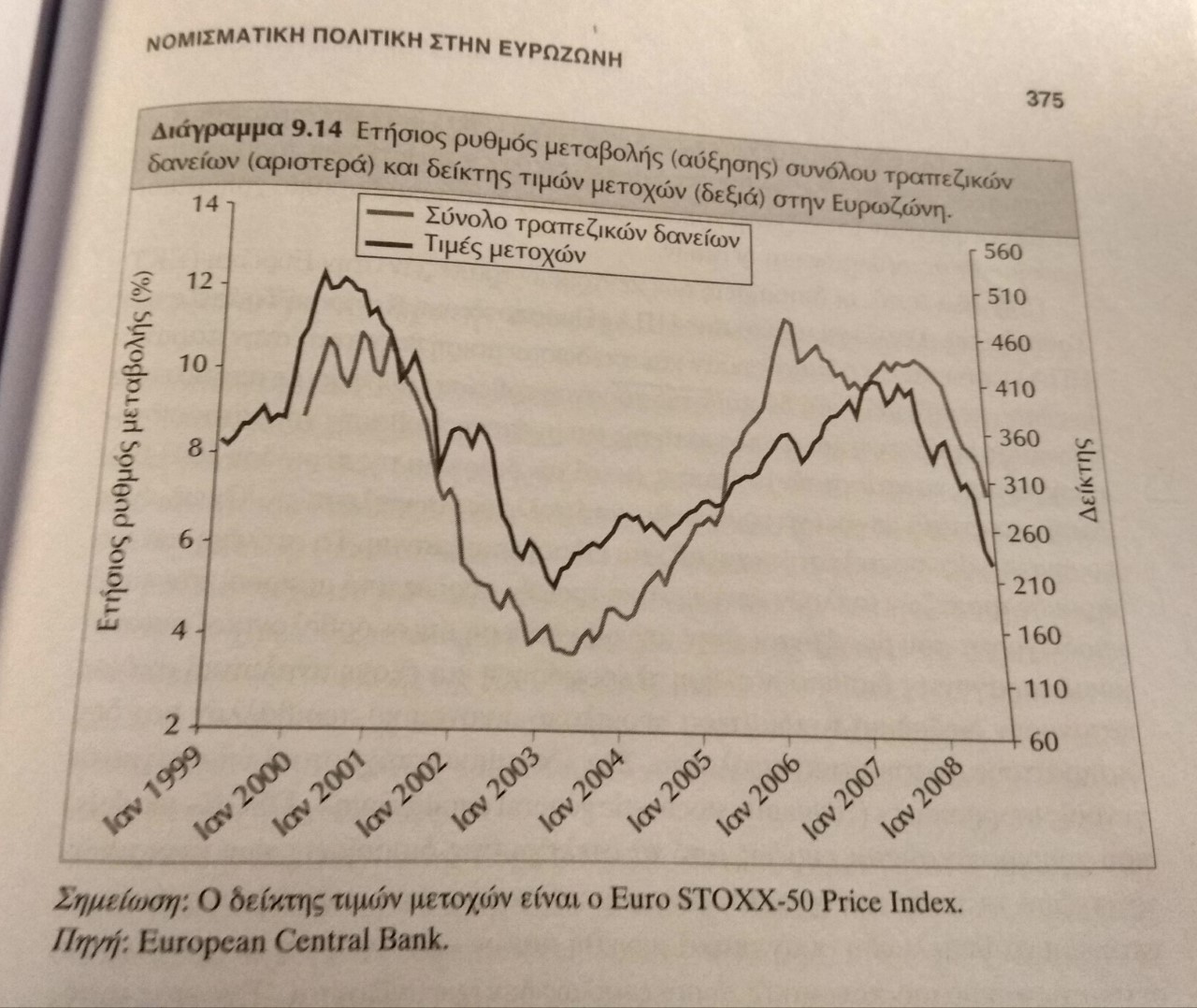

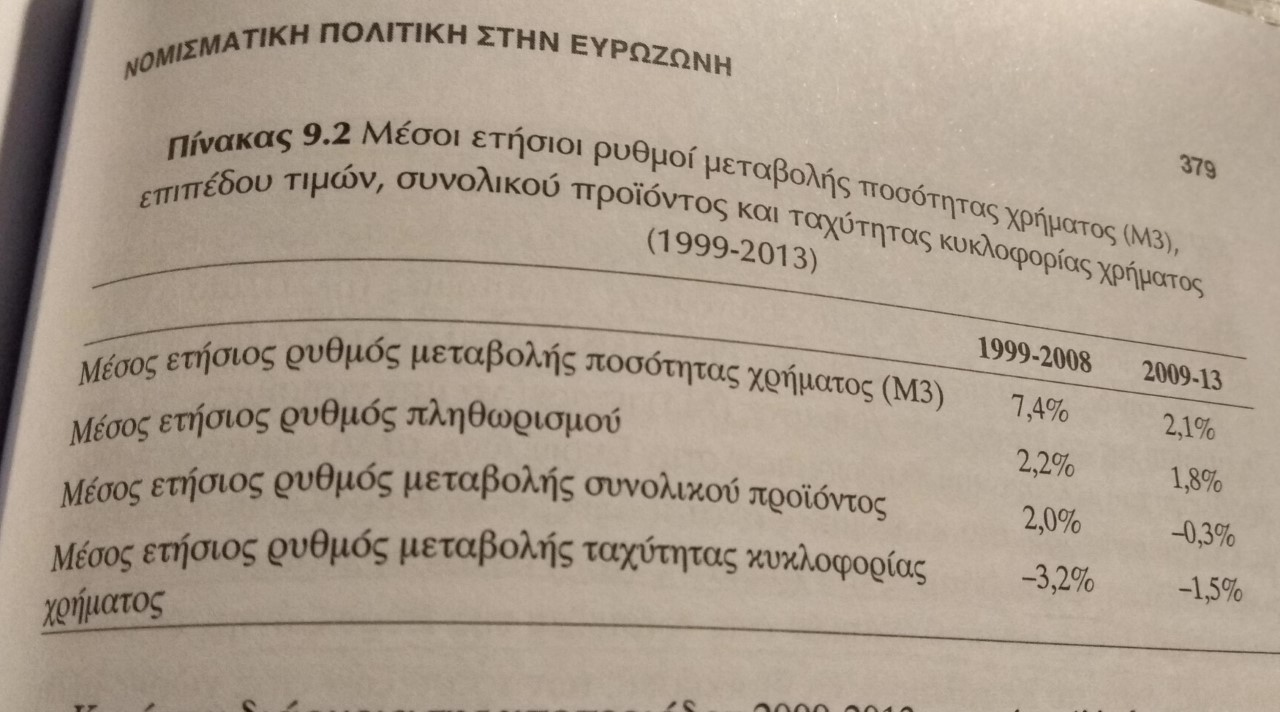

Αξίζει να σημειωθεί ότι η κατάρρευση της χρηματοοικονομικής αγοράς της ευρωζώνης συνέπιπτε χρονικά με την αύξηση των τραπεζικών δανείων στην ίδια. Για παράδειγμα, την περίοδο 2003-2007, ο δείκτης τιμών διπλασιάσθηκε και ο ετήσιος ρυθμός αύξησης τραπεζικών δανείων σχεδόν τριπλασιάσθηκε, καθότι στη συνέχεια η πορεία τους ήταν πτωτική. Επίσης, από το 1999-2008 ο ρυθμός μεταβολής της ποσότητας του χρήματος Μ3 ήταν αρκετά πάνω από την τιμή αναφοράς 4,5% όντας 7,4%, ενώ από το 2009 μέχρι το 2013 επιβραδύνθηκε θεαματικά. Αυτό μας δείχνει ότι επεκτεινόταν υπερβολικά ο ισολογισμός, με τις τράπεζες να διαθέτουν επισφαλή χρηματοοικονομικά στοιχεία (πράγμα που έκαναν και οι ΗΠΑ) με υψηλές αποδόσεις, αλλά και έκθεση σε μεγάλο κίνδυνο, η εντυπωσιακή αυτή αύξηση του Μ3 αντανακλούσε την υπέρμετρη πιστωτική επέκταση, η οποία διόγκωνε τις οικονομικές φούσκες και θα οδηγούσε νομοτελειακά σε κατάρρευση.

Η ΕΚΤ από το 2008-09 είχε το ρόλο του δανειστή εσχάτης ανάγκης, παρέχοντας ενέσεις ρευστότητας, ενώ το 2010 κωλυσιέργησε, αγοράζοντας μόνο περιορισμένες ποσότητες κυβερνητικών χρεογράφων για μικρό και συγκεκριμένο χρονικό διάστημα. Με το δισταγμό της αυτό οι επενδυτές έτρεξαν να πουλήσουν τα χρεόγραφα αυτά και η ΕΚΤ δίσταζε να προσφέρει χρηματοδοτική στήριξη στις αγορές των κυβερνητικών χρεογράφων, αλλά παρείχε τη ρευστότητα σε τραπεζικούς τομείς της ευρωζώνης.

Κλείνοντας, με μια σύντομη αναφορά στην τράπεζα Πειραιώς, ο SSM-Εποπτικός Μηχανισμός της ΕΚΤ αναμένεται να αποφασίσει για το αν θα αποκλείσει να πληρωθούν οι τόκοι του CoCo με μετρητά ή να μην πληρωθεί η δόση 165.000.000 ευρώ στο ελληνικό δημόσιο. Έτσι οι προνομιούχες ομολογίες (CoCos) θα μετατραπούν σε 394,4 εκατομμύρια νέες μετοχές, και το Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ) θα αποκτήσει το 61,3% των μετοχών της τράπεζας, όχι στην τρέχουσα χρηματιστηριακή τους αξία που είναι 0,6 ευρώ, αλλά στην 10πλασια τιμή τους, δηλαδή 6 ευρώ. Το ΤΧΣ θα δεσμευτεί να επιδιώξει την άμεση επανιδιωτικοποίηση της τράπεζας. Πώς έφτασε, όμως, μια συστημική για τη χώρα τράπεζα με κεφαλαιακή επάρκεια 16,1% πάνω από το επίσημο όριο ασφαλείας να μην μπορεί να αποπληρώσει τόκους 165 εκ και στη συνέχεια να ζητά και τη βοήθεια του δημοσίου; Μήπως υπάρχουν κρυμμένες ζημίες από κόκκινα δάνεια; Μήπως εξυπηρετεί η νομική παρέμβαση για νομική ασυλία των τραπεζιτών; Μήπως απαντούν τα δημοσιεύματα για προκλητικά κουρέματα δανείων επώνυμων επιχειρηματιών από 150 εκ σε μόλις 11 εκ; Δεν είναι παράλογο να μην μαθαίνουμε από τα λάθη, να την πληρώνει πάντα ο φορολογούμενος, ενώ με τον νέο πτωχευτικό νόμο για δάνειο 20 και 30 χιλιάδων ευρώ να μπορεί κάποιος να χάσει την πρώτη του κατοικία-το σπίτι του;

Είναι πραγματικά κρίμα να μας παρουσιάζονται κρίσιμες αποφάσεις και στρατηγικές ως «μονόδρομος». Απαιτείται ενδελεχής ανάλυση και μελέτη από τον οποιονδήποτε φορέα, από τον πιο απλό, μέχρι την Ε.Ε. Ο κατάλογος των μονόδρομων είναι ατελείωτος, αλλά η πραγματικότητα και η ζωή απέδειξαν ότι πίσω από τους μονόδρομους υπάρχουν οι πραγματικές ανάγκες της συντριπτικής πλειοψηφίας της κοινωνίας, που πάντα βρίσκουν διέξοδο στα ασφυκτικά δεσμά, που τους επιβάλλονται και εκφράζονται διαμορφώνοντας νέες συνθήκες.

Είναι πραγματικά κρίμα να μας παρουσιάζονται κρίσιμες αποφάσεις και στρατηγικές ως «μονόδρομος». Απαιτείται ενδελεχής ανάλυση και μελέτη από τον οποιονδήποτε φορέα, από τον πιο απλό, μέχρι την Ε.Ε. Ο κατάλογος των μονόδρομων είναι ατελείωτος, αλλά η πραγματικότητα και η ζωή απέδειξαν ότι πίσω από τους μονόδρομους υπάρχουν οι πραγματικές ανάγκες της συντριπτικής πλειοψηφίας της κοινωνίας, που πάντα βρίσκουν διέξοδο στα ασφυκτικά δεσμά, που τους επιβάλλονται και εκφράζονται διαμορφώνοντας νέες συνθήκες.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- tovima.gr, «Προς κρατικοποίηση η Τράπεζα Πειραιώς», 16/11/20, διαθέσιμο εδώ

- theguardian.com, “IMF admits: we failed to realise the damage austerity would do to Greece” διαθέσιμο εδώ

- theguardian.com, “Barack Obama calls for ‘meaningful debt relief’ for Greece”, διαθέσιμο εδώ

- kathimerini.gr, «Ομπάμα για την ελληνική κρίση:΄Ηθελαν να διασώσουν τις γερμανικές και γαλλικές τράπεζες», διαθέσιμο εδώ