Της Σοφίας Χρηστακίδου,

Στο προηγούμενο μέρος, κάναμε αναφορά σε δύο από τις μεγαλύτερες διασώσεις που είχαν πραγματοποιηθεί στις ΗΠΑ κατά την διάρκεια του προηγούμενου αιώνα. Περιγράψαμε κάποιες από τις ενέργειες στις οποίες προέβη το αμερικανικό δημόσιο προκειμένου να σώσει κάποιους μεγάλους «παίκτες» του οικονομικού του συστήματος. Ας δούμε όμως και μερικά σύγχρονα παραδείγματα.

Η χρηματοπιστωτική κρίση του 2008:

Για το συγκεκριμένο θέμα έχουν γραφτεί πάρα πολλά. Τόσο τα αποτελέσματα της συγκεκριμένης κρίσης, όσο και οι λόγοι για τους οποίους αυτή προέκυψε, έχουν μεγάλο βαθμό πολυπλοκότητας και δεν οφείλονται σε έναν μόνο παράγοντα. Εάν ο αναγνώστης επιθυμεί να διαβάσει μία εκτενή ανάλυση επάνω στο θέμα μπορεί να ρίξει μία ματιά εδώ.

Προκειμένου να ελαχιστοποιηθούν, λοιπόν, οι απώλειες από το συγκεκριμένο συμβάν η κυβέρνηση των ΗΠΑ προχώρησε σε πολλά bailouts συστημικών τραπεζών και επιχειρήσεων. Από την άλλη, όμως, αποφάσισε να μην επέμβει στην περίπτωση της Lehman Brothers και να την αφήσει να χρεοκοπήσει. Ας δούμε μερικά από αυτά τα bailouts, και σε επόμενο άρθρο θα εξετάσουμε τα αποτελέσματα που επέφερε η χρεοκοπία της 4ης μεγαλύτερης επενδυτικής τράπεζας των ΗΠΑ.

Η περίπτωση της Bear Stearns:

H Bear Stearns αποτελούσε μία από τις μεγαλύτερες επενδυτικές τράπεζες των ΗΠΑ, με μεγάλο εύρος δραστηριοτήτων. Είχε γραφεία σε πολλά σημεία του κόσμου, απασχολούσε πολλές χιλιάδες υπαλλήλους, ενώ η έδρα της βρισκόταν στη Νέα Υόρκη. Το σύνολο των κεφαλαίων της ανερχόταν σε $66.7 δισ., ενώ είχε περιουσιακά στοιχεία που ξεπερνούσαν τα $350 δισ.

Το μεγαλύτερο μέρος των τοποθετήσεων της τράπεζας αφορούσε Ενυπόθηκους Τίτλους (Mortgage Backed Securities/ MBS). Αυτού του είδους η επένδυση θεωρούνταν σχετικά ασφαλής, αλλά εάν διαβάσει κανείς για το πως προέκυψε η κρίση του 2008 θα δει ότι οι τοποθετήσεις αυτές χαρακτηρίζονταν από πολλά αδύναμα σημεία. Εκτός από το γεγονός ότι η Bear Stearns τοποθέτησε τα χρήματά της σε τέτοια χρεόγραφα θα πρέπει να λάβουμε, επίσης, υπόψη μας και τον υψηλό βαθμό μόχλευσης που χαρακτήριζε τον ισολογισμό της. Συγκεκριμένα, η τράπεζα είχε αναλογία μόχλευσης 35.5 προς 1! Γενικά, είχε την φήμη μίας επιθετικής τράπεζας που ήταν πάντοτε πρόθυμη να πάρει ρίσκα.

Η Bear Stearns, λοιπόν, χρηματοδοτούσε δύο hedge funds μέσω της θυγατρικής της Bear Stearns Asset Management. Το κύριο hedge fund αυτής της εταιρείας είχε τοποθετήσεις κατά πλειοψηφία σε περίπλοκα χρεόγραφα που είχαν ως εγγυήσεις στεγαστικά δάνεια. Συνεπώς, όταν άρχισε να σκάει η φούσκα του στεγαστικού κλάδου στην Αμερική, τα κέρδη από τα εν λόγω hedge funds άρχισαν σιγά σιγά να εξανεμίζονται και η τράπεζα να αντιμετωπίζει προβλήματα. Το ρίσκο που είχε αναλάβει η τράπεζα είχε υποτιμηθεί κατά πολύ. Γενικότερα, οι περισσότεροι «παίκτες» της οικονομίας των ΗΠΑ πίστευαν ότι η αγορά ακινήτων ήταν εξαιρετικά σταθερή και κατ’ επέκταση η αγορά των χρεογράφων που βασίζονταν στα ακίνητα ήταν επίσης σταθερή.

Ως επακόλουθο, λοιπόν, τα hedge funds της Bear Stearns είχαν πολύ μεγάλες απώλειες. Η πρώτη διάσωσή τους πραγματοποιήθηκε εκ των έσω, έγινε δηλαδή bail-in. Αν και οι ζημιές που υπέστη η τράπεζα ήταν εξαιρετικά δυσάρεστες, ήταν διαχειρίσιμες. Η τελευταία είχε κεφαλαιοποίηση γύρω στα 20 δισ. και επομένως επομένως μπορούσε να απορροφήσει αυτές τις αρχικές απώλειες. Οι οίκοι αξιολόγησης, όμως, υποβάθμισαν την Bear Stearns μετά το πέρας αυτών των γεγονότων και τα χρεόγραφα που είχε στην κατοχή της θεωρούνταν πλέον κατώτερης ποιότητας. Τελικά, τα δύο hedge funds τα οποία χρηματοδοτούσε έχασαν όλα τους τα κεφάλαια.

Τον Μάρτιο του 2008, η τράπεζα έκανε αίτημα για πιστωτική εγγύηση από την Fed και τον ίδιο ακριβώς μήνα ακολούθησε άλλη μία υποτίμησή της από τους οίκους αξιολόγησης. Έτσι προκλήθηκε τραπεζικός πανικός, κατά τον οποίο όσοι είχαν αγοράσει προϊόντα της Bear Stearns προσπαθούσαν να τα ξεφορτωθούν προκειμένου να ελαχιστοποιήσουν τις απώλειες τους.

Η διάσωση:

Τελικά, το σχέδιο διάσωσης πραγματοποιήθηκε ως εξής: η Ομοσπονδιακή Τράπεζα της Νέας Υόρκης δάνεισε 29$ δις στην JP Morgan Chase προκειμένου η τελευταία να αγοράσει την Bear Stearns.

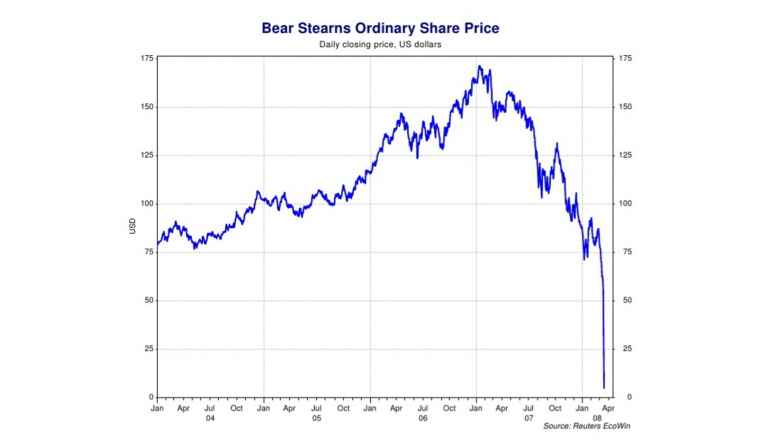

Έτσι λοιπόν, η τράπεζα αγοράστηκε από κοινού από την JP Morgan Chase και άλλες εταιρείες μεγάλου βεληνεκούς που δραστηριοποιούνταν στον τομέα της τραπεζικής, των επενδύσεων, της ασφάλισης και άλλων παρόμοιων δραστηριοτήτων, ως προς 10$ ανά μετοχή. Πριν από την κρίση, η μετοχή της επενδυτικής αυτής τράπεζας είχε φτάσει μέχρι και τα 130$, πράγμα το οποίο μας δείχνει τις τεράστιες απώλειες που υπέστησαν οι μέτοχοί της.

Στο παραπάνω γράφημα φαίνεται η πορεία της μετοχής της Bear Stearns από το 2004 μέχρι και την εξαγορά της από την JP Morgan Chase το 2008. Βλέπουμε καθαρά ότι, τις τελευταίες μέρες πριν την εξαγορά της τράπεζας, η τιμή της μετοχής της πέφτει κατακόρυφα, πράγμα το οποίο μας δείχνει ότι οι μέτοχοι της Bear Sterns έχασαν ένα τεράστιο μέρος των κεφαλαίων που είχαν επενδύσει.

Η περίπτωση της American International Group – AIG

Γενικά για την εταιρεία:

Η AIG αποτελεί μία πολύ παλιά ασφαλιστική εταιρεία που είχε αρχικά την έδρα της στην Σανγκάη της Κίνας και ιδρύθηκε από τον Αμερικανό Cornelius Vander Starr, υπό το όνομα American Asiatic Underwriters (AAU), το 1919.

Πλέον, η εταιρεία έχει την έδρα της στη Νέα Υόρκη και λειτουργεί σε πάνω από 80 χώρες. Οι δραστηριότητές της αφορούν κυρίως την γενική ασφάλιση και την συνταξιοδότηση. H AIG έχει περάσει στην κατοχή του αμερικανικού δημοσίου και αποτελεί μία από τις μεγαλύτερες δημόσιες εταιρείες στον κόσμο.

Η αρχή των προβλημάτων:

Η εταιρεία είχε αναμειχθεί στην χρηματοπιστωτική κρίση του 2008 και ως εκ τούτου κινδύνευε με χρεοκοπία, εάν δεν λάμβανε χώρα η δυναμική παρέμβαση της αμερικανικής κυβέρνησης. Όπως αναφέραμε ξανά, οι τράπεζες και οι χρηματοπιστωτικοί οργανισμοί επένδυσαν μεγάλα ποσά των κεφαλαίων τους σε ενυπόθηκους τίτλους, καθώς οι τελευταίοι είχαν πολύ μεγάλες αποδόσεις πριν το ξέσπασμα της κρίσης και επιπλέον θεωρούνταν εξαιρετικά ασφαλείς.

Η AIG, λοιπόν, παρείχε ασφάλιση στους τίτλους αυτούς. Συγκεκριμένα, υπήρχε μία θυγατρική της εταιρείας, η AIG Financial Products (AIGFP), η οποία είχε ως κύρια δραστηριότητα την παροχή ασφάλειας σε διάφορα χρηματοοικονομικά προϊόντα και κατ’ επέκταση εξέδιδε και τίτλους ασφάλισης για τους τίτλους ενυπόθηκων δανείων. Η AIGFP είχε έδρα στο Λονδίνο και από τη στιγμή που ενσωμάτωσε τέτοια προϊόντα στο χαρτοφυλάκιό της, τα έσοδά της εκτινάχθηκαν. Μάλιστα, η θυγατρική αυτή έφτασε στο σημείο να κατέχει το μεγαλύτερο ποσοστό τζίρου σε όλο τον όμιλο.

Οι συγκεκριμένοι τίτλοι ασφάλισης είναι γνωστοί με το όνομα Credit Default Swap ή αλλιώς CDS. Η λειτουργία τους έχει συνοπτικά ως εξής: ο ενδιαφερόμενος, που έχει στην κατοχή του έναν τίτλο ενυπόθηκου δανείου (Mortgage Backed Securities – MBS), μπορεί να αγοράσει ένα CDS προκειμένου να ασφαλιστεί σε περίπτωση που κάποιοι από τους δανειολήπτες χρεοκοπήσουν και δεν είναι σε θέση να εξοφλήσουν τις υποχρεώσεις τους. Εάν ο αναγνώστης επιθυμεί να μάθει περισσότερα για το πως ακριβώς λειτουργούν τα MBS και ποια είναι η συμβολή τους στην κατάρρευση του χρηματοπιστωτικού συστήματος το 2008, μπορεί να μεταβεί εδώ.

Σε αντάλλαγμα για την προστασία αυτή ο αγοραστής του τίτλου πληρώνει περιοδικά ένα αντίτιμο. Από την άλλη πλευρά, ο πωλητής ενός CDS λαμβάνει αυτές τις πληρωμές αποκομίζοντας ένα περιοδικό κέρδος. Αντίστοιχα, λοιπόν, η δική του υποχρέωση είναι η πληρωμή του ποσού που έχει συμφωνηθεί στον αγοραστή, σε περίπτωση που υπάρξει πιστωτικό γεγονός. Ένα πιστωτικό γεγονός μπορεί να είναι η χρεοκοπία των δανειοληπτών, όπως περιγράψαμε παραπάνω. Άλλα πιστωτικά γεγονότα μπορεί να είναι η υποβάθμιση της πιστοληπτικής ικανότητας μίας εταιρείας ή ενός κράτους από τους οίκους αξιολόγησης και άλλα. Τα CDS μπορούν να παρέχουν ασφάλιση, εκτός από τα MBS, και έναντι ομολόγων και άλλων προϊόντων που αφορούν χρέος. Όταν, λοιπόν, οι δανειολήπτες άρχισαν να χρεοκοπούν μαζικά η AIG κλήθηκε να πληρώσει τεράστια ποσά σε όσους είχαν επενδύσει σε MBS και τα είχαν ασφαλίσει με CDS. Όπως και στις υπόλοιπες επιχειρήσεις που επλήγησαν από την χρηματοπιστωτική κρίση, έτσι και στην AIG το μέγεθος του κινδύνου είχε υποτιμηθεί. Η εταιρεία έκανε, συνεπώς, τεράστια ανοίγματα όσον αφορά τα προϊόντα αυτά και όταν κλήθηκε να πληρώσει την ασφάλιση που έπρεπε δεν ήταν φυσικά σε θέση να το πράξει.

Η Ομοσπονδιακή Κυβέρνηση των ΗΠΑ αποφάσισε, λοιπόν, ότι έπρεπε να επέμβει δυναμικά. Η AIG είναι μία εταιρεία με τεράστιο βαθμό διείσδυσης στην αμερικανική οικονομία. Πολλοί θεσμικοί επενδυτές, hedge funds, αμοιβαία και συνταξιοδοτικά κεφάλαια είχαν επενδύσει στην εταιρεία και επιπλέον είχαν ασφαλιστεί από αυτή. Μία ενδεχόμενη χρεοκοπία θα παρέσερνε μαζί της και όλους τους παραπάνω επενδυτές.

Είχε, μάλιστα, αναφερθεί από κάποια μέσα ενημέρωσης ότι η Goldman Sachs είχε δεσμευμένα $20 δις σε διάφορα προϊόντα της AIG. Η τράπεζα, όμως, αρνήθηκε κάτι τέτοιο. Δεν μπορούμε να ξέρουμε αν κάτι τέτοιο είναι πράγματι αληθές, ωστόσο η Goldman Sachs θα το αρνούνταν σε κάθε περίπτωση προκειμένου να μην προκληθεί πανικός και η τράπεζα να χάσει τους πελάτες της.

Επίσης, ένα μεγάλο κομμάτι του επενδυτικού κοινού είχε επενδύσει και σε ομόλογα της AIG. Επομένως, η χρεοκοπία της θα σήμαινε απώλεια κεφαλαίων και για αυτούς.

Η διάσωση:

Τελικά, η Κυβέρνηση των ΗΠΑ αποφάσισε να χορηγήσει δάνειο ύψους $150 δισ. στην AIG, με αντάλλαγμα το 80% των μετοχών της. Με αυτόν τον τρόπο, η εταιρεία πέρασε στην κατοχή του αμερικανικού δημοσίου. Η κίνηση αυτή αποτέλεσε αντικείμενο μεγάλης αντιπαράθεσης, με μία μερίδα του κοινού να τάσσεται υπέρ της διάσωσης και μία άλλη να τάσσεται κατά. Το σίγουρο είναι ότι εάν δεν επενέβαιναν οι αμερικανικές αρχές τα αποτελέσματα της πτώσης της AIG θα ήταν απρόβλεπτα.

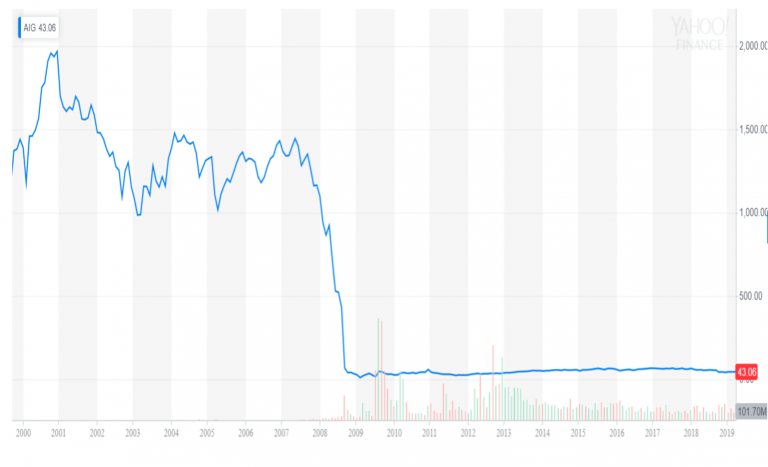

Η πορεία της μετοχής της AIG από το 2000 μέχρι και σήμερα, στο παραπάνω γράφημα. Βλέπουμε ότι η μετοχή της εταιρείας πέφτει κατακόρυφα κατά την διάρκεια της χρηματοπιστωτικής κρίσης.

Προέρχεται από το τμήμα Οικονομικών Επιστημών του ΔΠΘ. Ασχολείται ενεργά με την επιχειρηματικότητα και την τεχνολογία. Έχει συμμετάσχει σε πολλές πρωτοβουλίες που υποστηρίζουν νεοφυείς επιχειρήσεις στα πρώτα τους βήματα, ενώ έχει εργαστεί στον τομέα της Συμβουλευτικής. Από την 1η Οκτωβρίου 2020 είναι αρχισυντάκτρια του project «Ραντάρ Αναπτυσσόμενων Χωρών».