Της Σοφίας Χρηστακίδου,

Εισαγωγή

Στα δύο προηγούμενα μέρη είδαμε πως λειτουργούν οι τράπεζες και ποιους κινδύνους αντιμετωπίζουν. Επιπλέον, αναφέραμε τους λόγους για τους οποίους μας είναι χρήσιμες και πρέπει να διασωθούν, σε περίπτωση που αντιμετωπίζουν προβλήματα.

Πώς ακριβώς γίνονται, όμως, οι ανακεφαλαιοποιήσεις; Τι είναι το κούρεμα των καταθέσεων; Ποια είδη διάσωσης υπάρχουν;

Στο παρόν κείμενο θα προσπαθήσουμε να δώσουμε απάντηση σε όλα τα παραπάνω ερωτήματα.

Πρώτα από όλα θα ήταν χρήσιμο να διευκρινίσουμε για ποιο λόγο πραγματοποιούνται οι ανακεφαλαιοποιήσεις,

Όπως αναφέραμε στο δεύτερο μέρος, οι ελληνικές τράπεζες αντιμετωπίζουν τρία βασικά προβλήματα:

- κόκκινα δάνεια

- εκροή καταθέσεων

- έκθεση σε ομόλογα του ελληνικού δημοσίου

Τα παραπάνω είχαν ως αποτέλεσμα, λοιπόν, να εξανεμιστούν τα Ίδια Κεφάλαια των τραπεζών και οι τελευταίες να μην είναι σε θέση να συνεχίσουν την λειτουργία τους. Τα Ίδια Κεφάλαια είναι τα χρήματα που έχουν επενδύσει οι τραπεζίτες προκειμένου να θέσουν την τράπεζα σε λειτουργία.

Όταν, λοιπόν, η τράπεζα υφίσταται ζημιές αυτές πληρώνονται από τους μετόχους, όπως συμβαίνει και με τις άλλες επιχειρήσεις. Αν τα λεφτά των μετόχων αρκούν για την κάλυψη αυτών των ζημιών, τότε η επιχείρηση/ τράπεζα μπορεί να λειτουργήσει κανονικά. Εάν δεν επαρκούν, όμως, τότε οι τράπεζες/ επιχειρήσεις οδηγούνται σε πτώχευση και κλείνουν.

Στο πρώτο μέρος, είχαμε καταλήξει στο συμπέρασμα ότι οι τράπεζες είναι ζωτικής σημασίας για την εύρυθμη λειτουργία ενός κράτους και ότι χωρίς αυτές οποιοδήποτε οικονομικό σύστημα δεν μπορεί να λειτουργήσει και οδηγείται στην κατάρρευση.

Για τον λόγο αυτόν, λοιπόν, όταν υπάρχει ο κίνδυνος να οδηγηθεί μία τράπεζα, ή και περισσότερες, σε χρεοκοπία, τότε επεμβαίνουν οι εποπτικές αρχές ενός κράτους προκειμένου να τις διασώσουν.

Διάσωση από μέσα ή από έξω;

Καταρχάς, πρέπει να σημειώσουμε ότι υπάρχουν δύο είδη διάσωσης: η διάσωση από μέσα (bail-in) και η διάσωση από έξω (bail-out).

Bail–out:

Γενικότερα, η διάσωση από έξω είναι, στην ουσία, η διοχέτευση χρημάτων σε μία επιχείρηση η οποία αντιμετωπίζει προβλήματα και η κατάρρευσή της μπορεί να δημιουργήσει προβλήματα, όπως εξηγήσαμε παραπάνω. Τα χρήματα αυτά προέρχονται, συνήθως, από τους φορολογούμενους και μπορεί να έχουν την μορφή δανείων, ομολόγων, μετοχών ή και μετρητών.

Κάποια από τα δάνεια που παρέχονται για την διάσωση συστημικών επιχειρήσεων και τραπεζών πρέπει να επιστραφούν και κάποια όχι, ενώ κάποια από αυτά έχουν τόκο, ενώ κάποια άλλα είναι άτοκα. Αυτά εξαρτώνται από την χώρα στην οποία πραγματοποιείται η διάσωση, το νομικό πλαίσιο που διέπει το τραπεζικό σύστημα, καθώς και από την κρίση των κυβερνώντων.

Αφού λοιπόν πραγματοποιηθεί bail-out, η εταιρεία ή η τράπεζα που έλαβε τα χρήματα αυτά κρατικοποιείται. Εφόσον οι μέτοχοι έχουν χάσει τα κεφάλαιά τους δεν είναι, πλέον, ιδιοκτήτες, αλλά ιδιοκτήτης γίνεται αυτός που έχει πραγματοποιήσει εκ νέου επένδυση στην επιχείρηση, δηλαδή το δημόσιο.

Γενικότερα, υπάρχει η πεποίθηση ότι τα χρήματα που επενδύονται για την διάσωση των τραπεζών αποτελούν ζημιά για τους φορολογούμενους. Κάτι τέτοιο δεν ισχύει όμως. Εκτός από το γεγονός ότι μία ενδεχόμενη χρεοκοπία των τραπεζών μπορεί να προκαλέσει πολύ μεγαλύτερες οικονομικές απώλειες από τα χρήματα που δίνονται σε ένα bail-out, μπορεί επίσης να προκύψει και το εξής πλεονέκτημα. Οι μετοχές, μετά την διάσωση, ανήκουν πλέον στο δημόσιο. Όταν λοιπόν μία τράπεζα αρχίσει να ξαναλειτουργεί και καταστεί κερδοφόρα, το κράτος μπορεί να κερδίσει πολύ περισσότερα χρήματα από αυτά που έδωσε μέσα από την ανατίμηση της μετοχής της.

Χαρακτηριστικό παράδειγμα αποτελεί η περίπτωση των ΗΠΑ. Κατά την διάρκεια της χρηματοπιστωτικής κρίσης του 2008, το αμερικανικό δημόσιο πραγματοποίησε πλήθος bail-outs, μέσω του προγράμματος Troubled Asset Relief Program. Στα πλαίσια αυτού του προγράμματος, λοιπόν, διοχέτευσε 426,4 δις δολάρια σε τράπεζες και κάποιες αυτοκινητοβιομηχανίες και έλαβε πίσω 441,7 δις δολάρια, δηλαδή αποκόμισε κέρδη 15,3 δις δολάρια.

Bail–in:

Σε αυτού του είδους την διάσωση, όπως υπαινίσσεται και το όνομα, τα κεφάλαια δεν προέρχονται από κάποιον εξωτερικό δρώντα, αλλά μέσα από το ίδιο το χρηματοπιστωτικό ίδρυμα που αντιμετωπίζει προβλήματα.

Εφόσον, λοιπόν, τα χρήματα των μετόχων έχουν χαθεί, τα κεφάλαια για την διάσωση προέρχονται από τους καταθέτες και τους ομολογιούχους. Στην περίπτωση αυτή, πραγματοποιείται κούρεμα καταθέσεων. Οι εποπτικές αρχές, δηλαδή, κρατούν ένα ποσοστό από τις καταθέσεις του κοινού και το διοχετεύουν στα Ίδια Κεφάλαια της τράπεζας. Ένα παράδειγμα της συγκεκριμένης πρακτικής είναι το bail-in που έλαβε χώρα στην Κύπρο την περίοδο 2012 – 2013. Δύο τράπεζες υπέστησαν κούρεμα καταθέσεων της τάξης του 50%.

Όταν πραγματοποιείται μία διάσωση από μέσα, οι καταθέτες λαμβάνουν μετοχές της τράπεζας και στην ουσία αυτοί είναι πλέον και οι μέτοχοί της. Η διακύμανση της τιμής της μετοχής της- υπό διάσωση- τράπεζας ενδέχεται να αντισταθμίσει τις απώλειές τους, όταν η τελευταία επιστρέψει στην κανονική της λειτουργία. Στην περίπτωση της Κύπρου οι καταθέτες δεν αντιστάθμισαν εξ ολοκλήρου τις απώλειες τους.

Γενικότερα, προτιμάται η πρώτη προσέγγιση, δηλαδή η διάσωση από έξω κυρίως για πολιτικούς λόγους. Αυτή η μέθοδος, συνήθως, περνά απαρατήρητη. Η δεύτερη μέθοδος είναι κατά πολύ περισσότερο επώδυνη και επειδή οι καταθέτες δεν γνωρίζουν – καθότι δεν είναι και υποχρεωμένοι – τις τεχνικές λεπτομέρειες αυτής της μεθόδου, προκαλείται πανικός σε περίπτωση που πραγματοποιηθεί κούρεμα των καταθέσεών τους. Το γεγονός αυτό, επίσης, μπορεί να δημιουργήσει ένα εξαιρετικά αρνητικό κλίμα σε μία οικονομία και να βαθύνει ακόμη περισσότερο μία ήδη υπάρχουσα ύφεση.

Οι ανακεφαλαιοποιήσεις των ελληνικών τραπεζών

Στην Ελλάδα πραγματοποιήθηκαν τρεις ανακεφαλαιοποιήσεις και σε αυτές συμμετείχαν μόνο 4 τράπεζες, καθώς ήταν και αυτές που χαρακτηρίστηκαν ως συστημικές. Οι υπόλοιπες τράπεζες έπρεπε να βρουν μόνες τους τα κεφάλαια που χρειάζονταν. Η πρακτική που ακολουθήθηκε είναι η εξής: οι τράπεζες αυτές διαχώρισαν το «ωφέλιμο» από το «κακό» μέρος τους και έπειτα είτε πωλήθηκαν είτε συγχωνεύτηκαν με άλλες τράπεζες.

Το πρώτο bail-out, λοιπόν, στην Ελλάδα έγινε το 2013 μέσω του Ταμείου Χρηματοπιστωτικής Σταθερότητας. Το τελευταίο έλαβε χρήματα από το Ευρωπαϊκό Ταμείο Χρηματοπιστωτικής Σταθερότητας, προκειμένου να προχωρήσει στην ανακεφαλαιοποίηση των ελληνικών τραπεζών. Τα χρήματα αυτά αποτελούν μέρος του ελληνικού χρέους. Η πρώτη ανακεφαλαιοποίηση ανέρχεται σε περίπου 25 δις.

Η δεύτερη ανακεφαλαιοποίηση έλαβε χώρα το 2014 και υλοποιήθηκε αποκλειστικά από κεφάλαια ιδιωτών. Τα κεφάλαια αυτά ανέρχονταν σε 8,3 δις.

Η τρίτη ανακεφαλαιοποίηση πραγματοποιήθηκε το 2015 και το ποσό ανήλθε σε περίπου 15 δις.

Οι δύο πρώτες ανακεφαλαιοποιήσεις ήταν αποτυχημένες για δύο, κυρίως, λόγους. Πρώτον, λόγω της εξαιρετικά αρνητικής οικονομικής συγκυρίας, η εμπιστοσύνη των καταθετών είχε κλονιστεί και έτσι κατά την διάρκεια των δύο πρώτων bail-outs υπήρξε μία άκρατη εκροή καταθέσεων. Ο δεύτερος λόγος είναι τα κόκκινα δάνεια. Επειδή η χώρα συνέχισε να βρίσκεται σε οικονομική κρίση, τα τελευταία χρόνια, οι οφειλέτες δεν μπορούσαν να τα αποπληρώσουν και μοιραία συνέχισαν να αυξάνονται. Αντίθετα, τρίτη ανακεφαλαιοποίηση υπήρξε επιτυχημένη, διότι αποκαταστάθηκε η εμπιστοσύνη των καταναλωτών στο τραπεζικό σύστημα και σταμάτησε η εκροή των καταθέσεων.

Κλείνοντας, θα πρέπει να πούμε ότι, σε καμία περίπτωση, οι μέτοχοι των τραπεζών δεν κερδίζουν μέσα από τις ανακεφαλαιοποιήσεις. Οι τελευταίες αποτελούν ένα αναγκαίο κακό προκειμένου να αποφευχθούν οι συνέπειες από μία ενδεχόμενη χρεοκοπία των τραπεζών.

Η τιμή της μετοχής της Alpha Bank. Το 2007 η συγκεκριμένη μετοχή είχε φτάσει περίπου στα 630€, ενώ πλέον η αξία της ανέρχεται στα 1,67€

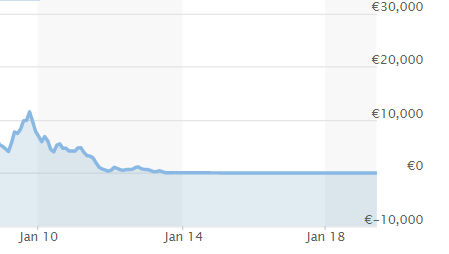

Η τιμή της μετοχής της Eurobank. Το 2009 η μετοχή της τράπεζας είχε αξία περίπου 4,000€ και πλέον η τιμή της είναι 0.85€

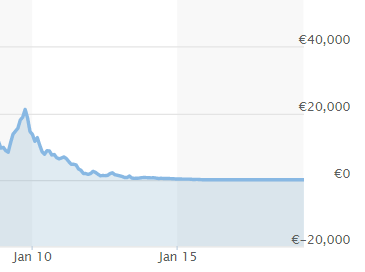

Η τιμή της μετοχής της Εθνικής Τράπεζας. Κατά το 2009 η συγκεκριμένη μετοχή κόστιζε γύρω στα 15,000€ ενώ πλέον έχει αξία 2,5€.

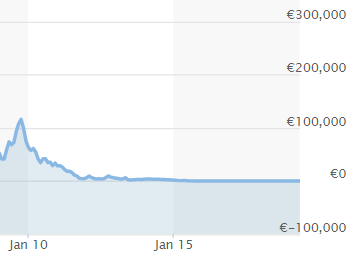

Η τιμή της μετοχής της Τράπεζας Πειραιώς. Το 2009 η τιμή κόστιζε γύρω στις 50,000€ και τώρα η τιμή της είναι 3.18€

Προέρχεται από το τμήμα Οικονομικών Επιστημών του ΔΠΘ. Ασχολείται ενεργά με την επιχειρηματικότητα και την τεχνολογία. Έχει συμμετάσχει σε πολλές πρωτοβουλίες που υποστηρίζουν νεοφυείς επιχειρήσεις στα πρώτα τους βήματα, ενώ έχει εργαστεί στον τομέα της Συμβουλευτικής. Από την 1η Οκτωβρίου 2020 είναι αρχισυντάκτρια του project «Ραντάρ Αναπτυσσόμενων Χωρών».