Της Σοφίας Χρηστακίδου,

Η χρηματοπιστωτική κρίση του 2008 (Great Recession) έφερε μεγάλη αναταραχή σε πολλές περιοχές ανά τον κόσμο και προκάλεσε δραματική συρρίκνωση της οικονομικής δραστηριότητας.

Ο αντίκτυπος της κρίσης αυτής έχει συζητηθεί πολλές φορές και έχει εφαρμοστεί πλήθος πολιτικών για την αντιμετώπιση των επιπτώσεών της. Η μείωση του ΑΕΠ, η αύξηση της ανεργίας και γενικότερα η πτώση της κοινωνικής ευημερίας είναι μερικά από τα αποτελέσματα αυτής της αναταραχής.

Πως προέκυψαν όμως όλα αυτά; Είναι χαρακτηριστικό ότι πολλές θεωρίες συνομωσίας εμφανίστηκαν στο προσκήνιο τα τελευταία χρόνια επιχειρώντας να δώσουν μία εξήγηση σε όλα αυτά τα γεγονότα.

Κατά πόσο όμως οι τελευταίες είναι ακριβείς;

ΣΤΕΓΑΣΤΙΚΑ ΔΑΝΕΙΑ: Ο ΑΚΡΟΓΩΝΙΑΙΟΣ ΛΙΘΟΣ ΤΗΣ ΟΙΚΟΝΟΜΙΚΗΣ ΚΡΙΣΗΣ:

Η “ρίζα” της οικονομικής κρίσης λοιπόν βρίσκεται στα στεγαστικά δάνεια των ΗΠΑ.

Οι λόγοι για τους οποίους οι άνθρωποι δανείζονται μπορούν να συνοψιστούν στην σκέψη ότι τα δανειζόμενα χρήματα αυξάνουν τα διαθέσιμα κεφάλαια κάποιου στο παρόν και του επιτρέπουν να καταναλώσει περισσότερο. Ένας από τους παράγοντες που συνέβαλε στην μεγάλη ζήτηση δανείων στις ΗΠΑ την περίοδο που εξετάζουμε είναι τα πολύ χαμηλά επιτόκια και το πλεόνασμα κεφαλαίων στην Ιαπωνία, την Κίνα και την Μέση Ανατολή.

Για να το εξηγήσουμε πολύ απλά μπορούμε να πούμε κατά κάποιο τρόπο ότι το επιτόκιο είναι η τιμή του χρήματος. Επομένως το χρήμα αποτελεί ένα αγαθό όπως όλα τα υπόλοιπα και έχει ζητούμενη και προσφερόμενη ποσότητα καθώς και τιμή.

Όπως είναι λοιπόν λογικό ισχύουν οι νόμοι της προσφοράς και της ζήτησης: όταν η τιμή είναι υψηλή αυξάνεται η προσφορά του χρήματος (και αντίστοιχα η ζήτηση μειώνεται) και οι άνθρωποι τείνουν να αποταμιεύουν περισσότερο. Όταν η τιμή είναι χαμηλή αυξάνεται η ζήτηση του χρήματος (και αντίστοιχα η προσφορά μειώνεται) και οι άνθρωποι τείνουν να επενδύουν περισσότερο.

Θεωρητικά σε μία ιδανική κατάσταση το επιτόκιο αναπροσαρμόζεται μέχρις ότου εξισωθεί η ζητούμενη με την προσφερόμενη ποσότητα χρήματος. Οι ίδιοι ακριβώς νόμοι ισχύουν σε όλα τα αγαθά που κυκλοφορούν στην αγορά: ο καταναλωτής δεν αγοράζει αν θεωρεί ότι η τιμή είναι πολύ υψηλή και ο παραγωγός δεν πουλά όταν θεωρεί ότι η τιμή είναι πολύ χαμηλή. Θα πρέπει να έρθουν και οι δύο σε συμφωνία προκειμένου να πραγματοποιηθεί η συναλλαγή. Τα παραπάνω εφαρμόζονται αντίστοιχα μεταξύ τραπεζών και δανειοληπτών.

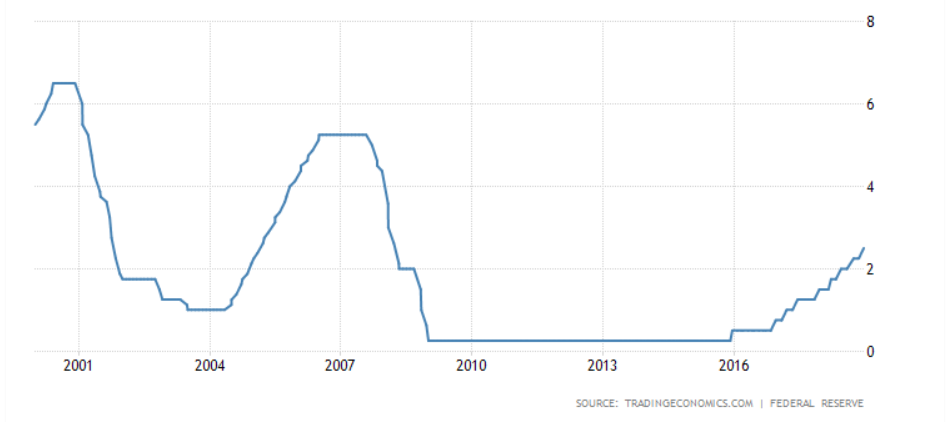

Οι μειώσεις των επιτοκίων στις ΗΠΑ είχαν ξεκινήσει ήδη από το 2001 από τον τότε πρόεδρο της Κεντρικής Τράπεζας της Αμερικής, Alan Greenspan προκειμένου να αντισταθμιστούν οι αρνητικές συνέπειες της φούσκας του διαδικτύου και των τρομοκρατικών επιθέσεων που είχαν λάβει χώρα και είχαν συρρικνώσει την οικονομική δραστηριότητα. Η μείωση των επιτοκίων οδηγεί τους ανθρώπους σε μεγαλύτερες επενδύσεις, όπως είπαμε στην προηγούμενη παράγραφο πράγμα το οποίο θεωρείται “αντίδοτο” για τέτοιες καταστάσεις. Επί Greenspan τα επιτόκια ήταν περίπου στο 1% με μία αύξηση από το 2004 και έπειτα. Ο διάδοχός του ο Ben Bernanke ήρθε αντιμέτωπος με εκ νέου συρρίκνωση της οικονομικής δραστηριότητας όμως το 2008 και μείωσε ξανά τα επιτόκια κοντά στο μηδέν.

Επομένως οι τράπεζες στην Wall Street λόγω των πολύ χαμηλών επιτοκίων και του πλεονάσματος κεφαλαίων μπορούσαν να δανειστούν πολύ φθηνό χρήμα από την Federal Reserve (Κεντρική Τράπεζα των ΗΠΑ) και να το δανείσουν στο ευρύ κοινό σε εξίσου χαμηλή και ανταγωνιστική τιμή.

Όλα αυτά οδήγησαν σε εκτόξευση της ζήτησης των δανειακών κεφαλαίων. Οι καταναλωτές ήθελαν να αγοράσουν “φθηνό χρήμα” και τα δάνεια που λαμβάνονταν ήταν κατά κύριο λόγο στεγαστικά.

Λεζάντα: “Τα επιτόκια των ΗΠΑ από το 2000 μέχρι και σήμερα. Πηγή: Federal Reserve, αναδημοσίευση από το tradingeconomics.com”

Συνεχίζοντας λοιπόν την ανάλυσή μας είναι ευρέως γνωστό ότι όταν κανείς δανείζεται χρήματα από μία τράπεζα είναι υποχρεωμένος να επιστρέψει το ποσό που δανείστηκε συν κάποιους τόκους. Οι τράπεζες αποκομίζουν το κέρδος τους από τους τόκους αυτούς. Συνήθως το ακίνητο που αγοράζεται με τα χρήματα του δανείου μπαίνει ως εγγύηση και σε περίπτωση αδυναμίας αποπληρωμής η τράπεζα προχωρά σε κατάσχεση του ακινήτου αυτού και πουλώντας το εισπράττει τα χρήματά της πίσω.

Πολύ μεγάλο ρόλο σε αυτή τη διαδικασία παίζει και η αξία του ακινήτου που έχει μπει ως εγγύηση. Εάν η αξία του έχει ανέβει σε σχέση με το ποσό του δανείου ή είναι ίδια με το ποσό αυτό, τότε τα πράγματα έχουν καλώς. Όμως σε περίπτωση που αξία του ακινήτου έχει πέσει κάτω από το ποσό που έχει λάβει ο δανειολήπτης, η κατάσχεση και η πώληση του σπιτιού δεν αρκούν για να εξοφληθούν το κεφάλαιο και οι τόκοι. Επομένως τόσο ο δανειολήπτης όσο και η τράπεζα αντιμετωπίζουν σοβαρό πρόβλημα.

Αφού εγκριθεί λοιπόν ένα δάνειο βγαίνει ένα “χαρτί” που λέει ότι ο δανειολήπτης χρωστάει κάποια χρήματα. Το χαρτί αυτό ονομάζεται “δανειακή σύμβαση” και ο κάτοχός της έχει το δικαίωμα να απαιτήσει την αποπληρωμή του δανείου. Η δανειακή σύμβαση εμπεριέχει όλα τα απαραίτητα στοιχεία όπως το ύψος της δόσης κάθε μήνα, το επιτόκιο, τον τρόπο που θα γίνεται η αποπληρωμή των τόκων κλπ.

Αυτό που πληρώνει ο δανειολήπτης είναι μικρές μερίδες του αρχικού κεφαλαίου συν τους τους τόκους (συνήθως μηνιαία) μέχρι να εξοφλήσει στο 100% το χρέος του.

Αναφέραμε πριν ότι την αποπληρωμή του δανείου την απολαμβάνει αυτός που έχει το χαρτί που εκδόθηκε όταν ο δανειολήπτης έλαβε το δάνειό του. Δεν είπαμε ότι την πληρωμή την λαμβάνει η τράπεζα. Και αυτό γιατί είναι σύνηθες (και ειδικά στις ΗΠΑ) τα στεγαστικά δάνεια να πωλούνται σε τρίτους επενδυτές, οι οποίοι αποσκοπούν να αποκομίσουν, φυσικά, κάποια κέρδη.

Πριν την κρίση του 2008 το να πάρει κανείς δάνειο στην Αμερική ήταν μία σχετικά αυστηρή διαδικασία και βασιζόταν σε κάποιες συγκεκριμένες προϋποθέσεις. Ήταν πολύ δύσκολο για κάποιον που δεν είχε σταθερή δουλειά ή χαρακτηριζόταν από κακό πιστωτικό παρελθόν να λάβει κάποιο δάνειο. Ο λόγος είναι προφανής: οι τράπεζες και οι επενδυτές πίστευαν ότι τα άτομα αυτά δεν θα ήταν σε θέση να αποπληρώσουν το αρχικό κεφάλαιο του δανείου και τους τόκους.

Ο ΡΟΛΟΣ ΤΩΝ ΕΠΕΝΔΥΤΩΝ:

Το σκηνικό αυτό όμως άλλαξε το 2008. Ο λόγος είναι ο εξής:

Οι επενδυτές εντός και εκτός ΗΠΑ έψαχναν μία επένδυση με υψηλές αποδόσεις και χαμηλό ρίσκο. Επομένως επένδυσαν τα λεφτά τους στην αμερικανική αγορά ακινήτων.

Το σκεπτικό ήταν ότι θα απολάμβαναν μεγαλύτερων αποδόσεων από τους τόκους που θα πλήρωναν οι ιδιοκτήτες των ακινήτων που είχαν λάβει στεγαστικά δάνεια σε σύγκριση με άλλες εναλλακτικές επενδύσεις όπως πχ. τα κρατικά ομόλογα, τα οποία την συγκεκριμένη περίοδο είχαν πολύ χαμηλή απόδοση. Αν σκεφτεί κανείς ότι τα επιτόκια κατά την περίοδο που εξετάζουμε είναι κοντά στο μηδέν είναι απολύτως λογικό οι επενδυτές να αναζητήσουν άλλους τύπους επενδύσεων. Πρέπει να διευκρινίσουμε στο σημείο αυτό ότι το επιτόκιο εκφράζει την απόδοση των ομολόγων.

Τα κρατικά ομόλογα θεωρούνται γενικότερα ένας από τους ασφαλέστερους τύπους επενδύσεων, καθώς στις αγορές κυριαρχεί η πεποίθηση ότι το κράτος έχει πολύ μικρή πιθανότητα να αθετήσει τις υποσχέσεις του σε σχέση με άλλους οικονομικούς παράγοντες. Η αντίληψη αυτή ήταν ένα από τους κυριότερους παράγοντες που συνέβαλαν στην ραγδαία εξέλιξη της κρίσης και στην Ελλάδα, όπως θα δούμε παρακάτω.

Επιπλέον εφόσον οι προϋποθέσεις για να λάβει κανείς ένα στεγαστικό δάνειο ήταν αυστηρές, μέχρι στιγμής, ο κίνδυνος χρεοκοπίας των δανειοληπτών ήταν εξαιρετικά μικρός. Άρα αφού η απόδοση από την αγορά στεγαστικών δανείων ήταν μεγαλύτερη από τις άλλες εξίσου “ασφαλείς” επενδύσεις είναι απολύτως λογικό οι επενδυτές να προτιμήσουν να τοποθετήσουν τα λεφτά τους σε αυτού του είδους την επένδυση.

Στο σημείο αυτό θα πρέπει να σημειώσουμε ότι οι περισσότεροι επενδυτές προσπαθούν να αξιοποιήσουν κεφάλαια μεγάλου βεληνεκούς. Ως συνέπεια αυτού δεν ασχολήθηκαν με τα στεγαστικά δάνεια μικρών ιδιωτών. Ένας επενδυτής δηλαδή που ήθελε να αγοράσει στεγαστικά δάνεια δεν έψαχνε έναν έναν τους εκάστοτε ιδιώτες που είχαν πάρει τέτοια δάνεια για να τα αγοράσει.

Η διαδικασία είχε ως εξής: ο τραπεζίτης που είχε δώσει αυτά τα δάνεια τα συγκέντρωνε όλα μαζί και τα χώριζε σε τρεις κατηγορίες ανάλογα με τον κίνδυνο χρεοκοπίας του δανειολήπτη: σε δάνεια υψηλής ποιότητας (high quality mortgages), μεσαίας ποιότητας (mezzanine) και σε ενυπόθηκα δάνεια υψηλού ρίσκου (subprime mortgages). Όσο πιο χαμηλός ήταν ο κίνδυνος χρεοκοπίας του δανειολήπτη, τόσο πιο χαμηλό ήταν το επιτόκιο του δανείου (δηλαδή η απόδοσή του) και το ανάποδο. Αυτό συμβαίνει γιατί ο μεγαλύτερος κίνδυνος πρέπει πάντοτε να αντισταθμίζεται από μεγαλύτερη απόδοση, προκειμένου να έχει κάποιος το κίνητρο να επενδύσει.

Αφού λοιπόν ο τραπεζίτης συγκέντρωνε τα δάνεια και τα χώριζε στις παραπάνω κατηγορίες ερχόταν σε επικοινωνία με τους Επενδυτές και τις Επενδυτικές Τράπεζες. Οι τελευταίες διαφέρουν από τις Εμπορικές Τράπεζες λόγω των δραστηριοτήτων τους, δηλαδή δεν ασχολούνται με το ευρύ κοινό αλλά παρέχουν τις υπηρεσίες τους σε μεγάλες εταιρείες και θεσμικούς επενδυτές (έκδοση τίτλων, διεξαγωγή συναλλαγών που αφορούν εξαγορές και συγχωνεύσεις κλπ). Οι Επενδυτές αυτοί λοιπόν αγόραζαν μερίδες από τα δάνεια αυτά αναλόγως με το ρίσκο που ήταν διατεθειμένοι να αναλάβουν. Η αγορά των δανείων “σφραγιζόταν” μέσω ενός τίτλου που λέγεται Mortgage Backed Securities δηλαδή Ενυπόθηκα Χρεόγραφα ή Ενυπόθηκοι Τίτλοι. Αυτός που κατείχε αυτά τα χρεόγραφα εισέπραττε τις πληρωμές από τα δάνεια, ενώ σε περίπτωση χρεοκοπίας ήταν αυτός που έπαιρνε και το σπίτι του δανειολήπτη.

Μέσα από αυτή τη διαδικασία οι Εμπορικές Τράπεζες εισέπρατταν τα μετρητά τους πίσω γρηγορότερα και έτσι μπορούσαν να δώσουν ακόμη περισσότερα δάνεια, με άλλα λόγια μπορούσαν να κάνουν περισσότερες πωλήσεις και άρα να αυξήσουν περισσότερο τα κέρδη τους. Οι επενδυτές ήταν επίσης ευχαριστημένοι, γιατί όπως είπαμε η δραστηριότητα αυτή ήταν πιο αποδοτική σε σχέση με τις υπόλοιπες επενδύσεις την συγκεκριμένη περίοδο. Το ευρύ κοινό ήταν σε εξίσου ευχάριστη θέση γιατί όλο και περισσότεροι άνθρωποι μπορούσαν να αγοράσουν το δικό τους σπίτι παίρνοντας πολύ ευνοϊκά δάνεια.

Η ΧΑΛΑΡΩΣΗ ΤΩΝ ΚΡΙΤΗΡΙΩΝ ΚΑΙ Η ΑΝΤΙΣΤΡΟΦΗ ΜΕΤΡΗΣΗ

Οι Οίκοι Αξιολόγησης έδωσαν στους Ενυπόθηκους Τίτλους πολύ υψηλές βαθμολογίες, καθώς πραγματικά τους θεωρούσαν από τις ασφαλέστερες επενδύσεις που μπορούσε να πραγματοποιήσει κανείς. Όπως είπαμε οι προϋποθέσεις για να πάρει κανείς δάνειο ήταν πολύ συγκεκριμένες οπότε και ο κίνδυνος αθέτησης της αποπληρωμής του δανείου ήταν εξίσου μικρός.

Η αύξηση της ζήτησης όμως των δανείων τόσο από το ευρύ κοινό όσο και από τους επενδυτές οδήγησε τις εμπορικές τράπεζες σε χαλάρωση των προϋποθέσεων αυτών και τότε ήταν ουσιαστικά που άρχισε η αντίστροφη μέτρηση.

Οι τραπεζίτες σκέφτηκαν ότι θα μπορούσαν να προχωρήσουν σε αύξηση της μόχλευσης προκειμένου να μπορέσουν να δώσουν περισσότερα δάνεια και κατά συνέπεια περισσότερους Ενυπόθηκους Τίτλους.

Πολύ σύντομα μπορούμε να πούμε ότι η μόχλευση έγκειται στο γεγονός ότι κάποιος δανείζεται ένα ποσό με κάποιον τόκο, επενδύει κάπου αυτά τα λεφτά και η επένδυση που έκανε του επιστρέφει ένα πολύ μεγαλύτερο ποσό και αφού πληρώσει το χρέος του (κεφάλαιο + τόκοι) του απομένει το κέρδος.

Επομένως οι Εμπορικές Τράπεζες δανείζονταν με κάποιο επιτόκιο κεφάλαια και μετά δάνειζαν τα κεφάλαια αυτά στο ευρύ κοινό με ένα μεγαλύτερο επιτόκιο. Η διαφορά μεταξύ των δύο αποτελούσε το κέρδος τους.

Το σκεπτικό πίσω από την χαλάρωση των προϋποθέσεων για την χορήγηση στεγαστικών δανείων ήταν ότι εφόσον ο κάτοχος του δανείου έπαιρνε το σπίτι σε περίπτωση χρεοκοπίας του δανειολήπτη δεν υπήρχε μεγάλος κίνδυνος. Αν λοιπόν κάποιος επενδυτής που είχε αγοράσει 100 στεγαστικά δάνεια και δεν μπορούσαν να εξοφληθούν τα 5, απλά θα πουλούσε τα 5 ακίνητα των δανειοληπτών που είχαν αθετήσει τις υποσχέσεις τους και θα έπαιρνε τα χρήματα του πίσω.

Επομένως άρχισαν να αγοράζονται όλο και περισσότερα Subprime Mortgages εφόσον υπήρχε κλίμα εμπιστοσύνης.

Εφόσον λοιπόν όλα λειτουργούσαν ρολόι κανείς δεν φανταζόταν αυτό που πρόκειται να ακολουθήσει. Οι Οίκοι Αξιολόγησης βασίζουν τις προβλέψεις τους στα υπάρχοντα δεδομένα επομένως κανείς δεν προέβλεψε την Οικονομική Κρίση του 2008.

Εύκολα μπορεί κανείς να μαντέψει την συνέχεια: εφόσον είχε χορηγηθεί πλήθος δανείων σε ανθρώπους χωρίς σταθερό εισόδημα, όλο και περισσότεροι δανειολήπτες έρχονταν σε αδυναμία να αποπληρώσουν το χρέος τους. Οι κάτοχοι των δανείων όπως ήταν λογικό ακολούθησαν τις συνηθισμένες διαδικασίες και προχώρησαν σε κατάσχεση και πώληση των ακινήτων.

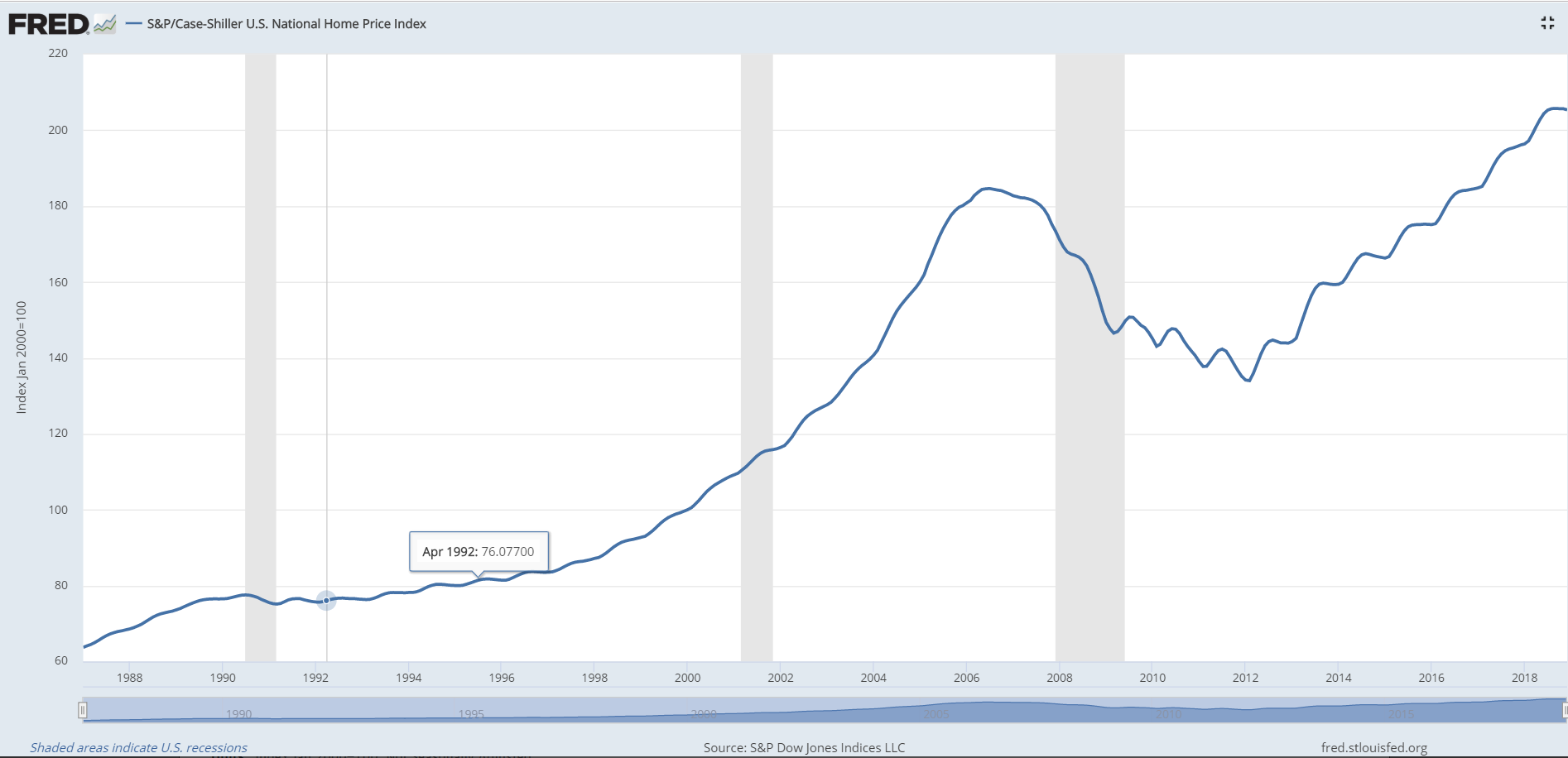

Πριν το ξέσπασμα της Οικονομικής Κρίσης του 2008 η αξία των ακινήτων στην Αμερική ανέβαινε όλο και περισσότερο. Κάποιος λοιπόν που προχωρούσε σε κατάσχεση εισέπραττε πίσω ολόκληρο το ποσό που είχε δανείσει και ο λήπτης του δανείου δεν είχε καμία υποχρέωση από εκεί και πέρα.

Όμως οι μαζικές αθετήσεις οδήγησαν και σε μαζικές πωλήσεις ακινήτων. Όπως είχαμε αναφέρει αρχικά υπάρχει μία συγκεκριμένη σχέση μεταξύ της προσφερόμενης ποσότητας και της τιμής. Διατυπώνοντας το λίγο διαφορετικά μπορούμε να πούμε ότι η μεγάλη προσφορά οδήγησε σε κατακόρυφη πτώση των τιμών των ακινήτων.

Λεζάντα: ”Ο δείκτης S&P/Case-Shiller U.S. National Home Price Index μετρά τις τιμές των ακινήτων μίας τυπικής οικογένειας στις ΗΠΑ. Βλέπουμε ότι το μέγιστο σημείο είναι κάπου στο 2006. Πηγή: S&P Dow Jones Indices LLC”

Επομένως οι επενδυτές δεν ήταν σε θέση να εισπράξουν τα χρήματά τους ούτε από τους δανειολήπτες ούτε από την πώληση των ακινήτων. Όπως είναι λογικό σταμάτησαν να αγοράζουν Ενυπόθηκους Τίτλους και προσπαθούσαν να ξεφορτωθούν όσους είχαν ήδη στη κατοχή τους όμως χωρίς κανένα αποτέλεσμα.

Οι Εμπορικές Τράπεζες χτυπήθηκαν με την σειρά τους και αυτές. Εφόσον είχαν αυξήσει δραματικά το ποσοστό μόχλευσης βρίσκονταν εκτεθειμένες. Το ευρύ κοινό δεν έπαιρνε καινούρια δάνεια, οι παλιοί δανειολήπτες δεν εξοφλούσαν τις υποχρεώσεις τους και οι Επενδυτικές Τράπεζες δεν αγόραζαν Ενυπόθηκους Τίτλους.

Τα επόμενα χρόνια ακολούθησε χάος στην οικονομία των ΗΠΑ. Η κρίση μεταδόθηκε σε όλους τους κλάδους της οικονομίας, ενώ ακολούθησε η χρεοκοπία πολλών συστημικών τραπεζών στις ΗΠΑ οι οποίες έπρεπε να διασωθούν από το κράτος προκειμένου να μην συνεχιστεί η κατρακύλα του οικονομικού συστήματος (bail-out). Το κυριότερο πρόγραμμα διάσωσης ήταν το περίφημο TARP (Troubled Assets Relief Program) το οποίο στην ουσία προέβλεπε την αγορά των Ενυπόθηκων Τίτλων με την μεγαλύτερη πιθανότητα χρεοκοπίας από το κράτος προκειμένου οι τίτλοι αυτοί να σταματήσουν να υπάρχουν στα βιβλία των χρηματοπιστωτικών ιδρυμάτων.

Η ΜΕΤΑΔΟΣΗ ΤΗΣ ΚΡΙΣΗΣ ΣΤΗΝ ΕΥΡΩΠΗ ΚΑΙ ΤΟΝ ΥΠΟΛΟΙΠΟ ΚΟΣΜΟ:

Οι κυριότεροι λόγοι για τους οποίους η χρηματοπιστωτική κρίση των ΗΠΑ μεταδόθηκε και στον υπόλοιπο κόσμο είναι οι παρακάτω:

- Ο πρώτος και κυριότερος λόγος είναι ότι οι τράπεζες ανά τον κόσμο είχαν αγοράσει τοξικά χρεόγραφα από τις ΗΠΑ. Ειδικότερα οι Ευρωπαϊκές τράπεζες είχαν στην κατοχή τους ένα είδος Ενυπόθηκου Τίτλου που ονομάζεται Collateralized Debt Obligations ή όπως είναι γνωστότερα CDOs.

Όταν λοιπόν οι δανειολήπτες από τις ΗΠΑ άρχισαν να αθετούν τις υποσχέσεις τους, τότε όλα τα χρηματοπιστωτικά ιδρύματα ανά την υφήλιο που είχαν αγοράσει τέτοιους τίτλους άρχισαν να χάνουν τα χρήματά τους.

- Η κατάσταση αυτή έφερε μία γενικότερη δυσπιστία στο παγκόσμιο τραπεζικό σύστημα. Επειδή πολλά χρηματοπιστωτικά ιδρύματα είχαν εκτεθεί σε τοξικούς Ενυπόθηκους Τίτλους και βρίσκονταν πολύ κοντά στην χρεοκοπία οι τράπεζες δεν δάνειζαν πλέον κεφάλαια η μία στην άλλη. Η πρακτική αυτή είναι πολύ συνηθισμένη, καθώς χωρίς αυτού του είδους τον δανεισμό κανένα τραπεζικό ίδρυμα δεν μπορεί να έχει επαρκή ρευστότητα.

Εφόσον λοιπόν η ρευστότητα των τραπεζών μειώθηκε σημαντικά οι τελευταίες έπαψαν να δανείζουν σε επιχειρήσεις και ιδιώτες. Η δυσπιστία αυτή συνέβαλε λοιπόν στο να επηρεαστούν και οι τράπεζες που δεν είχαν αγοράσει στεγαστικά δάνεια και ήταν υγιείς.

Η έλλειψη κεφαλαίων και δανεισμού οδηγεί σε μείωση της επένδυσης και της κατανάλωσης, οπότε και η χρηματοπιστωτική κρίση έγινε πλέον οικονομική. Η μείωση της επένδυσης και της κατανάλωσης φέρνει με την σειρά της μείωση στους Ρυθμούς Οικονομικής Ανάπτυξης, αύξηση της Ανεργίας και και ούτω καθεξής.

- Ένα άλλο κανάλι μέσα από το οποίο μεταδόθηκε η Χρηματοπιστωτική Κρίση των ΗΠΑ στον υπόλοιπο κόσμο είναι μέσω του παγκόσμιου εμπορίου και των Εξαγωγών. Συνοπτικά τα πράγματα έχουν ως εξής:

Καμία χώρα στον κόσμο δεν είναι αυτάρκης, επομένως δημιουργείται η ανάγκη να εισαχθούν τα αγαθά που λείπουν, ενώ εξάγονται άλλα που βρίσκονται σε αφθονία. Η διαφορά μεταξύ των Εξαγωγών και των Εισαγωγών μετριέται στο Ισοζύγιο Πληρωμών.

Οι Εξαγωγές αυξάνουν την ζήτηση για τα προϊόντα μιας χώρας σε διεθνές επίπεδο και δίνουν την ευκαιρία στους τοπικούς παραγωγούς να αυξήσουν το εισόδημά τους.

Λόγω των καταστάσεων που περιγράψαμε πιο πριν στις παραγράφους 1 και 2, το ΑΕΠ πολλών χωρών μειώθηκε, οπότε μειώθηκε και η ζήτησή τους για ξένα προϊόντα αφού στην ουσία ήταν πλέον φτωχότερες και δεν μπορούσαν να αγοράζουν τις ίδιες ποσότητες αγαθών που αγόραζαν πριν από την κρίση.

Επομένως αυτό οδήγησε στην χειροτέρευση του Ισοζυγίου Πληρωμών πολλών χωρών ανά τον κόσμο, αφού μειώθηκαν οι Εξαγωγές τους.

- Ο τελευταίος λόγος που η κρίση μεταδόθηκε και σε άλλες χώρες είναι μέσω των Παγκόσμιων Χρηματιστηριακών Αγορών. Η αρχική πτώση των χρηματιστηρίων σε ΗΠΑ και Ηνωμένο Βασίλειο προκάλεσε την πτώση και άλλων χρηματιστηριακών αγορών ανά την υφήλιο. Οι αγορές αυτές αποτελούν μία από τις βασικές πηγές άντλησης κεφαλαίων για τις επιχειρήσεις. Επομένως εάν συμπεριλάβουμε και την μείωση του τραπεζικού δανεισμού όπως περιγράψαμε και στην παράγραφο 2 τότε οι επιχειρήσεις έχουν χάσει δύο πολύ βασικές πηγές άντλησης κεφαλαίων γεγονός που χειροτέρεψε ακόμη περισσότερο τα πράγματα.

Η ΜΕΤΑΔΟΣΗ ΤΗΣ ΚΡΙΣΗΣ ΣΤΗΝ ΕΛΛΑΔΑ:

Στις παραγράφους που ακολουθούν θα γίνει μία προσπάθεια να δοθεί στον αναγνώστη μία όσο το δυνατόν συντομότερη εικόνα για το πως η κρίση μεταδόθηκε στην Ελλάδα.

Ας ξεκινήσουμε πρώτα από την Lehman Brothers. Η τελευταία αποτελούσε την 4η μεγαλύτερη Επενδυτική Τράπεζα των ΗΠΑ με έδρα την Νέα Υόρκη. Η τράπεζα αυτή συνήθιζε να δανείζεται μεγάλα ποσά και να τα επενδύει σε Ενυπόθηκους Τίτλους. Μάλιστα οι επενδύσεις σε τέτοιου είδους χρεόγραφα αποτελούσαν μία από τις κύριες δραστηριότητές της.

Ως αποτέλεσμα αυτού τα τελευταία χρόνια πριν το ξέσπασμα της κρίσης είχε παρουσιάσει πολύ μεγάλα κέρδη και η τιμή της μετοχής της ακολουθούσε ανοδική πορεία όπως ήταν φυσικό.

Έχοντας δανειστεί όμως υπέρογκα ποσά είχε αυξήσει δραματικά το ποσοστό μόχλευσης (εξηγήσαμε τον όρο αυτό στο πρώτο μέρος του άρθρου) επομένως όταν άρχισαν να μην εξοφλούνται τα στεγαστικά δάνεια από τους δανειολήπτες η Lehman Brothers άρχισε να έχει πολύ σοβαρά θέματα.

Η τράπεζα παρουσίασε μεγάλες ζημιές το 2008 λίγο πριν υποβάλει αίτηση για πτώχευση. Το κράτος αν και είχε προχωρήσει σε διάσωση άλλων συστημικών τραπεζών αποφάσισε να μην επέμβει στην περίπτωση της Lehman Brothers.

Η κατάρρευσή της δημιούργησε πανικό παγκοσμίως και κυρίως μεταξύ των χρηματοπιστωτικών ιδρυμάτων.

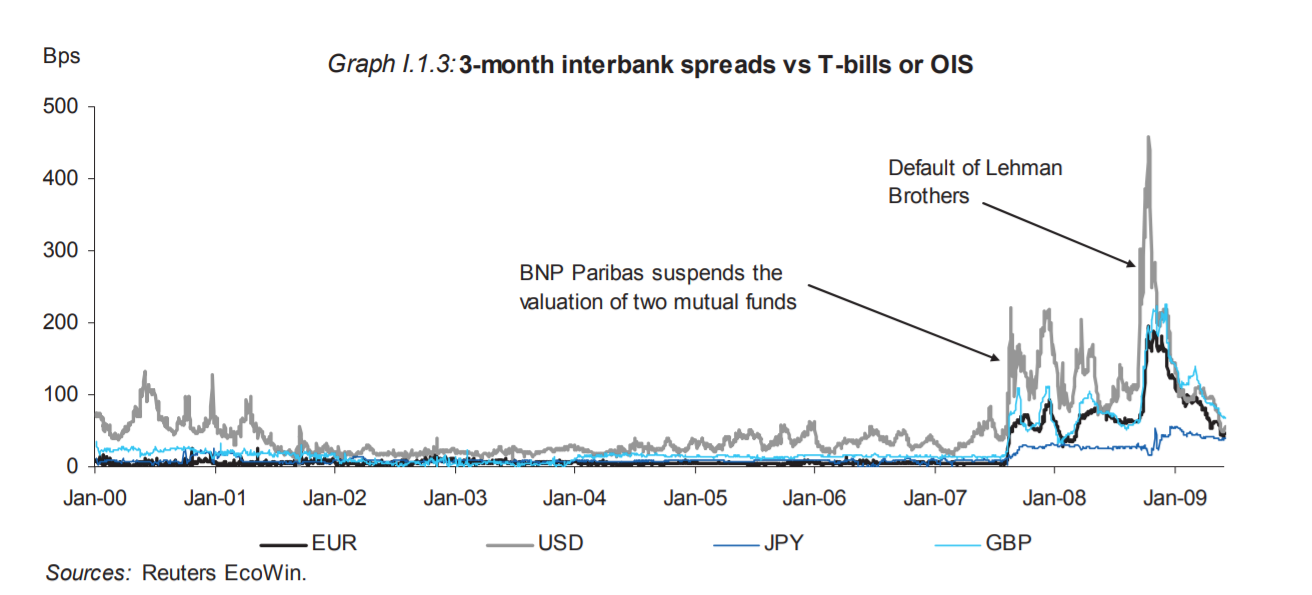

Χωρίς να μπούμε σε πολλές λεπτομέρειες η κατάσταση αυτή δημιούργησε πιστωτική κρίση (credit crunch). Όταν συμβαίνει κάτι τέτοιο η ρευστότητα στο οικονομικό σύστημα μειώνεται διότι μειώνεται η διαθεσιμότητα των κεφαλαίων προς δανεισμό ή γιατί γίνονται πιο “σφιχτές” οι προϋποθέσεις δανειοδότησης. Αυτό συμβαίνει γιατί ακολουθήθηκαν αλόγιστες πρακτικές δανεισμού στο παρελθόν και πλέον οι επενδυτές κάνουν “στροφή στην ποιότητα” (flight to quality), προσπαθούν δηλαδή να βρουν τοποθετήσεις με μικρότερο βαθμό κινδύνου.

Αποτέλεσμα όλων αυτών ήταν, όπως είπαμε παραπάνω, οι τράπεζες να σταματήσουν να δανείζουν η μία στην άλλη.

Λεζάντα: “Το διάγραμμα αυτό μας δείχνει την διαφορά μεταξύ των επιτοκίων των διατραπεζικών δανείων (LIBOR) (δάνειο από τράπεζα σε τράπεζα) και του βραχυπρόθεσμου χρέους των ΗΠΑ (T-Bills). Η διαφορά αυτή ονομάζεται TED Spread και δείχνει το ρίσκο που γίνεται αντιληπτό από το σύνολο της οικονομίας. Όπως έχουμε ξαναπεί τα κρατικά ομόλογα θεωρείται ότι έχουν μικρό κίνδυνο, ενώ ο διατραπεζικός δανεισμός εμπεριέχει σαφώς μεγαλύτερο ρίσκο. Εφόσον λοιπόν αυτού του είδους ο δανεισμός έχει μεγαλύτερο κίνδυνο οι επενδυτές απαιτούν μεγαλύτερη απόδοση, δηλαδή μεγαλύτερο επιτόκιο. Όσο μεγαλύτερη είναι η διαφορά μεταξύ αυτών των δύο μεγεθών τόσο μειώνεται η ρευστότητα στην οικονομία, καθώς οι επενδυτές θεωρούν ότι αυξάνεται η πιθανότητα χρεοκοπίας των τραπεζών. Βλέπουμε ότι μετά την κατάρρευση της Lehman Brothers το TED Spread έφτασε σε σημείο ρεκόρ. Πηγή: Αναδημοσίευση από την European Commission, Economic and Financial Affairs”

Όσον αφορά την περίπτωση της Ελλάδας, η χώρα μας λειτουργούσε επί σειρά ετών με ελλειμματικό προϋπολογισμό. Η πρακτική αυτή είναι συνηθισμένη στις περισσότερες ανεπτυγμένες χώρες. Ακόμη και η Γερμανία, που θεωρείται από τις πλουσιότερες χώρες λειτουργεί με ελλειμματικό προϋπολογισμό και δανείζεται προκειμένου να καλύψει αυτό το έλλειμμα. Η αποτελεσματικότητα του κρατικού προϋπολογισμού και η μεγιστοποίηση της κοινωνικής ευημερίας είναι άλλα θέματα που δεν θα τα αναλύσουμε στο παρόν άρθρο όπως επίσης δεν θα αναφερθούμε και στα πλεονάσματα της Ελλάδας.

Όπως είναι λοιπόν λογικό η χώρα έπρεπε να δανειστεί προκειμένου να καλύψει το έλλειμμα στον προϋπολογισμό της. Για να το κάνει αυτό έπρεπε να προχωρήσει σε έκδοση κρατικών ομολόγων.

Το ελληνικό χρέος έχει δύο βασικά προβλήματα: πρώτον είναι πολύ υψηλό ως ποσοστό του ΑΕΠ και δεύτερον το μεγαλύτερο μέρος του είναι εξωτερικό χρέος. Αυτό σημαίνει ότι οι πληρωμές από τους τόκους διοχετεύονται στο εξωτερικό και όχι πάλι πίσω στην χώρα.

Τα Ελληνικά ομόλογα λοιπόν, όπως και των περισσότερων χωρών αγοράζονται κυρίως από Επενδυτικές Τράπεζες που κατά κύριο λόγο είναι οι ίδιες που αναφέραμε και στην αρχή του άρθρου. Το κίνητρο για την αγορά των ομολόγων είναι οι τόκοι που πληρώνει ο εκδότης τους (στην περίπτωσή μας η Ελληνική Κυβέρνηση) και πολλές φορές τα κέρδη που προκύπτουν από την αγοραπωλησία τους και τις διακυμάνσεις των τιμών τους.

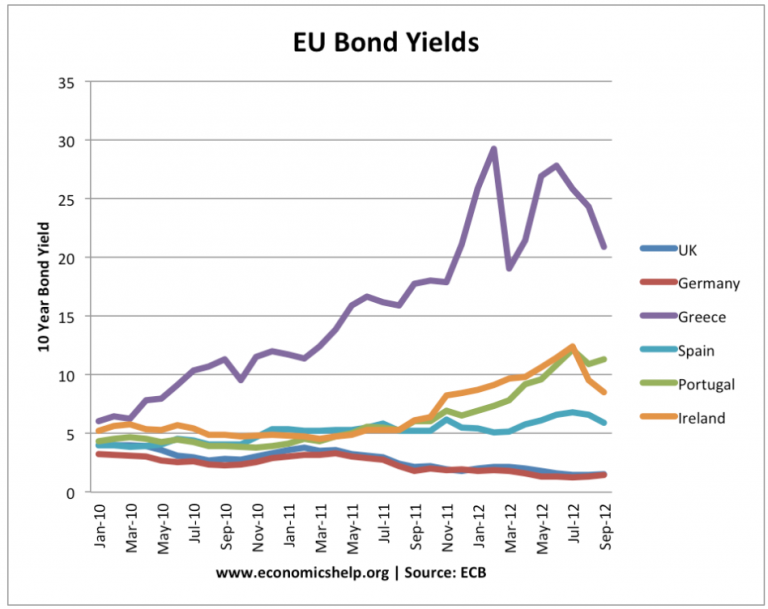

Μέσα σε όλη αυτήν την κατάσταση λοιπόν και ενώ υπήρχε έλλειψη ρευστότητας και αποφυγή του ρίσκου παγκοσμίως το 2009 η Ελλάδα προχωρά σε αναθεώρηση του ελλείμματος του προϋπολογισμού της προς τα πάνω. Σε συνδυασμό με την πιθανότητα μίας ελληνικής χρεοκοπίας και άλλων παραγόντων τα επιτόκια δανεισμού της χώρας έφτασαν στο 30% μέχρι το 2012. Η χώρα καθίσταται ανίκανη να δανειστεί από τις αγορές και προσφεύγει στον μηχανισμό στήριξης.

Τα spreads κατά την περίοδο αυτή ανεβαίνουν κατακόρυφα. Με τον όρο αυτό στην συγκεκριμένη περίπτωση αναφερόμαστε στην διαφορά μεταξύ της απόδοσης του Ελληνικού δεκαετούς ομολόγου με το αντίστοιχο Γερμανικό δεκαετές. Με άλλα λόγια το spread μετρά την διαφορά στο κόστος δανεισμού μεταξύ Ελλάδας και Γερμανίας. Συγκρίσεις μπορούμε να κάνουμε φυσικά και μεταξύ άλλου είδους ομολόγων και χωρών, αλλά συνήθως αναφερόμαστε στην συγκεκριμένη περίπτωση.

Λεζάντα: “ Η απόδοση διαφόρων δεκαετών ευρωπαϊκών ομολόγων. Η Ελλάδα απεικονίζεται με μωβ και βλέπουμε ότι έχει μία κατακόρυφη αύξηση της απόδοσης των ομολόγων της σε αντίθεση με την Γερμανία που απεικονίζεται με κόκκινο. Πηγή: Ευρωπαϊκή Κεντρική Τράπεζα, αναδημοσίευση από economicshelp.org”.

Η κρίση άρχισε να απλώνεται και σε όλους τους κλάδους της Ελληνικής οικονομίας. Πριν από την κρίση ήταν σύνηθες για τις Ελληνικές Τράπεζες να επενδύουν ένα μεγάλο μέρος των χρημάτων τους σε ελληνικά ομόλογα, εφόσον αυτά αποτελούσαν μία επένδυση χαμηλού ρίσκου.

Η Ελληνική Κυβέρνηση λοιπόν ήρθε σε αδυναμία να αποπληρώσει το ομόλογο που έληγε το 2010. Ως επακόλουθο τα ελληνικά ομόλογα έχασαν το μεγαλύτερο μέρος της αξίας τους γιατί όλοι ήθελαν να τα ξεφορτωθούν προκειμένου να μην χάσουν τα χρήματα που είχαν επενδύσει. Το γεγονός αυτό προκάλεσε ζημιές στις ελληνικές τράπεζες.

Η κατάσταση των ελληνικών τραπεζών χειροτέρεψε ακόμα περισσότερο γιατί με το ξέσπασμα της κρίσης δημιουργήθηκαν τα γνωστά σε όλους “κόκκινα δάνεια”, δηλαδή δάνεια τα οποία δεν μπορούσαν να εξοφληθούν από τους δανειολήπτες. Σε συνδυασμό με την εκροή καταθέσεων οι τράπεζες της Ελλάδας υπέστησαν μεγάλη ζημιά και δεν ήταν πλέον σε θέσει να παρέχουν ρευστότητα στην οικονομία. Χαρακτηριστικές είναι και οι ανακεφαλαιοποιήσεις στις οποίες προχώρησε το ελληνικό κράτος το διάστημα αυτό.

Αυτό όπως ήδη εξηγήσαμε οδηγεί σε μείωση των επενδύσεων και κατ’ επέκταση σε μείωση των Ρυθμών Οικονομικής Ανάπτυξης, αύξηση της Ανεργίας κτλ. Επομένως η Ελλάδα έπεσε σε έναν φαύλο κύκλο από τον οποίο προσπαθεί να ξεφύγει τα τελευταία χρόνια.

Για επιπλέον διάβασμα

- http://ec.europa.eu/economy_finance/publications/pages/publication15887_en.pdf

- https://www.investopedia.com/articles/economics/09/lehman-brothers-collapse.asp

- https://hbr.org/2009/09/lessons-from-lehman

- https://www.telegraph.co.uk/finance/newsbysector/banksandfinance/2963415/Credit-Crunch-timeline-From-Northern-Rock-to-Lehman-Brothers.html

- https://www.investopedia.com/articles/active-trading/061114/what-ois-libor-spread-and-what-it.asp

- https://en.wikipedia.org/wiki/TED_spread

- https://www.investopedia.com/articles/investing/111615/4-countries-recession-and-crisis-2008.asp

- https://www.independent.co.uk/news/business/analysis-and-features/financial-crisis-2008-why-lehman-brothers-what-happened-10-years-anniversary-a8531581.html

- https://www.investopedia.com/terms/g/great-recession.asp

- https://www.economicshelp.org/blog/3806/economics/euro-debt-crisis-explained/

- https://www.economicshelp.org/blog/1465/economics/financial-crisis-explained/

- https://www.economicshelp.org/blog/706/economics/essays-on-the-credit-crunch/

- https://www.economicshelp.org/blog/1876/finance/how-the-crisis-spread/

Προέρχεται από το τμήμα Οικονομικών Επιστημών του ΔΠΘ. Ασχολείται ενεργά με την επιχειρηματικότητα και την τεχνολογία. Έχει συμμετάσχει σε πολλές πρωτοβουλίες που υποστηρίζουν νεοφυείς επιχειρήσεις στα πρώτα τους βήματα, ενώ έχει εργαστεί στον τομέα της Συμβουλευτικής. Από την 1η Οκτωβρίου 2020 είναι αρχισυντάκτρια του project «Ραντάρ Αναπτυσσόμενων Χωρών».